Suite de notre série sur le risque systémique.

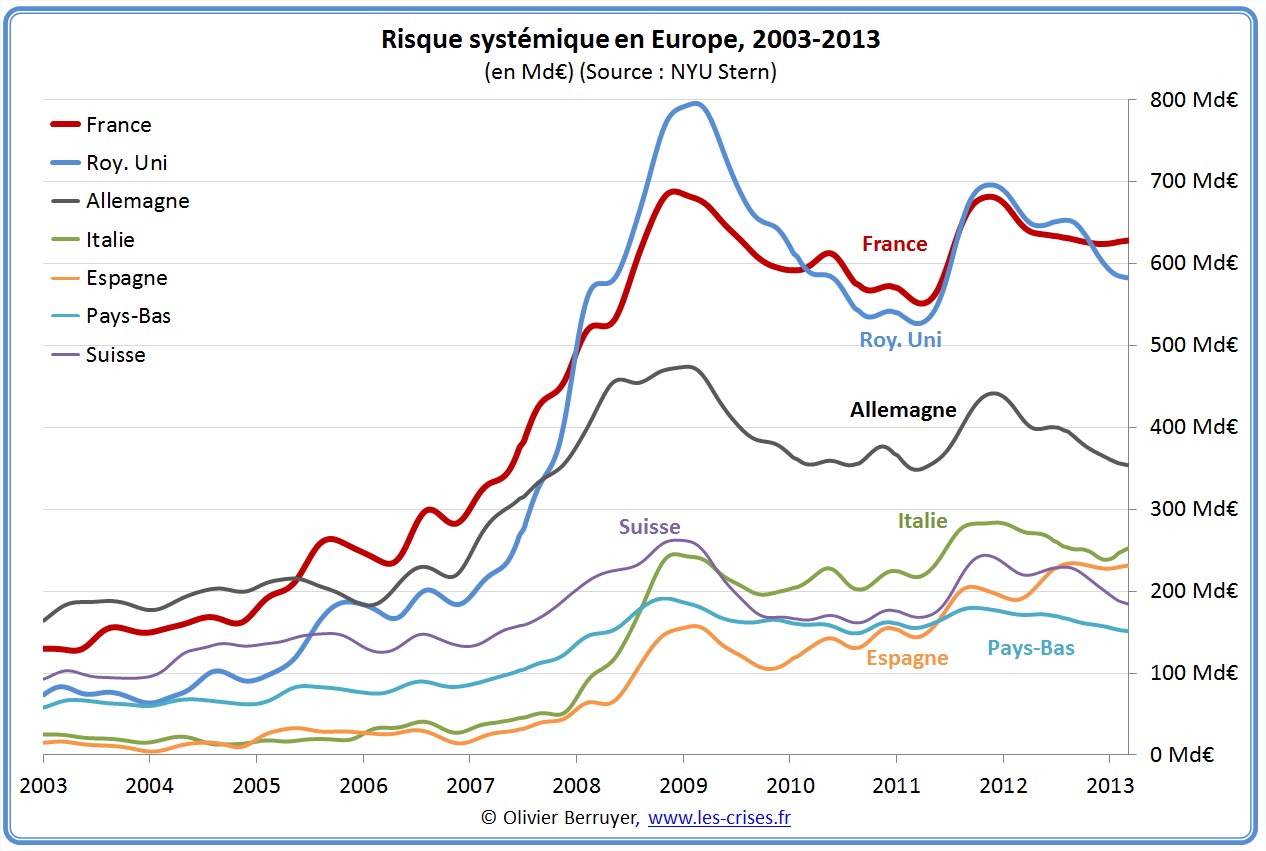

Voici l’évolution dans le temps du risque systémique en Europe :

On observe que la Crise a largement augmenté le risque systémique, et qu’il reste à des niveaux insoutenables en France, en Angleterre, en Suisse…

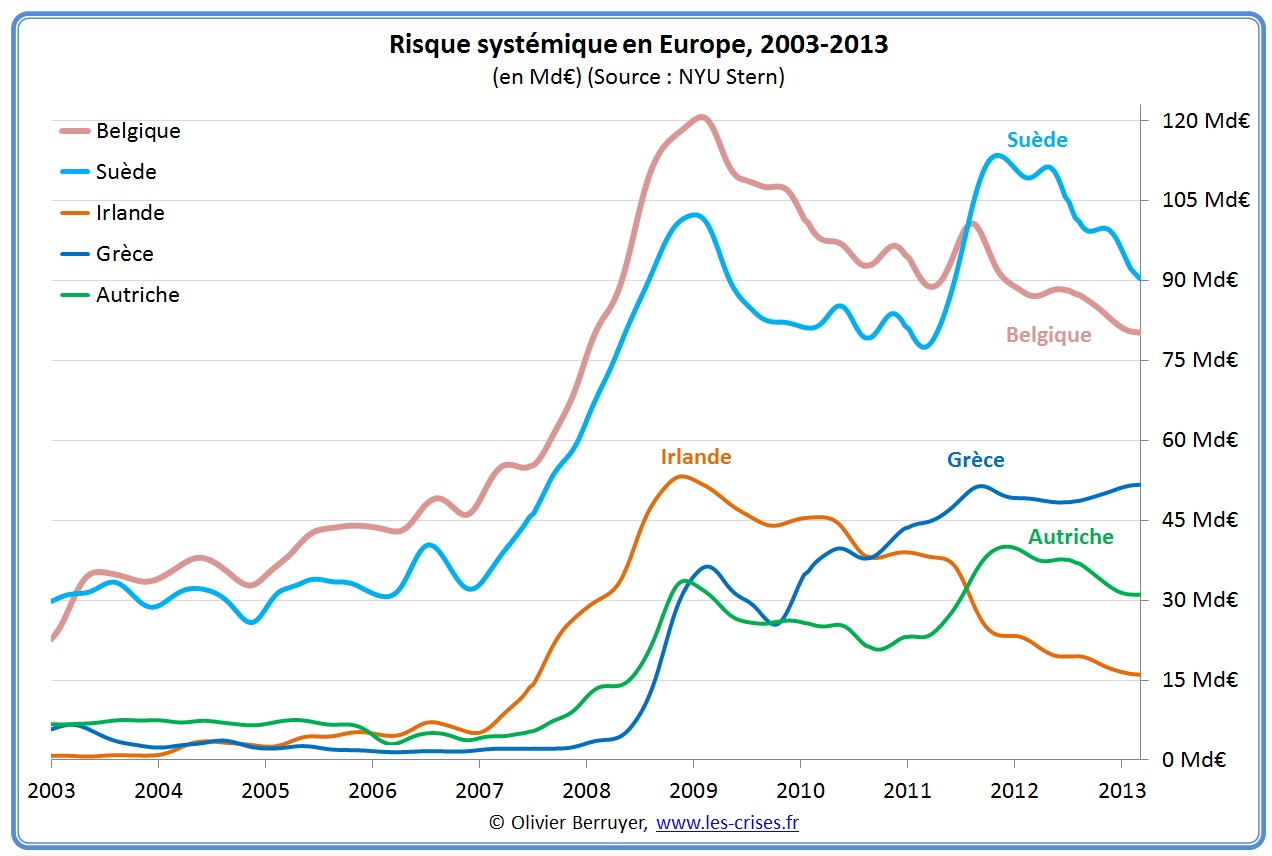

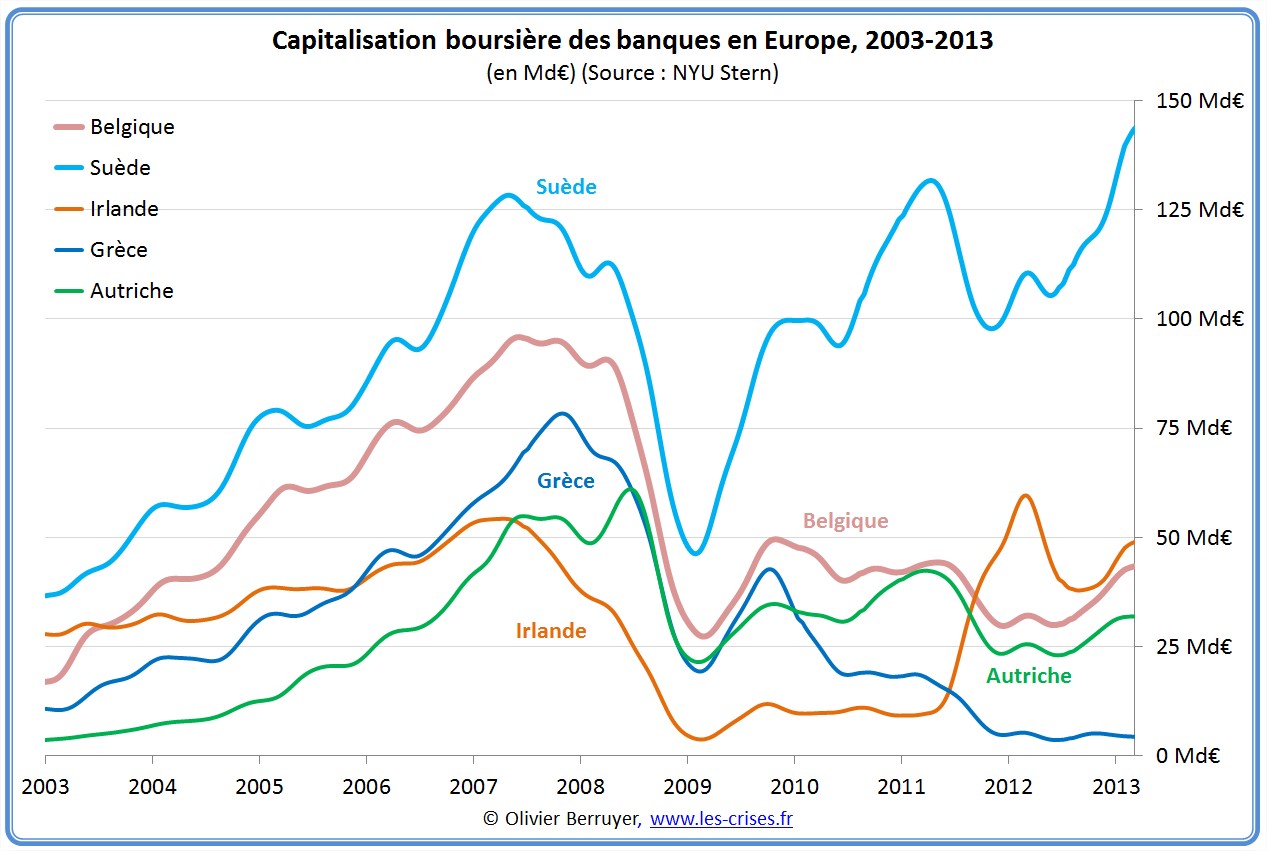

Il est aussi très élevé pour certains pays moyens, comme la Belgique :

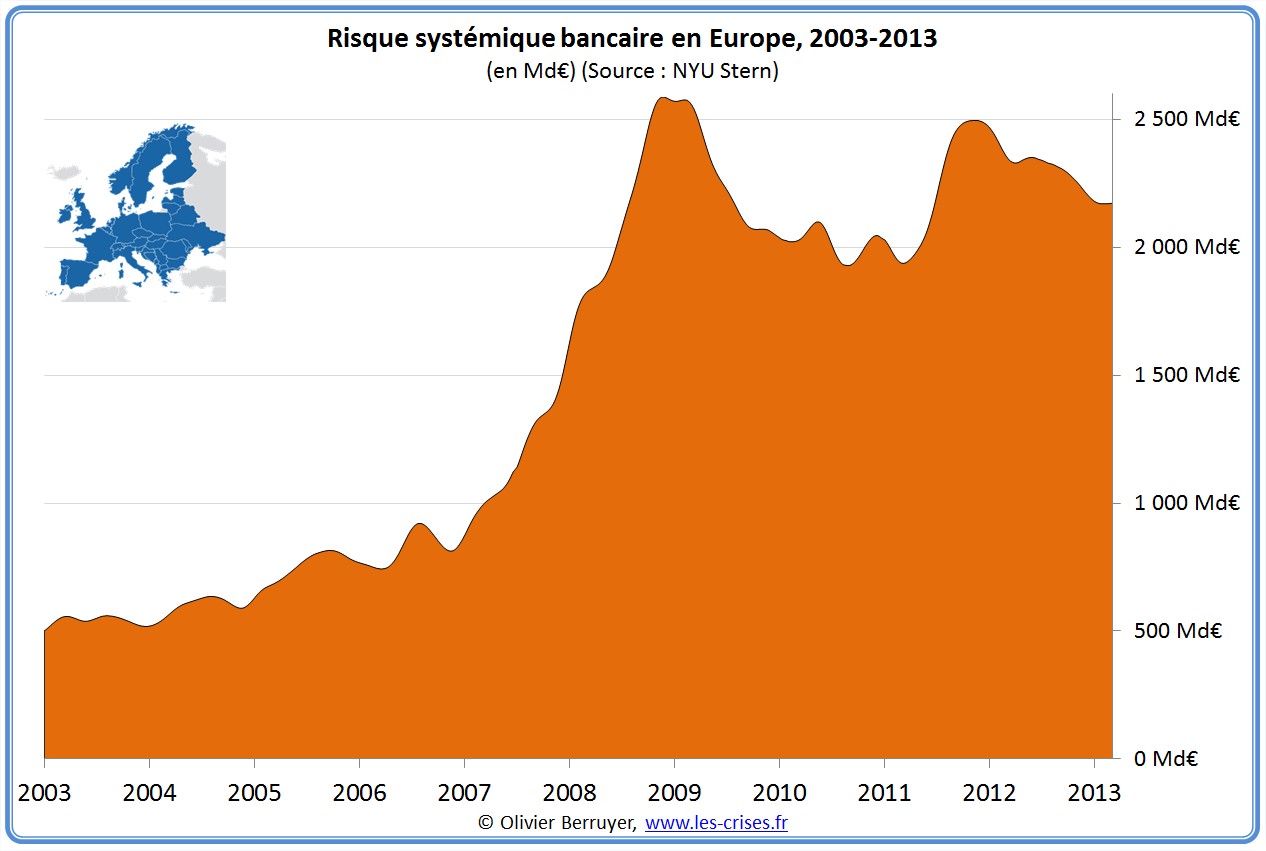

Voici au final l’évolution du risque en Europe :

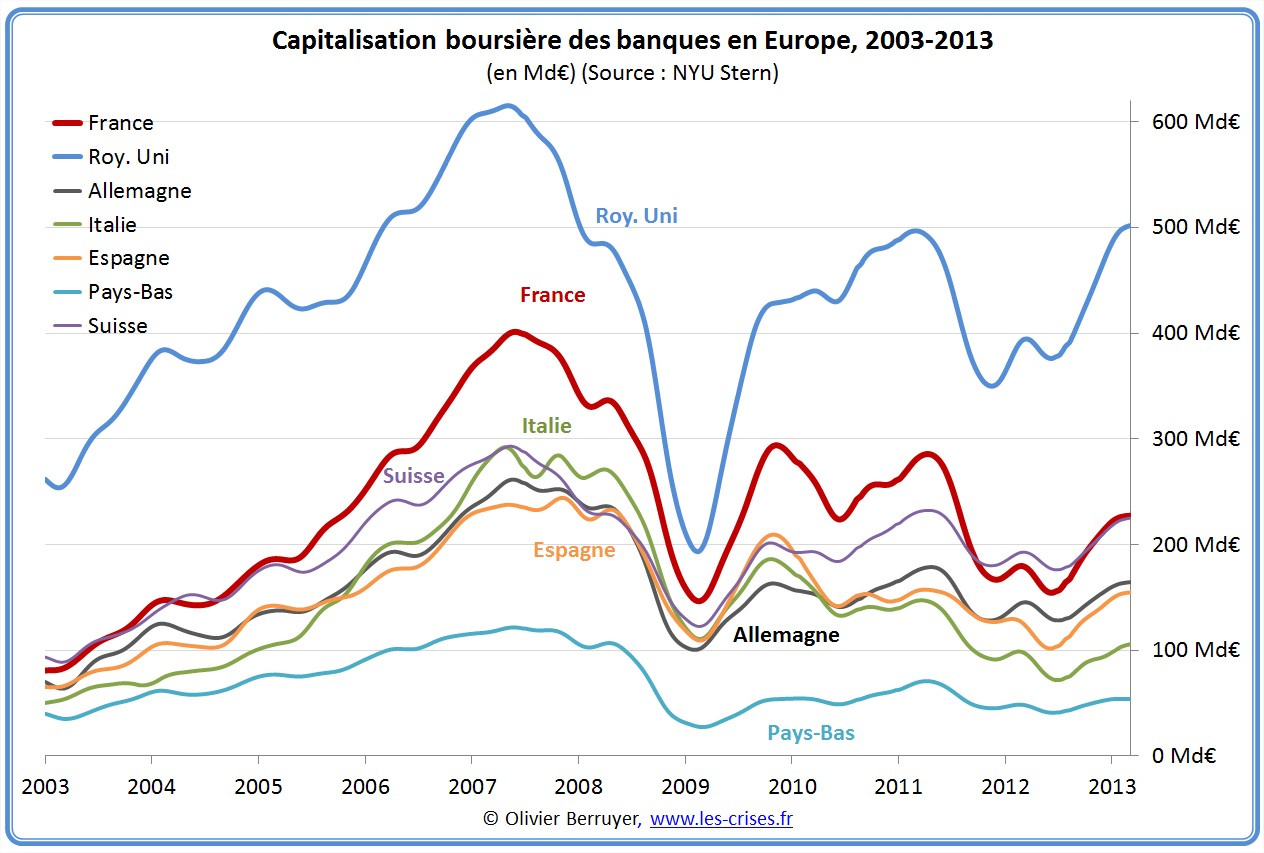

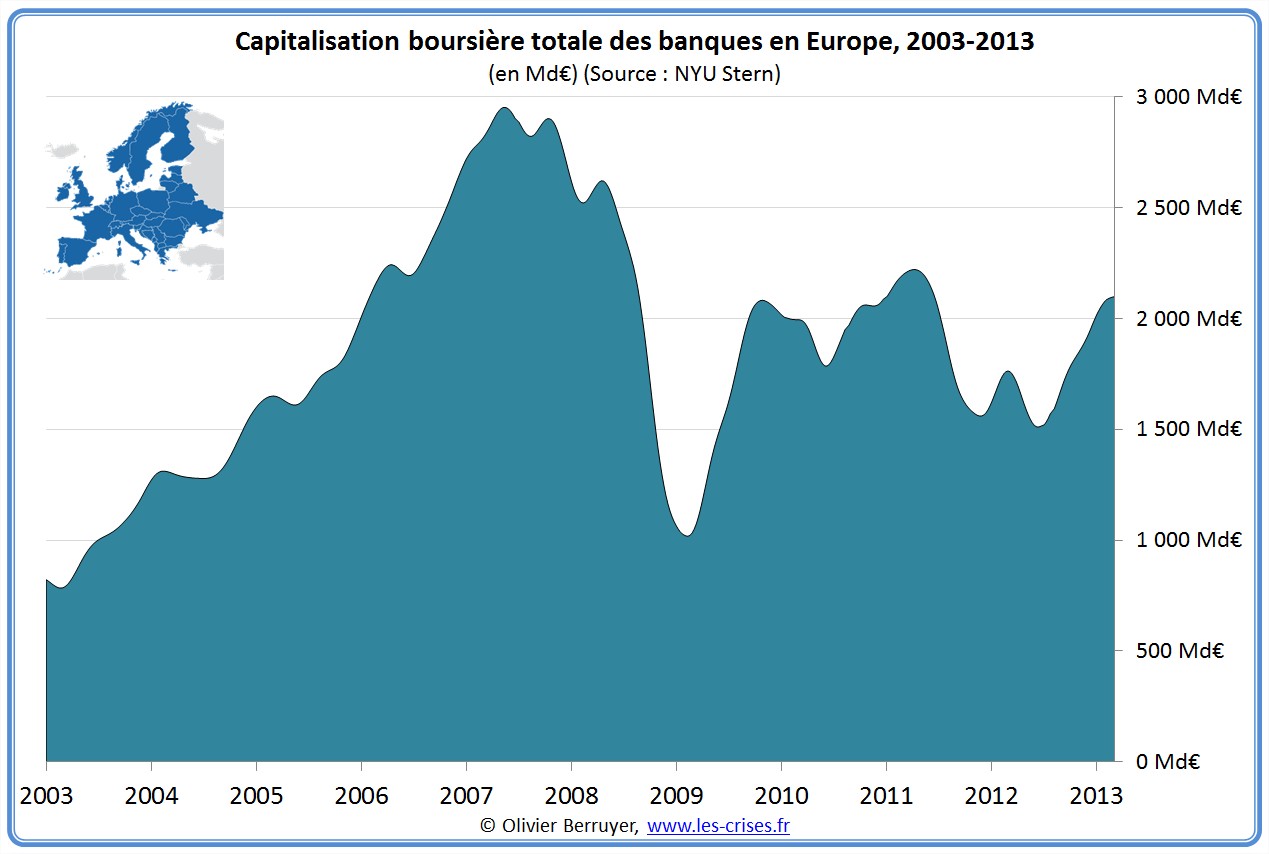

En parallèle, on peut regarder l’évolution des capitalisations boursières du secteur bancaire :

Ce qui donne au global :

Les capitalisations semblent donc toujours élevées par rapport aux risques.

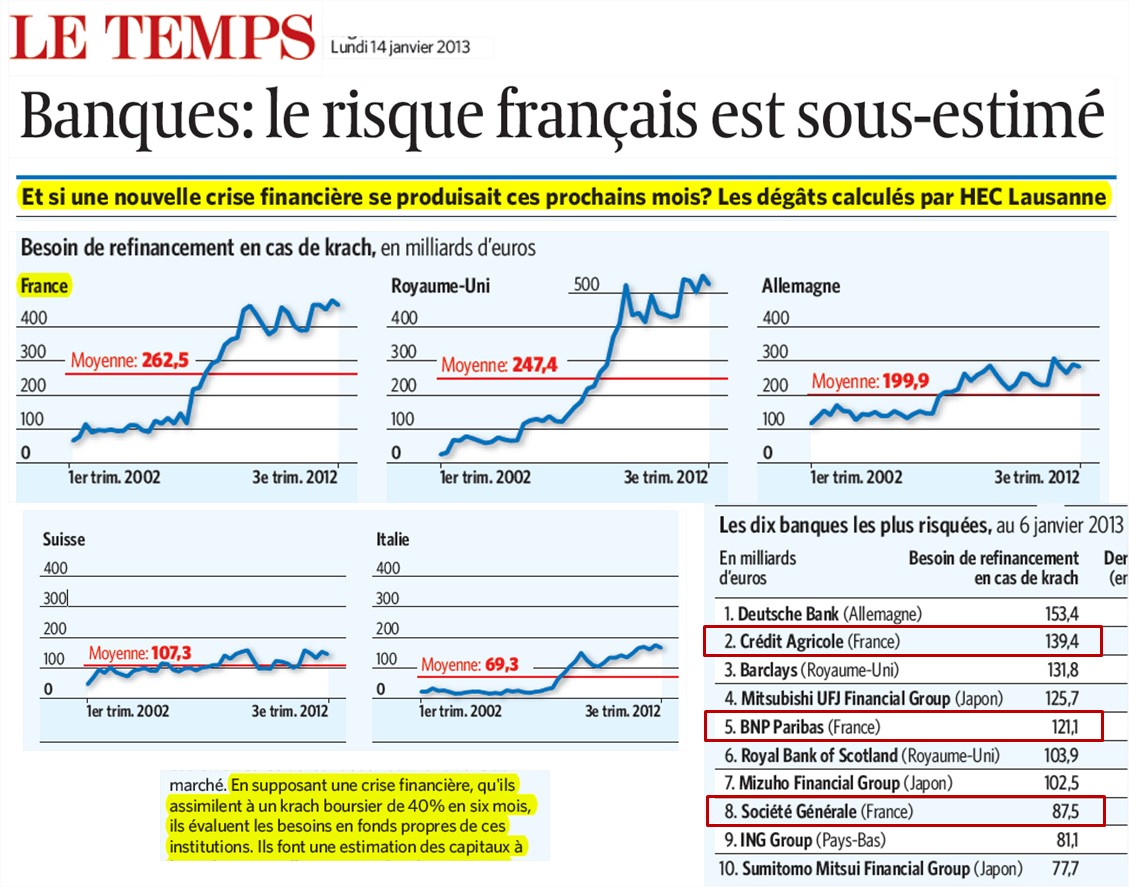

Dernier point : vous demandez-vous pourquoi vous n’avez guère entendu parler de ces chiffres très importants ?

Simple : c’est parce que vous n’êtes pas suisses ! 🙂

Voici par exemple un papier du grand journal suisse Le Temps, de janvier 2013 :

On ne pourra pas dire qu’on ne savait pas…

120 réactions et commentaires

Mais on le dira quand même !

(ben alors Patrick, pas encore levé ? Vient défendre la Suisse, 😉

+0

AlerterLe tissu bancaire suisse est intéressant (beaucoup de petites banques locales très bien capitalisées); leurs gros problèmes sont crédit suisse et UBS 😉

+0

AlerterUBS pose effectivement problème en Suisse. Ceci dit, l’opinion est très majoritairement ostile au développement d’UBS sur la bq d’investissement à Londres. Les gens veulent qu’UBS redevienne une banque privée Suisse traditionnelle, et tout le monde se fiche bien du modèle de « banque universelle ». Le scandale de la « baleine » a bien aidé; d’autant plus qu’UBS avait déjà été sévèrement touché par la crise de subprimes en 2007-2008.

Bref, la Suisse est sur la bonne pente au niveau de la réduction de la voilure… On ne peut pas en dire autant en France.

+0

AlerterCes graphes semblent couvrir l’année 2013 jusqu’en février. Quel est l’impact de la bulle actuelle du CAC 40 sur le risque systémique bancaire ?

+0

Alerterpourquoi faire un graphique de 0 a 150 milliards et un autre de 0 à 600 milliards. sinon intéressant de voir que la belgique a un risque supérieur à celui de l’italie. C’est vrai que personne n’a parlé de ce type de risque en france. On était Trop occupé a parler du mariage pour tous.

+0

AlerterLe risque est aussi en fonction du PNB de chaque pays.

La Belgique PNB 419 M$ avec 80M$ de financement à trouver soit 19% du PNB

La Italie PNB 1817M$ avec 250M$ de financement à trouver soit 13% du PNB

La France PNB 2246M$ avec 610M$ de financement à trouver soit 27% du PNB

.

Donc en cas de crack en France chacun doit perdre 27% des ses revenus et patrimoine pour refinancement les banques, sans parler de la dette de l’Etat à 90% du PNB.

On va tous mourir…..

.

Pays PNB (milliards $) en 2011

Allemagne 3139

Royaume-Uni 2290

France 2246

Italie 1871

Espagne 1432

Pays-Bas 713

Belgique 419

Suède 387

Autriche 357

Suisse 344

Grèce 298

Irlande 184

+0

AlerterLe revenu et le patrimoine, ce n’est pas pareil .

Pour le patrimoine financier net (actifs nets), en milliards d’euros, en 2011

ACTIFS – PASSIFS (ENDETTEMENT OU SURPLUS):

Institutions sans but lucratif : 73,6 – 24,5 = 49,1

Ménages : 3962,1 – 1312,4 = 2649,7

Administrations Publiques : 921,7 – 2177,8 = -1256,1

Sociétés financières: 12285,5 – 11937,9 = 347,6

Sociétés non financières : 4724,4 – 6837,9 = – 2613,5

Total, économie nationale : 21967,3 – 22290,5 = – 323,2

(le solde négatif de -323,2 Md€ est le solde extérieur cumulé, c’est-à-dire principalement les cumuls dans le temps des balances commerciales négatives)

Pour les SOLDES FINANCIER + PATRIMOINE (SOLDES NON FINANCIERS)

Institutions sans but lucratif : 49,1 + 54,9 = 104,0

Ménages : 2649,7 + 7657,1 = 10306,8

APu : -1256,1 + 1763,4 = 507,3

Sociétés financières: 347,6 + 278,1 = 625,7

Sociétés non financières : – 2613,5 + 4189,5 = 1576,0

Total, économie nationale : – 323,2 + 13942,9 = 13619,7

+0

Alerter@Jaicruvoir,

Non, pas des revenus et des patrimoines à la fois.

On pourrait imaginer, par exemple, qu’elle se fasse en ponctionnant exclusivement les actifs financiers des ménages (4000 milliards d’euros fin 2010 : risque systémique = 15%) et qu’elle se fasse prioritairement au delà d’un certain niveau de patrimoine financier (mettons 100 000 euros).

Ce qui est le plus probable, à mon avis, c’est que cette recapitalisation soit financée, en partie en ponctionnant les dépôts au delà de 100 000 euros, en partie en taxant les autres actifs financiers au delà d’un certain montant (valeurs mobilières et assurances vie) et finalement par une part de déficit public qui serait monétisé ensuite par la BCE.

Non, mais les gros épargnants risquent fort de perdre une partie non négligeable de leur épargne et l’euro de baisser par rapport aux autres monnaies suite à la monétisation nécessaire.

C’est pas la fin du monde, loin de là.

+0

AlerterJe ne comprend pas bien :

« On observe que la Crise a largement augmenté le risque systémique, et qu’il reste à des niveaux insoutenables en France, en Angleterre, en Suisse… »

pourquoi la Suisse en bas du tableau pourtant, avec les Pays Bas et avec l ‘ Espagne et l ‘Italie plus proche d’un crash ?

sur ce graphique : http://www.les-crises.fr/images/0100-banques/0145-risque-systemique/31-risque-systemique-europe.jpg

+0

AlerterRapportez ça au nombre d’habitants et au PIB 😉 UBS et Crédit Suisse sont de très gros problèmes.

+0

AlerterMerci Surya !

+0

AlerterEn même temps (je vais dire une ânerie ^^), les suisses laissent couler les deux (bail in), peut on considérer leur secteur bancaire comme mort ?

Imaginons que je sois suisse, « le krach arrive, on fait une votation, je sais quoi voter. »

En France, les oints du seigneur décideront entre eux (ils savent ce que je pourrai voter).

+0

AlerterMerci infiniment Monsieur Berruyer pour ces posts!

+0

AlerterJe viens d’avoir un RDV avec ma conseillère financière dans une 4 grosses banques universelle française pour fermer mon compte au profit d’une banque sans BFI.

Au début je lui dis que je veux tout fermer, elle me demande pourquoi? Si elle responsable? Si c’est pour profiter d’un prêt avantageux??

Alors je lui dis que non, que mon seul souhait est de confier mon argent à une banque sans BFI!!

Alors elle me demande ou je compte aller, je lui dis que je ne change pas pour une banque universelle et je lui donne le nom de la banque où j’ouvre un compte!!! En lui expliquant qu’après avoir comparer les bilans des divers banques et par arbitrage éthique (mes dépôts ne doivent pas servir de moyen de pression aux lobbies bancaires) et par sécurité, j’avais décidé d’aller dans une banque sans BFI…

Elle m’a demandé si je travaille dans la finance? (vous êtes au courant du marasme???)

J’ai répondu, non!!

Elle m’a dit c’est pas courant!!! (un simple citoyen informé, ça doit être rare en effet, merci Olivier!!)

Juste pour vous dire que je me suis fais ma loi de séparation bancaire à moi!!

+0

AlerterJe vais faire la même chose avec mes comptes à la SG. Tu as choisi quoi ? j’hésite : la Banque Postale ?….

+0

AlerterPour des raisons purement géographiques j’ai choisis la banque postale mais mon premier choix était le crédit coopératif!!!

+0

AlerterJ’ai pensé au crédit coop mais ils sont rattachés à BPCE.

https://www.credit-cooperatif.coop/particuliers/foire-aux-questions/quelle-est-la-relation-du-credit-cooperatif-avec-le-groupe-bpce-banque-populaire

+0

Alerter@Gibbus & Vincent

Allez jusqu’au bout de la logique, essayez la NEF !

+0

Alerter@Brice

La NEF est rattachée au crédit coop… De plus, on ne peut y avoir de compte courant.

+0

AlerterIls ont effectivement une convention avec le crédit coopératif pour ce qui est de la gestion des comptes courant mais je ne pense pas que le crédit coopératif ait des parts dans la NEF ou que la NEF soit une filiale du Crédit coopératif.

Enfin, je ne sais pas si vous trouverez mieux.

La banque postale, ça reste une banque commerciale quand même, hein ?

Le crédit coopératif aussi, j’entends.

+0

AlerterBonjour à tous,

Pour la NEF, ce lien :

http://www.lanef.com/epargner/ouvrir_compte.php

+0

AlerterReste plus qu’a faire pareil dans les autres domaines : nourriture (jardin, biocoop), informatique (open source, autohébergement), etc… et tu auras retiré fait le Glass Steagal Act de ta vie.

Citoyen informé et responsable … et tout seul au milieu des zombis ! lol

+1

AlerterPour une fois nous sommes totalement d’accord:

Les citoyens ne comptent pas puisque l’argent commande, je pense dorénavant voter avec mon porte-monnaie, devenir un consommateur activiste et acheter le plus possible en dehors du circuit mainstream: AMAP et produits d’occas ou recyclés!! Mon idéal serai de produire par mes propres moyens le plus possible… Accéder à une certaine forme d’autonomie, mais a part des fraises et des tomates je ne vois pas ce que je peux produire de plus sur mon balcon d’HLM de banlieue…

+1

Alerterl’europe veut interdire aux gens d’avoir leur propre jardin

+0

AlerterJe pense que cet idéal ressemble terriblement à la solution protectionniste. Et on sait à quoi elle peut mener…

Je vois au contraire la solution dans les réseaux, la coopération au plus bas niveau. Les scoop font partie des entreprises les plus rentables, et sont en moyenne plus rentables que la moyenne des entreprises. Les réseaux de travailleurs indépendants sont en plein développement.

Il faut tout repenser en terme de réseaux, réseaux mondiaux et réseaux locaux. La mutualisation des compétences via les réseaux pour les produits immatériels, et les coopératives et réseaux de coopératives pour les produits physiques.

Quand le film Matrix est sorti, je trouvais l’idée nulle -je trouve toujours ce film nul 😉 -, mais depuis quelques mois, vu l’importance que facebook/twitter/linkedin/… ont prise dans le monde réel, je pense qu’il faut prendre conscience qu’on vit déjà techniquement et psychologiquement dans une matrice nous reliant tous les uns aux autres quasiment en permanence.

Cette(ces) matrice(s) va(vont) nous permettre de nous passer de tous les intermédiaires entre producteurs et clients ou encore entre citoyens et lois. La vraie démocratie naitra grâce à internet via les réseaux de coopératives et de travailleurs indépendants. Ses frontières n’auront pas grand chose à voir avec celles des nations qui ne sont déjà plus que les pantins des multinationales et des fonds de pension.

+0

AlerterBonjour!

Il ne reste plus qu’à comprendre qui contrôle ces merveilleux réseaux que vous citez: « facebook/twitter/linkedin/… » et cette fabuleuse matrice (google, Icann, etc…) pour percevoir les limites de cette soi-disant « vraie démocratie » que vous placez même hors du champ des « lois ».

Dans le genre « pantin de multinationales », on fait difficilement mieux…

Par contre, je suis tout à fait d’accord avec l’idée de coopération accrue et de partage avec mon voisin de palier, mes amis et collègues…

+0

Alerter@raoul

Bonjour aussi 😉

Je pense que je me suis mal fait comprendre. Sous une dictature des multinationales, la seule chance qu’il reste aux citoyens est de se regrouper et de créer leurs propres « démocratie virtuelles », et donc des lois, grâce à la toile.

Quand je pense au bitcoin – des gens acceptent aujourd’hui d’être payés en bitcoin pour leur travail… wow!- et à matrix en même temps, je me dis que chacun de nous devrait pouvoir payer et être payé avec les monnaies qu’il veut, quite à inventer sa propre monnaie – il suffit que mes voisins me fassent confiance!-. La toile le permet aujourd’hui. Comme l’argent est le nerf de la guerre, les états pantins des multinationales disparaitront avec leurs monnaies de singe qu’elles sont presque toutes devenues.

Après les monnaies virtuelles sociales, pourquoi pas les démocraties virtuelles sociales: comme on choisit d’acheter chez untel ou untel, on choisirait de « vivre virtuellement » dans tel ou telle « démocratie » – rappel: y’a plus de monnaies donc plus d’états, donc plus de nations… faut bien s’organiser car, dans la réalité, avant que le chaos ne devienne harmonie, y’a beaucoup de phases de destruction lol 😉

Reste une question: sommes-nous assez mûrs individuellement et collectivement pour assumer nos erreurs de choix, car il y en aura.

+0

Alerter@Olivier

Je ne pense pas que le protectionnisme mène forcément à la guerre, mais je pense que si j’échange avec mon voisin, j’ai moins de chances qu’il m’insulte ou me frappe un jour que si je ne le connais pas. Pour cette raison, je pense que l’essor du commerce international est une bonne chose pour la paix.

Le protectionnisme n’est utile que s’il est utilisé dans le but commun d’évoluer vers le haut. Pourquoi par exemple ne pas reverser à un pays moins « riche » une partie des droits de douanes prélevés sur ses exportations, à condition qu’il l’investisse par exemple dans l’éducation ou la protection sociale, la protection de son environnement, …

Le protectionnisme de représailles qui existe aujourd’hui à l’OMC ne me plaît pas du tout par contre car il est totalement contre-productif: les coûts de production n’ont aucune chance de converger vers le haut entre pays riches et pays pauvres.

En ce qui concerne le libre-échangisme, afin de savoir s’il mène à la guerre, il faudrait l’essayer, mais il y a trop de clientélisme et de mafias pour que ce soit aujourd’hui possible. Des échanges commerciaux entre « démocraties » riches dont les dirigeants sont les pantins des rentiers, et des dictatures dont les dirigeants sont aussi corrompus par l’argent que les rentiers des riches « démocraties »? Ce n’est même pas de la distorsion de concurrence, c’est une escroquerie en bande organisée, et nos politiciens en sont complices par lâcheté.

Commercer avec une dictature d’un milliard d’habitants, le capitalisme n’a jamais rêvé mieux! Je ne sais comment qualifier cette mascarade économique, mais, intuitivement, je suis sûr que ce système n’est surement pas libre-échangiste: ça manque beaucoup trop de libertés!

+0

AlerterJe me pose une autre question, peut-être naïvement, sur le crédit agricole :

Les clients peuvent être sociétaires des caisses locales, et donc avoir le droit de vote. Pourrait-on imaginer que les sociétaires puissent extraire leur caisse locale (ou régionale) du risque systémique porté par Crédit Agricole SA, de couper la branche pourrie en quelque sorte ?

Ou est-ce juste complètement utopique, à cause du montage complexe entre les caisses régionales et Crédit Agricole SA ?

+0

AlerterJe viens de faire la même chose samedi :

J’ai revendu toutes mes parts sociales de la Caisse d’Epargne. J’ai découvert au passage que ma responsabilité (limitée à mon apport) était engagée pendant 5 ans après la revente de ces parts sociales. J’avoue ne pas très bien comprendre ce à quoi cela engage puisque mes parts sont vendues.

Enfin j’ai essayé de placer cet argent sur un compte à terme au Crédit Coopératif qui m’a refusé parce que je ne voulais pas ouvrir un compte courant à 150 € de frais/trimestre (précison : c’est un compte entreprise).

Donc la NEF me tente bien…

+0

AlerterJe pense qu’informer et diffuser ce qui n’est fait par peu de médias traditionnel est important sur les risques que nous encourons et ainsi participer à atténuer pour le maximum de personne la crise à venir, mais c’est je dois l’avouer dur !

Personnellement, j’essaye de transmettre l’information en parlant du site ou aussi en expliquant la situation, mais je dois avouer que cela a du mal à passer.

Les gens d’une certaine génération ont une confiance absolu et presque aveugle dans leur banquier quand ils se décident à poser la question (mon propre père croit plus les dires de son conseiller CA que son fils alors parfois quand je vois ça je doute sur le fait que l’on puisse faire bouger les choses 🙁 )

+0

AlerterToujours de Suisse :

http://www.youtube.com/watch?feature=player_detailpage&v=tl1Yibj9sdQ

+0

AlerterDans la même série (Charles Gave au experts ou comment un insider démonte le système qui le nourit):

http://www.youtube.com/watch?v=T7btNm2DVOQ

Et sur les conséquences probable de la politique des banques centrales et sur la stratégie de la Chine(rien que pour Dadone et Chris06):

http://www.youtube.com/watch?v=VH7levRC07o

+0

AlerterDans la même série (Charles Gave au experts ou comment un insider démonte le système qui le nourit):

http://www.youtube.com/watch?v=T7btNm2DVOQ

Et sur les conséquences probable de la politique des banques centrales et sur la stratégie de la Chine(rien que pour Dadone et Chris06):

http://www.youtube.com/watch?v=VH7levRC07o

+0

Alerter@Gibbus,

je suis 100% d’accord avec tout ce que dit Charles Gave dans cette video.

+0

AlerterRéinjecter de l’argent dans le système pour éviter la déflation, c’est pas très libéral quand même…

+0

Alerterc’est pas ce qu’il propose, il n’est pas néo-keynesien ni monétariste, il est autrichien.

+0

AlerterIl est pas autrichien mais Monétariste fan de Friedman.

Voir la vidéo à 5:40.

+0

Alerter@chris

Là dessus j’irai avec des pincettes : même s’il se réclame des autrichiens, Gave penche assez vers le monétarisme. Il inclut la monnaie dans les prérogatives régaliennes, notamment. Ca ne l’empêche pas de faire très souvent de bonnes analyses, cela dit.

+0

AlerterRothbard aussi incluait la monnaie dans les prérogatives régaliennes, enfin celles d’une banque centrale . La monnaie, pas les taux d’intérêts!

Rothbard était bien autrichien, non?.

Friedman, Rothbard, Allais, Fischer, ont tous les 4 proposé le système à 100% de réserves où la banque centrale ne sert qu’à produire la quantité de monnaie nécessaire pour un système non inflationniste, pas à fixer les taux d’intérêts. On a jamais voulu le mettre en place, donc forcément, les mesures à prendre dans un système inflationniste à réserves fractionnaires comme le notre sont un pis aller.

Gave n’est pas libertarien, il ne hait pas l’Etat, c’est plutôt, il me semble, un libéral classique, tendance Bastiat et autres.

ditto

+0

Alerter@chris

Faudra que je revérifie mes sources, mais il me semblait, notamment dans « Libéral mais pas coupable », que Gave expliquait que c’était le boulot de la banque centrale de fixer les taux directeurs. Il prône une gestion plutôt sage de ces taux (alignement sur le rendement à long terme du capital, ce qui revient à singer le marché libre), mais ça me semble quand même assez dirigiste.

Dans sa critique de la création de l’euro, il expliquait aussi que l’euro, en donnant une banque centrale unique à toute la zone, forcerait l’unification des taux d’intérêts bancaires, ce qui provoquerait un désastre. Il avait parfaitement raison, et c’est la vraie cause de l’échec de l’euro (bien plus que les problèmes artificiels de zone non optimale). Sauf que dans l’affaire, il ne critique absolument pas le fait que c’est la banque centrale qui décide de ce taux d’intérêt. En l’absence de BCE, on aurait pourtant très bien pu avoir une monnaie commune et des taux bancaires différenciés.

Si c’est la banque centrale qui fournit la base monétaire, il faut bien qu’elle en détermine le prix. Adossé à un étalon, le prix sera fiable, mais l’existence d’une banque centrale devient alors accessoire. Mais avec une monnaie purement fiat, j’ai du mal à imaginer comment une banque centrale peut fournir la base monétaire sans déterminer aussi les taux d’intérêts de façon arbitraire.

Rothbard, Fisher et Allais sont partisans de la réserve intégrale, mais je ne suis pas certain que Rothbard était favorable à une banque centrale, on peut avoir le 100% monnaie sans banque centrale, avec un étalon or par exemple (ou même sans étalon).

Friedman était favorable à une gestion des taux d’intérêts par la banque centrale, et Gave semble le rejoindre là dessus. En bon monétariste, Friedman affirmait aussi qu’en 1929 l’erreur avait été de ne pas avoir créé massivement de la liquidité, contrairement aux autrichiens qui estiment qu’une déflation est parfaitement saine en temps de crise.

Faudrait vérifier l’opinion de Gave là dessus.

Une banque centrale avec le 100% monnaie pourquoi pas, mais sans étalon, comment fixer le prix de la monnaie ?

+0

AlerterMoi je suis d’accord sur le constat:

-Inconséquence de banques centrales.

-Politique monétaire suicidaire

-fin de la mondialisation par la guerre des monnaie.

-la Chine a fait payer ses gains de productivité et son industrie par les autres via l’investissement (Europe, usa et japon).

-Les pays développé finance leur acquis sociaux sur le dos des chinois.

-Ruine des épargnants à cause du défaut.

-Substitution du Dollar par le remimbi

Par contre quand il répond aux questions sur les achats d’or par divers banques centrale et d’investissement Chinois dans les actifs réel, il élude les vrais conclusions… Quand un investisseur avisé (comme le gouvernement chinois) échange du papier contre des actifs tangibles dont le rendement est incertain (Or, aéroport de Châteauroux, Port du Pirée…) c’est pour ce prémunir contre l’effondrement du système… Il s’en tire par une pirouette car il a intérêt à ne pas affolé le GOGO… Il le dit c’est un financier il vie des bulles sur le dos du GOGO…

+0

AlerterCharles Gave est un crétin.

Non seulement il n’a rien compris, puisqu’il préconise des mesures structurelles de baisse de dépenses de l’Etat et des privatisations pour aller chercher de la croissance, (cela fait trente ans que l’on fait cela…, on voit le résultat) mais en plus dans l’histoire monétaire il y a plein d’exemples qui montre que quant on découple l’impression de monnaie avec la richesse produite cela finit toujours mal , il n’y a pas d’exception.

Il devrait regarder la vidéo de Myret Zaki pour comprendre où va se nicher l’impression de monnaie. Dans une gigantesque bulle d’actifs financiers qui ne repose sur rien (cela c’est vrai, c’est nouveau…avant il y avait un actif physique prétexte) et qui va exploser comme de tout temps, toutes les bulles ont explosés.

Alors oui, les entreprises US font des bénéfices comme l’explique Myret Zaki, des bénéfices dans une bulle, dans du vent….dans du rien du tout….

Alors oui, je maintiens que Charles Gave est un crétin et qui a pas compris grand chose….

+0

Alerternon, il a tout à fait raison, c’est la première fois dans l’histoire qu’on a mis en place un système de monnaies de réserve fiduciaires flottantes.

cela fait trente ans qu’on fait des baisses structurelles des dépenses de l’Etat? Va falloir m’expliquer où t’as vu ça?

oui, et alors, Gave ne conteste pas cela. C’est aussi une conclusion des autrichiens.

+0

Alerterhttp://www.atlantico.fr/decryptage/comment-chine-est-en-train-faire-main-basse-stocks-or-addison-wiggin-667768.html

Pour ajouter une pierre à l’édifice de la mort du Dollar comme monnaie de réserve et comme monnaie d’échange!!

(je m’excuse pour l’orthographe et la syntaxe du message précédent, j’écris avec mon fils de 15 mois malade sur mes genoux, c’est pas toujours facile)

+0

Alerteren quoi est ce une pierre à cet édifice? Ce qui va mourir c’est le fait que le dollar soit la seule et unique monnaie dominante du système.

Le Dollar va mourir comme monnaie d’échange : ben qu’est ce qu’il vont utiliser dans l’avenir les américains, des cacahuètes?

+0

AlerterJe n’ai pas dis le contraire, je dis que le dollar de par sa nature actuelle est l’arme qui permet l’hégémonie du capitalisme occidental!!

Quand il ne sera plus une d’arme d’hégémonie, juste une monnaie, Wallstreet et la city sauteront, car sans cet avantage stratégique le ponzi financier ne tient pas trente secondes!!!

Et avec la finance tout le système capitaliste occidental financiarisé et mondialisé qui ne fonctionne que sur la dette: la production des uns (émergents et Allemagne) étant acheter à crédit par les autres!!!

+0

AlerterUn autre truc Gibbus, si la banque centrale chinoise achète beaucoup d’or, c’est que jusque il y a peu, ses réserves d’or ne représentaient qu’une toute petite part de ses réserves de change (moins de 2%), contrairement aux autres grands pays ET que ses réserves d’or étaient toujours beaucoup trop petites en comparaison avec celles des USA et de la zone euro (dix fois plus petites) :

http://fr.wikipedia.org/wiki/R%C3%A9serve_d'or

C’est pas très compliqué à comprendre, si la Chine veut que son Yuan concurrence à terme le Dollar et l’Euro il va falloir qu’ils augmentent encore sacrément la part de l’or dans leurs réserves de change ainsi que leurs stocks d’or.

+0

Alerterplus haut tu parles de la mort du Dollar comme monnaie de réserve et monnaie d’échange. Faudrait savoir, va mourir ou va pas mourir?

+0

AlerterComme monnaie d’échange international, le pétrodollar: pétrole c’est un marché en dollar et pour les avions même chose!!!

Ce qui rend le dollar incontournable et permet l’hégémonie des USA!!! Le jour où la chine achète sont pétrole en Yuan gagé Or les USA sont mortes, c’est ce que je pense.

Par contre pour leur marché intérieur: pour acheter les Big Mac à Brooklyn, ils paieront toujours en Dollar!!

Suis-je plus clair??

+0

AlerterDésaccord total avec Olivier Delamarche , qui nous disait qu ‘on assistait à la mort en direct du Japon, alors que c’est l’ Allemagne qui va souffrir du réajustement du Yen.

Sur ce coup là , je ferais plutôt confiance à Charles Gave.

+0

AlerterL’économie ce n’est pas binaire.

Si le bénéfice des exportations ne compensent le coût des importations, le Japon est effectivement très mal…

Le Japon a donc choisit la voie d’un équilibre très instable qui peut se rompre à tout moment dès lors qu’il y aura un enchérissement des matières premières…

Alors avant de dire que Delamarche se trompe, j’y réfléchirais à deux fois….

De toute manière de n’importe quel bout on prend le problème le système est en faillite et la Japon n’y échappera pas…

Il peut juste gagner un peu de temps avec sa politique monétaire mais le résultat final sera l’effondrement.

+0

AlerterAprès le mariage pour tous, je mise sur le vote des étrangers comme prochain sujet d’achoppement entre droite et gauche. L’été va être sympa…

+0

AlerterC’est facile à repérer: il s’agit de l’item suivant dans le programme de Hollande en mai dernier…

Je vous enfile un autre: la loi sur la fin de vie (également au programme il y a un an)

+0

AlerterNON le vote des étrangers est reporté après les municipales, le PS a trop peur de les perdre.

+0

Alerteril les perdra quand même.

+0

AlerterUne information intéressante par pays serait de rapporter ce risque systémique à l’économie et aux capacités d’amortissement des pays. Un pourcentage du risque systémique financier par rapport au PIB pourrait être instructive … A mon avis, ce qui compte au final est aussi la capacité d’intervention des pays pour couvrir ce risque systémique … Il faudrait donc tenir aussi compte de l’endettement du pays. En effet, un pays sans dette serait facilement capable de couvrir ces risques en s’endettant temporairement, ce qui n’est malheureusement le cas d’aucun pays européen …

+0

AlerterÀ Gibbus

Bonjour. Ce que tu projettes de faire est intéressant. Pourrait-tu fournir les banques sans BFI trouvées lors de tes recherches ? J’avoue ne pas en savoir grand chose.

+0

AlerterAu niveau national il n’y en a pas des tonnes: celle déjà citées !!!

Par contre au niveau régional il y a des banques « familiales » dont le bilan est très propre mais je n’ai plus les tous les noms en tête… Par exemple La BAMI (voir bami.fr) dans le sud ouest!!

+0

AlerterDans le Sud-Ouest, il y a deux banques familiales :

– la BAMI (http://www.bami.fr/)

– la banque Pouyanne (http://www.pouyanne.fr/)

On trouve cependant d’autres banques dans leur capital (Crédit du Nord pour Pouyanne, Banque Palatine pour la BAMI).

+0

Alerterdelamarche vient de dire que la taxe des depots pourrait etre elargi a toute l’europ a tout moment ? J’aimerais une source

+0

AlerterC’est bon j’ai trouvé

http://globalepresse.com/2013/05/21/francais-regardez-bien-cette-loi-qui-prepare-le-braquage-de-vos-comptes/

+0

AlerterMême remarques que pour le précédent article, ne faut-il pas rapport ces montants au nombre d’habitants, ou au PIB, ou a la capitalisation des banques ?

Et l’union bancaire n’est pas censée nous en protéger de ce fameux risque systémique ?

Y-a-t-il un bank run en cours ? Quel est le niveau de défaut de paiement ?

ces chiffres montrent un certain niveau de risque, mais on ne sait pas lequel. Quels sont les facteurs de déclenchement de ce risque ?

Je ne trouve pas ces courbes très utilisables telles quelles.

+0

AlerterOlivier invité sur LCI.

http://www.marc-candelier.com/article-olivier-berruyer-lci-118096916.html

Le 20 heure de France 2, c’est pour quand? Bientôt, j’espère.

+0

AlerterGraphiques intéressants, merci Olivier !

Ce qui est surprenant c’est l’envolée vertigineuse du risque depuis 2003 jusqu’à milieu 2008 qui semblait pour le moins relativement stable, contenu et assez similaire entre les pays.

Cela me rappelle que c’est en 2002/2003 que nous avons commencé à observer sur le marché immobilier mondial une accélération de la hausse des prix qui affichaient la même direction que les courbes présentées ici jusqu’au retournement affiché de 2007/2008 pour les premiers.

La corrélation est frappante.

http://www.les-crises.fr/images/0500-immobilier/0530-prix-immobilier-monde/02-prix-immobilier-monde-2.jpg

+0

AlerterTrés bonne remarque.

C’est pour cela que je réponds aux gens qui pensent mettre leur épargne dans une banque sérieuse parce qu’elle finance l’économie « réelle » et ne spécule soi disant pas (voir tous les commentaires plus haut sur la NEF, la banque postale, etc…) : avez vous regardé son portefeuille de crédits immobiliers? Plus une banque est spécialisée dans l’immobilier (exemple typique, les caisses d’épargne espagnoles), plus elle est risquée.

+0

AlerterTrès bonne remarque

Fuyez les banques qui investissent.

Non, mieux : Fuyez les banques qui brassent de l’argent 😀

+0

AlerterNon, fuyez les banques qui prêtent de l’argent à des personnes, des entreprises ou des administrations publiques pour se payer des trucs complètement surévalués ou inutiles et qui n’arriveront jamais à les rembourser.

Et c’est aussi bien vrai que ces trucs soient des biens « physiques » ou « immatériels ».

Et qu’on arrête de parler d’économie « réelle » et d’économie « virtuelle » parce que ça ne veut rien dire.

+0

AlerterBien sûr mais je suis sûr que vous comprendrez ceci :

Si quelqu’un préfère que sa banque investisse de manière « solidaire » dans le projet d’un petit maraîcher qui produit selon les préceptes de la biodynamie, plutôt que dans des transactions à haute fréquence, vous comprendrez qu’il préfèrera la NEF à la BNP !?

Est-ce que présenté comme cela, vous comprenez mieux la différence entre économie réelle et « virtuelle » ?

Alors maintenant, là où je suis d’accord avec vous, c’est que le maraîcher se cassera peut-être la gueule pendant que la BNP encaissera de juteux bénéfices.

Mais personne ne vous empêche d’être à la BNP que je sache ?

Moi non plus d’ailleurs. La meilleure preuve, c’est que j’y suis !!!

Bon ben alors, il est où le problème ?

+0

Alerterc’est un vague concept idéaliste et moralisateur inventé par des publicitaires et des philosophes avec la mention « économie réelle » = bien , « économie virtuelle » = mal.

Quand on parle d’investissements ou de capital je comprends « tangible » et « intangible », ou « physique » et « immatériel ». Ni l’un ni l’autre n’est bien ou mal

+0

AlerterOui, c’est pour cela que dans mon exemple d’économie « réelle », j’ai choisi la biodynamie qui est un concept très … virtuel 😀

+0

AlerterCe que je veux dire c’est qu’il y a beaucoup de « virtuel » dans les prix de l’immobilier résidentiel et commercial, du foncier, des baux commerciaux, etc… alors qu’on ne me dise pas qu’une banque qui finance ce genre de choses finance l’économie réelle, phraséologie utilisée pour distinguer une « bonne banque » d’une « mauvaise », parce que ce n’est que du verbiage prétentieux et moralisateur…

+0

AlerterC’est-à-dire : fuyez TOUTES les banques, non?

Dans nos économies monétaires, c’est embêtant…

+0

AlerterAucun rapport entre le fait qu’une banque soit spécialisé et qu’elle gère mal ses risques.

La seule chose dont on soit sûrs c’est que la banque postale ou la nef ne sauteront pas sur une perte de trading. De plus dans ce genre de banques il n’y a pas de crédits hypothécaires en portefeuille.

+0

Alertersi elle s’est spécialisée dans l’immobilier (résidentiel et d’entreprise), c’est qu’elle gère mal ses risques. Parce que quand une bulle explose de 50%, vu les taux pratiqués pour gonfler la bulle, une banque spécialisée là dedans fait irrémédiablement faillite.

La banque postale ne fait pas de prêts immobiliers (résidentiel ou d’entreprise)?

https://www.labanquepostale.fr/particuliers/credit_immobilier.html

La NEF ne finance pas de foncier (qui a archi-bullé en France)?

+0

AlerterEncore une fois, c’est pas du crédit hypothécaire. le fait qu’une bulle explose n’a pas d’impact sur un portefeuille de prêts tant que les débiteurs ne sont pas en défaut.

Tu sais faire la différence entre un prêt hypothécaire et un prêt d’acquisition classique ?

+0

Alerterj’ai un scoop, si la vente du bien saisi ne suffit pas à couvrir le capital restant dû, le débiteur reste redevable du montant précité.

+0

Alerterquand une bulle immo aussi gigantesque que celles que nous avons eu en occident (à part l’Allemagne) explose, ça a un impact très conséquent sur la probabilité de défaut des débiteurs : chômage en hausse, temps de travail et salaires en baisse, Voir ce qui s’est produit dans tous les pays où s’est arrivé.

Le prêt d’acquisition classique est un type de prêt hypothécaire

Je te reposes la question, la banque postale ne fait pas de prêts hypothécaires pour l’acquisition de biens immobiliers?

bof, jusqu’au jour où ils seront des millions dans ce cas et on sera ben obligé de changer la loi et permettre les faillites personnelles comme aux US. T’as qu’à voir ce qui est en train de se passer en Espagne…

ça s’est pas un scoop, mais une prédiction.

+0

AlerterOn a déjà eu une grosse bulle immobilière au début des années 90. Cela n’a provoqué aucune faillite bancaire. La procédure de rétablissement personnel existe en France, il faut passer en commission de surendettement et on passe par des plans de redressement (rallongement des échéances, réduction du taux…)

+0

Alerter@Surya,

c’était une bulle minuscule comparée à celle là : t’as vu l’évolution des ratios prix des logements/revenu disponible (courbes de Friggit) :

http://www.immobilier-danger.com/Comment-evolue-la-bulle-611.html

je te parle pas d’une situation de surendettement mais de negative equity

+0

AlerterNegative Equity, et alors ? Même si le débiteur cesse de rembourser (ce qu’ont fait les américains en masse) la créance ne s’éteint pas après la saisie.

+0

Alerter@Chris06

Le problème est plus fondamental et il est insoluble dans le système monétaire actuel.

L’intérêt des prêts n’ayant pas été créés, il faut constamment emprunter pour rembourser les intérêts. En l’absence d’augmentation des revenus c’est impossible, la pyramide de Ponzi s’effondre.

Il n’y pas de solution à ce problème si ce n’est d’éviter les prêts avec intérêts ou de laisser filer l’inflation sur les revenus.

+0

AlerterDésolé Dadone, c’est un raisonnement erroné. Les bénéficiaires des intérêts remettent ceux ci en circulation dans le système monétaire. Il n’y a pas besoin de toujours plus de monnaie pour payer les intérêts (par contre c’est bien un transfert de richesse au bénéfice des banques et des prêteurs)

+0

AlerterSi c’était le cas alors il y aurait inflation, autrement dit augmentation des revenus.

Si il n’y pas augmentation des revenus, alors le problème devient simplement mathématiques, les intérêts ne peuvent pas être remboursés.

+0

Alerter@Dadone,

l’augmentation des revenus ce n’est pas la même chose que l’inflation.

Sinon, ça voudrait dire que les revenus des gens (en monnaie constante) sont restés constants depuis l’aube des temps adieu amélioration du niveau de vie, progrès technologique, etc…

Les intérêts sont payés par la croissance, la vraie, pas l’artificielle uniquement obtenue par l’accroissement encore plus accéléré de l’endettement consécutif au fait que les gens se mettent à croire que leurs maisons valent beaucoup plus qu’elles ne valent vraiment.

C’est sûr que si on fait croître l’endettement beaucoup plus rapidement que les richesses ne croissent elles mêmes (inflation) on se retrouve un beau jour avec des faillites en cascade qui n’est autre que la déflation.

A.J. H a raison, Il n’y a aucun problème avec le système du prêt contre intérêts, du moment que cela sert à produire de la richesse, pas des illusions que se font les gens que le prix de leur maison peut monter jusqu’au ciel.

+0

Alerter@Chris06

Tu oublies ma loi fondamentale Chris, la richesse est bornée et on a atteint la borne donc toute augmentation monétaire crée de l’inflation, c’est ainsi,…

J’ai une construction logique où tout se tient…

+0

Alerter@Dadone

Il suffit que la vitesse de circulation (de la monnaie) ralentisse et ça réduit le PIB sans besoin de diminuer la masse monétaire. De même l’augmentation de la Vc permet d’augmenter le PIB sans variation le la quantité de monnaie.

+0

AlerterSur ce point nous sommes d’accord mais cela ne rentre aucunement en contradiction avec les autres points abordés.

La richesse d’un système économique est bornée une fois atteint cette borne, c’en ai terminé de la possibilité d’accroître la richesse, c’est encore une fois de la physique, il faut vivre avec.

+0

Alerter@Dadone,

oui je sais que c’est TA loi, mais il n’y a pas que la richesse qui est bornée, excuse le jeu de mot, je ne pouvais y résister.

La seule loi fondamentale qui tienne c’est que la richesse est bornée. Vu que personne ne peut prédire l’avenir avec certitude, même pas toi, personne ne peut dire si on a déjà atteint, a tout jamais, la borne.

Toi, t’es certain que le capitalisme est mort, que le dollar est mort, qu’on a atteint à tous jamais nos limites, moi, j’avoue que je n’en sais fichtre rien.

Je me complais dans l’incertitude, tu comprends, pas dans des fausses certitudes concernant l’avenir.

+0

AlerterJe rappelle que c’est asymptotique tu peux toujours t’enrichir mais l’effort à faire deviens disproportionné par rapport à la richesse gagnée.

Au niveau macro économique, l’apparition de l’inflation dans un système ou la richesse est relativement bien réparti est un signe que le système a atteint son seuil de richesse. Les gens délaissent alors les biens fondamentaux (véritable richesse) pour les biens secondaires qui eux ne concourent pas à la richesse du système.

Pour les pays développés, c’est arrivé dans les années 1970.

Toute l’escroquerie intellectuelle a dès lors a consisté à nier cette évidence et à poursuivre le rêve chimérique d’une croissance possible.

Comme cela n’est pas possible le résultat est la montée inexorable des inégalités, cette montée est le prélude à l’effondrement complet du système.

Comme tu le vois Chris que ce soit d’un point de vue monétaire ou en partant de la loi du seuil de richesse (on aurait également pu prendre l’angle de la productivité, ou l’angle Marxiste de la baisse tendancielle des profits, en réalité tout est équivalent) tout converge pour l’effondrement du système victime de ses contradictions.

C’est d’une logique implacable et je vois absolument aucune possibilité d’échapper à l’effondrement.

Ensuite ce sont des décisions humaine, donc pour ce qui est de la fin du capitalisme cela reste une hypothèse…

+0

Alerter@Dadone,

pas du tout, il suffit de mettre en place un système monétaire et bancaire digne de ce nom, à savoir un système à 100% de réserves (et non pas à réserves fractionnaires) où les taux d’intérêts sont librement déterminés par l’offre et la demande et non pas sans cesse manipulés par la banque centrale et où la quantité de monnaie émise par la banque centrale évolue rigoureusement comme la quantité de richesses crées c’est à dire strictement non inflationniste.

+0

AlerterC’est bien la proposition d’Allais

https://ecosocietal.wordpress.com/2012/10/02/smart/

+0

AlerterEn partie du principe que l’argent n’est q’un échange de biens et de services alors comme je l’ai dit plus bas

l’argent ne peut pas rapporter de l’argent, dans le monde réel cela n’existe pas.

+0

AlerterC’est pour moi le système bancaire de demain!!

+0

AlerterAvec un crédit gratuit ou dont le taux d’intérêt est corrélé à l’inflation!!

+0

Alerter@Gibbus

Le crédit n’est pas gratuit car il convient rémunérer le fonctionnement de l’organisme (public of course) qui gère le crédit plus une assurance pour la mutualisation en cas de défaut (accident de la vie)

Si on ne le fait pas, c’est la collectivité qui subventionne.

Mais pas plus, donc pas de plus-value.

L’argent ne doit pas rapporter.

Un système où l’argent ne peut pas engendrer de l’argent est par construction non inflationniste (sauf si la banque centrale émet de la monnaie non corrélée à la richesse produite, mais cela c’est une autre histoire..)

+0

AlerterC’est vrai les banquiers ont le droit de vivre de leur activité, faut bien manger!!

+0

AlerterY’a maintenant des banques qui font leur pub à la télé en se vantant d’être « une banque qui finance l’économie réelle » (elles ont bien compris le truc).

Alors je réponds:

financer l’achat d’une maison déjà construite à plus du double du prix de sa valeur fondamentale (voir les courbes de Friggit pour ceux qui en douterait), c’est ce que vous appelez, « financer l’économie réelle »?

Alors qu’on ne me parle pas de la BFI et tout le tain touin, la plus grosse part de la spéculation bancaire s’est faite sur les crédits hypothécaires. C’est là que réside la majeure partie du risque systémique, quand les bulles immo explosent.

Vu qu’en France, contrairement aux autres pays, on vient juste de commencer à avoir notre bulle qui explose, ben…

+0

Alerterça tombe bien dans les banques sus nommées y a pas de crédit hypothécaire.

+0

Alerter« Y’a maintenant des banques qui font leur pub à la télé en se vantant d’être “une banque qui finance l’économie réelle” (elles ont bien compris le truc) »

Oui, on avait remarqué.

Mais on n’a jamais dit qu’on cautionnait ce genre de supercherie.

C’est la même chose qu’apposer un logo eco2 sur une clio diesel.

A chacun d’être dupe ou pas. Vous ne l’êtes pas ? C’est déjà ça !

+0

AlerterEn réalité, c’est un problème de physique.

Le mouvement perpétuel n’existe pas, autrement dit rien de physique peut « s’auto-engendrer » cela n’existe pas dans le monde réel.

Autrement dit faire de l’argent avec de l’argent c’est défier les lois de la physique, dans le réel cela n’existe pas. Dans le réel tout s’use, tout s’érode.

Les hommes ont inventé un produit « la monnaie’ qui non seulement ne s’érode pas avec le temps mais rapporte, s’auto-engendre, c’est une impossibilité physique

Ce n’est pas la réalité, cela ne peut fonctionner que dans l’imaginaire des hommes.

Tous les dysfonctionnements économiques que nous connaissons ont comme prémisse cette impossibilité physique.

+0

AlerterLa monnaie n’a rien à voir avec la physique …

Les intérêts c’est l’appropriation d’une part de la richesse future!

+0

AlerterEn partie du principe que l’argent n’est qu’un vecteur permettant l’échange de biens et de services contre d’autres biens et services alors l’argent est bien physique et doit rejoindre les lois de la physique.

Pour moi c’est simplement du vol.

Si on souhaite une société apaisée, on évite le vol…

Faire de l’argent avec de l’argent est un travail non productif et socialement nuisible car il génère une accumulation monétaire chez les plus riches. Le prêt commercial avec intérêt doit être tout simplement banni d’un futur optimum économique. Non seulement l’argent ne doit rien pouvoir rapporter mais comme n’importe quel bien l’argent doit se dévaloriser dans le temps (usure). Principe élémentaire de la physique.

La solution 100% monnaie n’est donc pas suffisante.

+0

AlerterChanger de banque pour en prendre une sans bfi ne protègera pas de la taxe sur les dépôts.

Reste l’or, à condition de ne pas le mettre dans un coffre de banque ! Dans son jardin ?

+0

AlerterIl ne faut pas s’inquiéter, pendant ce temps les planches à billets fonctionnent à plein régime surtout au Japon. Les allemands qui jouent sur le même terrain vont bientôt avoir du soucis à se faire.

+0

AlerterEn réalité, ce n’est pas tant la crise qui a fait augmenter le risque systémique au niveau bancaire que la spéculation financière tous azimuts qui a précédé l’éclatement de la bulle des « subprimes » aux USA en 2007.

Ce qu’a fait la crise (et surtout l’absence d’une ferme volonté politique collective de re-réguler fermement les banques) c’est empêcher de réduire ce risque.

+0

AlerterLe risque bancaire est certes important,

mais le risque monétaire (forte inflation)

lui est mille fois supérieur !

N’oubliez pas que ce sont les Etats (donc nous les citoyens) qui garantissent tout ce bazar … et n’oubliez pas enfin que l’économie mondiale continuera de tourner quoi qu’il arrive => aussi longtemps qu’il y aura du carburant 🙂

+0

AlerterArticle paru à la TV Suisse-romande, le 28.05.2013 à 5:51 // http://www.rts.ch/info/monde/4939434-offensive-franco-allemande-pour-l-emploi-des-jeunes-en-europe.html

Offensive franco-allemande pour l’emploi des jeunes en Europe

François Hollande et Angela Merkel lancent un plan pour l’emploi des jeunes européens. [AP Photo/Johannes Eisele, pool – Keystone]

François Hollande et Angela Merkel lancent un plan pour l’emploi des jeunes européens. [AP Photo/Johannes Eisele, pool – Keystone]

Paris et Berlin ont donné mardi le coup d’envoi d’une « offensive » franco-allemande pour l’emploi des jeunes en Europe qui doit être parachevée début juillet à Berlin.

François Hollande affirme agir main dans la main avec Angela Merkel – attendue jeudi à Paris – pour lancer une offensive en faveur de l’emploi des jeunes européens.

Baptisé « Initiative européenne pour la croissance et pour l’emploi », le plan franco-allemand reposera sur trois leviers –l’accès au crédit pour les PME, le développement de l’alternance et la mobilité géographique– et tentera d’optimiser l’utilisation des fonds européens existants.

L’idée est de garantir en Europe qu’aucun jeune ne reste pendant plus de quatre à six mois sans emploi, formation ou stage.

Ce dossier, qui marque la reprise du dialogue franco-allemand, sera au coeur de la visite de travail d’Angela Merkel jeudi à Paris. Il constituera aussi l’un des plats de résistance du sommet européen fin juin. Le plan sera parachevé le 3 juillet à Berlin par une réunion des ministres du Travail des Vingt-Sept présidée par Angela Merkel, en présence de François Hollande.

afp/pym

+0

Alerterbonjour Olivier,

une excellente référence de stress-tests dans banques françaises :

http://blogs.rue89.com/yeti-voyageur/2013/05/21/autopsie-les-vrais-stress-tests-des-megabanques-francaises-existent-230353

;-))

merci à vous de ces billets passionnants!

+0

AlerterBonjour à tous,

nouvel adhérent et au stade de débutant en matière économique, je vois le lien malheureux à la géopolitpique.

J’aimerais juste avoir votre avis et celui de M. Berruyer concernant le raisonnement suivant:

depuis que le dollar n’est plus étalonné sur l’or mais que tous les achats de pétrole sont libellés en dollar, cela expliquerait bien les interventions passées et à venir au moyen orient.

Par conséquent les USA doivent dissuader tout pays producteur de vendre le pétrole autrement qu’en dollars ce qu’ a fait l’Irak en 2000, on a vu le résultat en 2003 et ce que projette de faire l’iran d’ou la tension qui augmente avec Israel.

La Chine étant le premier fournisseur des USA, on peut comprendre qu’elle ait du mal à entamer un processus de « sortie du dollar » étant donné ses réserves colossales puisqu’elle s’affaiblirait elle meme ainsi que son premier client.

Ne reste donc que la Russie qui on le voit se positionne actuellement en Syrie (navires au port de Tartus et fourniture à la Syrie de missiles anti aériens ) pour défendre sa porte d’entrée en Méditéranée.

J’en arrive donc à la conclusion suivante: tout dépend de l’Iran et des prochaines élections.

Si le vainqueur de l’élection entame le processus de vente de pétrole autrement qu’en dollars, alors ce sera l’intervention américaine ou israelienne en iran pour maintenir le dollar comme monnaie unique d’échange avec le prétexte d’attaque évident de la détention de la bombe nucléaire par l’iran.

Si c’est le cas, les USA pourront continuer relativement tranquillement leur folle impression de monnaie et les européens en paieront le prix.

qu’en pensez vous??

En gros pour moi si les USA n’interviennent pas en Iran notamment à cause de la Russie, c’est la fin des haricots pour les américains…

+0

AlerterJe rajouterai comme paramètres au raisonnement:

1. La Chine et les chinois achètent de l’or à plus soif pour pouvoir crédibiliser le yuan comme monnaie d’échanges lorsque Obama aura finit de volontairement tuer le dollar avec ses QE. Ils sont la première puissance industrielle au monde -et de loin-, ils achètent les mines dans le monde entier pour assurer leurs approvisionnements en matières primaires. En attendant, ils rattrapent leur retard technologique -et donc militaire- sur les USA. A mon avis la Chine se prépare déjà depuis quelques années à la chute du dollar. Dans combien de temps sera t-elle prête?

2. La croissance américaine actuelle est du vent: les banques investissent les QE successifs dans l’immobilier neufs (sans propriétaire individuel) afin de maintenir l’illusion de richesse des propriétaires américains, et donc leur capacités d’endettement; le boost donné par le gaz de schiste ne va pas durer longtemps vu les coûts qui augmentent rapidement avec les normes environnementales. Tout ça peut fonctionner à moyen terme si ça ne fonctionne pas trop bien. Car si ça fonctionne trop bien, ça va relancer l’économie européenne, et la croissance mondiale retrouvée buttera immédiatement sur le mur du pétrole et les prix du gallon et du litre d’essence.

3. L’Occident contrôle militairement le Moyen Orient, ce qui rend la Chine dépendante de son approvisionnement en pétrole. Elle recherche activement des produits de substitutions écologiques en investissant énormément d’argent. Sa dépendance au pétrole ne va probablement pas tarder à sauter, mais ce paramètre me semble crucial. J’encourage des mains et des pieds les chercheurs chinois! 😉 Je pense qu’il faut qu’ils trouvent rapidement s’ils ne veulent pas que le PCC soit détrôné par des émeutes écologiques.

4. Que se cache derrière les provocations de la Corée du nord -qui est directement pilotée par Pékin-? Est-ce à cause des QE américains? Des QE japonais? Je crois bien que la Chine convoite le pétrole iranien…, surement plus que les îles japonaises ;). Mais les robots japonais pas chers font aussi peur aux chinois… Un signal que la Chine ne rigole pas quand elle dit -avec la Russie- qu’une invasion américaine de l’Iran entraînerait une guerre mondiale? Du bluff? La Chine a peut-être déjà commencé à commercer avec l’Iran en yuans?

Mais ça devient trop compliqué… lol

Avec le retrait programmé des troupes américaines d’Afghanistan, le lobby américain de l’armement va surement avoir besoin d’une nouvelle guerre pour satisfaire son appétit de dollars amassés sur des comptes offshore. Si j’étais à leur place, je ne cracherais pas sur une petite guerre de drones histoire de doubler la longueur de leur yacht amarré à Monaco.

Vous avez raison, les rentiers-surfers de bulles finiront surement un jour par envahir l’Iran pour s’enrichir en endettant encore plus la masse déjà hyper-endettée . Je penche pour une invasion de l’Iran peu après le prochain krach boursier: 1 mois? 6 mois? 1 an? après la prochaine élection présidentielle américaine?

+0

AlerterYapluka Glass-Steagall !

+0

AlerterUne question peut-être stupide mais ça me chagrine quand même 😉 lol

Comment se fait-il que le risque systémique français soit de 600 milliards alors que l’endettement des banques françaises est de 4 fois le PIB soit presque 9000 milliards.

Systémique signifiant que le système bancaire entier s’écroule -fait faillite-, ça fait plutôt 9000 milliards de dettes garanties par l’état, et pas seulement les 600 milliards qui correspondent, d’après ce que je crois avoir compris, aux réserves jugées minimales aujourd’hui par rapport à l’endettement total.

Mais si le système bancaire entier s’écroule, que vaudront réellement ces 9000 milliards? encore 8400 milliards? ou juste 3000 milliards? ou juste ce qui est nécessaire pour se loger, s’habiller et se nourrir, les chinois ne voulant plus de nos euros en échange de leurs exportations? La bulle est là non? Y’a pas mal de bulle immobilière française la dedans non? Donc les prêts immobiliers français étant déjà surévalués de 30 à 50% selon les sources, ca fait déjà combien sur ces 9000 milliards qui sont du vent?

Sans compter les ETF qui valent moins que peanuts! lol et j’ai aussi oublié qu’il leur reste encore des tonnes de subprimes immobiliers et étudiants américains bien dilués dans des produits tellement dérivés qu’ils relèvent de l’auto-cannibalisme, les banques finissant par acheter des miettes de produits dérivés qu’elles ont elles-mêmes inventés et vendus! Cannibalisme ou consanguinité? 😉

Mais pour revenir à nos moutons, y a t-il des estimations de ce que valent réellement ces 9000 milliards?

+0

AlerterMerci pour cet article. Etant étudiant en finance j’ai beaucoup étudié ces notions de risque systématique et non systématique. Si j’ai bien compris, il devient de plus en plus dur de réduire le risque de son portefeuille via la diversification étant donné que le risque systématique augmente.

+0

AlerterLes commentaires sont fermés.