Aujourd’hui, je m’attaque à un très gros morceau : le fonctionnement d’une banque centrale…

En effet, j’ai été lassé d’entendre pour le deuxième prêt à 3 ans de la BCE (LTRO = Long-Term Refinancing Operation = Opération de Refinancement à Long Terme = ORLT en bon français…) du 29 février les mêmes erreurs – voire âneries – que pour celui du 23 décembre.

Je vais donc essayer de vous expliquer le plus clairement possible le rôle d’une banque centrale nationale (BCN) en tant que pourvoyeur de liquidité aux banques commerciales (BC).

Pour cela je vais devoir reprendre quelques bases. Nous ne parlerons pas trop ici de la « monnaie » au sens classique – le sujet est long à traiter, mais je le ferai au printemps. Il n’est d’ailleurs pas trop mal de séparer les 2 sujets finalement pour alléger les exposés…

Je vais essayer de le faire assez simplement, mais j’illustrerai aussi avec quelques schémas comptables – très simples rassurez-vous, pas besoin d’être comptable…

Les 2 erreurs fréquemment rencontrées

On a pu lire 2 erreurs sur les opérations de la BCE :

- la première concerne le volume ; elle n’est pas très grave, mais elle montre bien que certaines analyses de base ne sont même pas menées ;

- la seconde concerne le principe même. Là l’erreur est très profonde, et fausse toute analyse…

Il est clair que le sujet monétaire est très mal compris par à peu près tout le monde. C’est évidemment lié au fait que ce n’est guère enseigné – je peux témoigner avoir fait 2 « grandes écoles », une scientifique, une commerciale, et n’avoir guère été sensibilisé à ces questions, et c’est peu de le dire…

Alors que les commentateurs, analystes, journalistes, politiques ne comprennent pas bien, c’est assez normal.

C’est franchement inquiétant quand ce sont des « économistes » qui font de telles erreurs. Je pense par exemple à mon contradicteur d’@SI Guillaume Duval (revoir l’émission ici), qui, tout rédacteur en chef du mensuel Alternatives économiques vient de déclarer :

« La Banque centrale européenne […] peut aussi décider de créer de la monnaie pour l’injecter dans le circuit économique, comme elle vient de le faire à deux reprises depuis trois mois pour 1 020 milliards d’euros au total, soit 10 % du produit intérieur brut (PIB) de la zone euro. » [Guillaume Duval, www.alternatives-economiques.fr, 5 mars 2012]

Purée, deux bourdes en une phrase, ils sont forts ces « économistes des médias »… (je n’accable pas M. Duval, j’ai entendu ça au moins 20 fois depuis 10 jours…). En effet :

- il n’y a absolument pas eu 1 020 Md€ créés par la BCE lors de ces 2 opérations LTRO 3 ans ;

- par ce type d’opération, la BCE ne décide d’aucune injection dans le système économique – il n’y a absolument pas eu d’utilisation de la « planche à billets » comme c’est colporté partout…

I. Pourquoi la BCE n’a pas créé 1 000 Md€

Nous expliquerons dans le prochain billet comment la BCE crée de la monnaie. Nous analysons ici simplement les montants.

Rappelons simplement qu’il est dans le rôle de la Banque centrale de créer (et détruire) de la liquidité bancaire, en prêtant aux banques commerciales. Les 2 opérations dont on parle sont exceptionnelles, par leur ampleur, mais surtout par leur durée : c’est la première fois que la BCE prête à 3 ans.

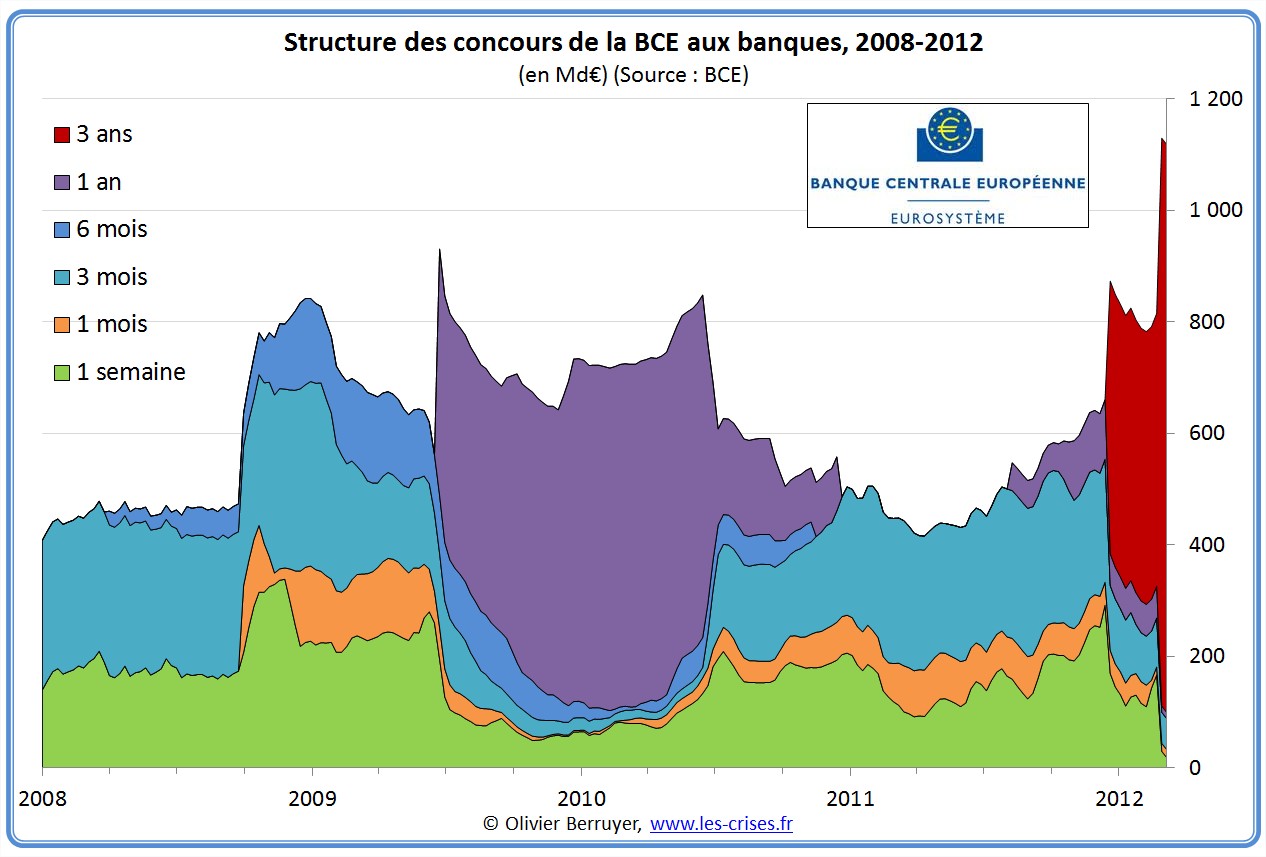

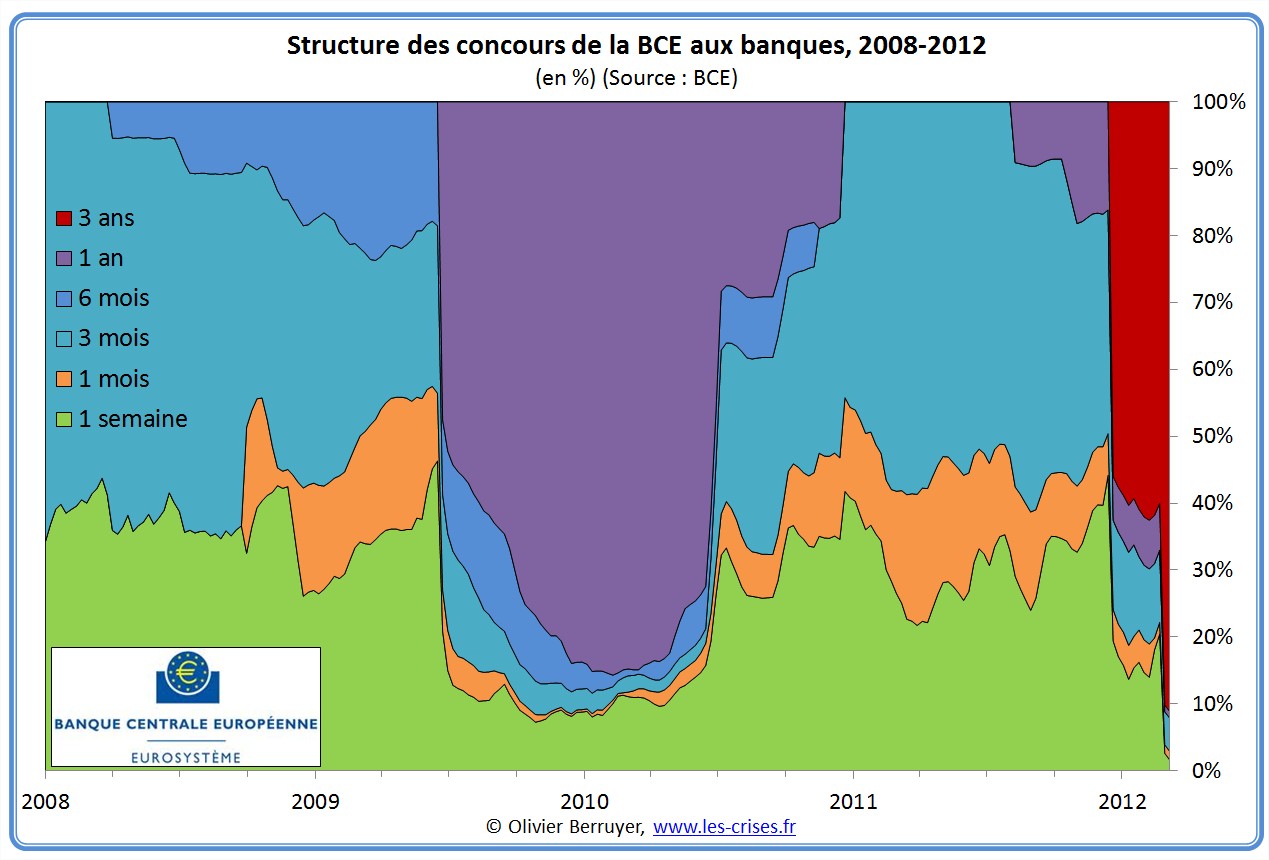

Nous avons observé dans ce billet sur le bilan de la BCE que la composition de ces prêts avait fortement changé :

Normalement, la BCE met juste un peu « d’huile dans les rouages » : on vit qu’avant la Crise, le tiers de ses prêts était à 1 semaine, et la totalité à moins de 3 mois.

Pour information, le « long terme » qui figure dans le LTRO signifie normalement « à plus d’une semaine ». Jusqu’en 2008, la BCE n’avait jamais prêté à plus de 3 mois ; la Crise l’a amenée à prêter pour la première fois à 6 mois en 2008, à 1 an en 2009, et 3 ans en 2011/2012 – les choses s’améliorent donc grandement, tout va pour le mieux…

Je propose d’ailleurs pour mieux comprendre de créer une catégorie VLTRO dans les prêts de la BCE, que je propose d’identifier simplement en :

- MRO : prêts de moins de 2 semaines (Main Refinancing Operations = Opérations principales de refinancement). L’orientation 2011/14 de la BCE précise que » leur durée est normalement d’une semaine » ;

- LTRO : prêts entre 2 semaines et 1 an (Long-Term Refinancing Operation). L’orientation 2011/14 de la BCE précise que » leur durée est normalement de trois mois » [sic.] ;

- VLTRO : prêts de plus d’un an (Very Long-Term Refinancing Operation).

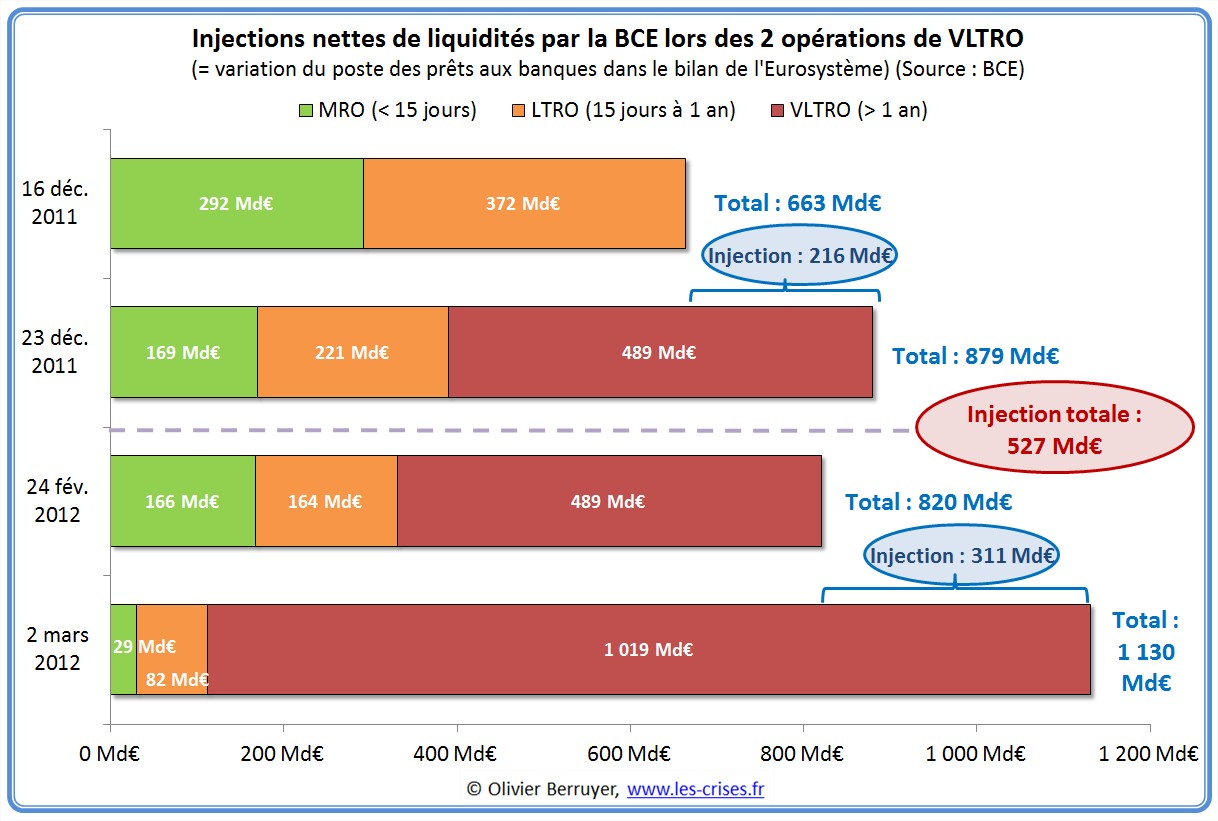

La BCE a donc procédé à 2 opérations VLTRO :

- le 23 décembre 2011, elle a prêté 489 Md€ à 3 ans à 523 banques ;

- le 29 février 2012, elle a prêté 530 Md€ à 3 ans à 800 banques ;

Soit 1 020 Md€ de nouveaux prêts à 3 ans.

Flûte, Guillaume Duval a raison alors, la BCE a injecté 1 020 Md€ ?

Absolument pas ! Pour une raison simple : une grande partie de ces prêts ont simplement remplacé d’anciens prêts. Par exemple, une banque qui avait emprunté 100 M€ pour 6 mois le 1er janvier (et qui d’ailleurs les réemprunte en général tous les 6 mois pour avoir un « matelas ») a eu la possibilité de stopper son prêt et de le remplacer en participant au prêt à 3 ans.

Pour connaitre le montant de la « liquidité injectée », il suffit de faire l’effort colossal de regarder la situation de l’Eurosystème les 16 décembre, 23 décembre, 24 février et 2 mars, puis, avec une calculatrice, on peut avoir le total en deux soustractions et une addition – niveau CM1 je dirais comme ça :

Ainsi, si on voit bien que pour le VLTRO n°2, la BCE a prêté 530 Md€ de plus, l’injection nette n’a été que de 310 Md€.

Pour les deux VLTRO, l’injection n’a donc été que de 523 Md€. Pas 1 020 Md€ (pour les économistes : attention, c’est approximativement seulement la moitié…).

Ainsi, au prochain qui vous parlera d’une injection ou d’une création monétaire de 1 000 Md€, vous pourrez lui faire remarquer qu’il se trompe de 500 Md€ – soit l’équivalent de 25 % du PIB de la France, ou 3 500 € par foyer européen. Une paille…

Nous analyserons dans le prochain billet la Monnaie Banque Centrale, et le rôle fondamental joué par la Banque centrale…

79 réactions et commentaires

Merci pour cette mise en place. La BCE joue ici un rôle de pourvoyeur de liquidités et cela reste des prêts théoriquement remboursables, à court ou à long terme. C’est donc un pari sur l’avenir => demain, les banques auront assez de liquidités pour rembourser ces prêts … j’attend la suite des explications avec impatience !

+0

AlerterNon le crédit n’est plus un pari sur l’avenir comme cela est perçu. Cela devient de facto un pari sur le présent. Avec à terme une hypothèque sur l’avenir…

+0

AlerterPour transformer un prêt en hypothèque, il faut du solide derrière … sinon c’est suicidaire (pour le bailleur de fond) …

+0

Alerterqu’est ce que ça veut bien dire? Un pari sur le présent avec une hypothèque sur l’avenir?

Si je vous prête 100 euros à me rembourser à une date T (qui est toujours dans le futur, té, c’est jamais au présent ou au passé) c’est que je fais le pari que vous pourrez me rembourser dans l’avenir. En quoi ceci « devient il de facto un pari sur le présent avec une hypothèque sur l’avenir? »

+0

AlerterSi j’ai bien compris le jeu de mot de Fraanel, hypothèque est à prendre comme synonyme de « handicap » pour l’avenir

+0

AlerterMerci pour cette explication. Pourquoi la BCE a financé sur 3 ans à 1% au détriment des opérations à plus court terme qu’elle réalisait auparavant? Car les prêts aurait pu continuer comme auparavant en augmentant le volume face aux besoins actuels des banques tout en gardant des courtes durées de prêt.

Est ce pour calmer les marchés financiers? Ou pour que cela coute moins cher aux banques (1% sur 3 ans contre quel taux pour quelle durée auparavant?)

L’opération semble donner de l’air aux politiques qui avaient peur d’un crédit crunch.

+0

AlerterMerci pour cette explication lumineuse (je faisais partie de ceux qui tombaient dans le panneau)..

Maintenant tout de même, 523 milliards, en période de quasi récession….

+0

AlerterAh, et puis j’oubliais : ce que l’on constate donc, c’est que la BCE est tout de même en train de restructurer la dette des banques. En rallongeant la durée des prêts.

Pas sûr que ce soit un signe de très bonne santé. D’autant que la crise laisse beaucoup d’incertitudes quand aux possibilités de remboursement de ces prêts sur trois ans.

Une situation à la grecque ?

+0

AlerterLa BCE prête des centaines de milliards d’euros aux banques de la zone euro au taux de 1 % pour un prêt de 3 ans.

Dans trois ans, en décembre 2014, les banques de la zone euro seront obligées de rembourser à la BCE ces centaines de milliards d’euros. Mais si elles ne peuvent pas rembourser, que fera la BCE ? La BCE leur prêtera de nouvelles centaines de milliards d’euros pour que le système puisse tenir encore trois ans, jusqu’en décembre 2017.

Et ensuite, en décembre 2017, les banques de la zone euro seront obligées de rembourser à la BCE ces milliers de milliards d’euros. Mais si elles ne peuvent pas rembourser, que fera la BCE ? La BCE leur prêtera de nouvelles centaines de milliards d’euros pour que le système puisse tenir encore trois ans, jusqu’en décembre 2020.

Et ensuite, en décembre 2020, les banques de la zone euro seront obligées de rembourser à la BCE ces dizaines de milliers de milliards d’euros. Mais si elles ne peuvent pas rembourser, que fera la BCE ? La BCE leur prêtera de nouvelles dizaines de milliers de milliards d’euros pour que le système puisse tenir encore trois ans, jusqu’en décembre 2023.

Etc, etc.

Et à la fin, ça finira bien.

+0

AlerterJ’ai l’impression qu’à vous tout seul, vous fournissez plus d’information que les centaines de journalistes en France qui sont pourtant plus ou moins à traiter de sujets d’économie et finance !! Et en plus, j’entands ou ne lit peu de gens pour vous contredire donc ça laisse penser que vos sources d’informations et analyses sont justes. Bravo, continuez.

+0

AlerterJe pense que vous… vous trompez.

Plutôt : vous avez techniquement raison… et techniquement tord.

On a tous compris. Les banques du nord, via la BCE, ont donné de l’oxygène aux banques du sud. Les dépôts des premières étant « recyclés » via la BCE dans les secondes.

Bilan : un partout la balle au centre. Vous avez raison.

Pourtant… on peut raisonner autrement.

Si ce recyclage n’avait pas eu lieu… les banques du sud auraient fait faillite, ce qui aurait entraîné de la destruction de « monnaie ».

Bilan : le LTRO… a fait passer la situation de – à 0. Ce n’est absolument pas neutre si j’ose dire !

Donc on pourrait dire… qu’il y a bien eu une forme de création monétaire (en tout cas quelque chose empêchant -momentanément- de la destruction monétaire).

Vous me suivez ?

Plus largement, c’est ça qui m’irrite chez les économistes (et même le pékin moyen). Pour eux, tout ce cirque est « virtuel », des trucs comptables, des jeux d’écriture, et que je te CDIse, et que tu me LTROise, etc.

Ca semble fumeux, déconnecté du réel. Les économistes jouissent de leurs stats et chiffres, et les veaux s’en désintéressent totalement.

Or il faut rappeler quelques faits de bon sens : sans LTRO, sans Draghi, les banques du sud se seraient effondrées, entraînant TOUTE L’ECONOMIE REELLE, y compris du nord (puisque le passif des uns est l’actif des autres) !

Les fonctionnaires (lire plus largement « la dépense publique ») portugais, espagnols, italiens… qui sont clients de sociétés privées (commerçants, usines etc.)… voilà l’écosystème.

Enlevez l’argent « public » (la dette) en input, detruisez de la « monnaie » (faillite de banques) dès lors l’économie réel suit.

C’est du concret.

Et c’est l’erreur commise par bcp de gens je trouve.

En allant plus loin, cela permet de comprendre l’obstination des politiciens et de la plupart des acteurs à kick the can down the road : le risque est ontologique, existentiel, ni plus ni moins.

Donc, il y aura d’autres LTRO, ou peut importe les acronymes. Plus carrément la machine à imprimer. Ils essaieront TOUT.

Et finalement, on fera venir la grosse Bertha, seule capable historiquement de remettre les compteurs à zéro en lavant les politiciens : c’est à dire un conflit armé.

+1

AlerterDans le monde l’économie réel, si une entité est en difficulté durable (mauvaise gestion ou erreur de stratégie), aucun organisme n’est assez fou pour continue à lui octroyer des crédits … eh, pas stupide la guêpe …

+0

AlerterPour ma part je trouve ce mode de fonctionnement monétaire comme étant une pure hérésie. Je sais que vous y reviendrez plus tard.

Mais bon sang partir du principe que le fait de détruire les masses monétaire créer par le crédit, nous sauve de la création monétaire « dure ». Alors que dans un même temps on ne fait qu’accroitre les dettes, de manière à essayer de maintenir le niveau de liquidité nécessaire pour alimenté l’économie réel. Économie réelle qui nécessite toujours plus de liquidité dû à sont évolution naturel. Évolution des population mondiale, accroissement substantiel des moyen de productions, multiplication des besoins, captation et problème de redistribution(trappe de liquidité) etc…

Bref grâce à notre système monétaire nos outils de production sont passé du mode création de richesse, en créations de dette. Ce qui fait que si on intègre dans cette analyse le facteur temps, on aboutie à une équation systématiquement impossible…

+0

Alerter« Flûte, Guillaume Duval a raison alors, la BCE a injecté 1 020 Md€ ?

Absolument pas ! Pour une raison simple : une grande partie de ces prêts on simplement remplacé d’anciens prêts. »

Autant je veux bien vous concéder une relative pertinence dans votre propose, autant le « absolument » rend votre propos spécieux au possible. Relisez vos classiques : Schumpeter s’enthousiasmait pour ce qui allait devenir le nouveau paradigme monétaire (la monnaie sera méritée parce que remboursée avec intérêt) :

« Une manufacture de monnaie ! Le crédit, créateur de monnaie ! Manifestement, voilà qui ouvre des perspectives autres que symboliques. Il arriva aux fondateurs de banques du XVIIe siècle, surtout aux fondateurs anglais de banques foncières (land-bank) et à Law, qui à ses débuts fut l’un d’eux, d’entrevoir avec plus ou moins de netteté la théorie esquissée ci-dessus. Ce dont ils se rendirent pleinement compte en tout cas, c’est que, pour les affaires, une découverte promettait beaucoup : savoir, que l’on pouvait fabriquer ou créer de la monnaie — et donc du capital, au sens monétaire du terme. L’échec de leurs projets — de ceux de Law en particulier — fit beaucoup de tort à leur réputation, tout comme au XIXe siècle des idées foncièrement analogues pâtirent d’être associées avec des opérations bancaires extravagantes et avec l’échec de projets qui tournèrent mal, sans être pour autant frauduleux ou absurdes, tel le Crédit Mobilier des frères Pereire. Et, comme il y a loin d’un principe économique à une entreprise de banque, le tribunal de la théorie ne tient pas ces échecs pour admissibles en preuve. »

Schumpeter Joseph Aloïs, Histoire de l’analyse économique : I – L’âge des fondateurs, Gallimard, Paris, 2004 (1954, 1983), XVIII+519 p., p. 446

Depuis ce rêve libéral approuvé par leur tribunal théorique se fait à nouveau rejeter par le tribunal de la réalité. Et ceci pour une raison simple : l’incapacité à maîtriser les échéanciers aussi mathématiquement parfaitement que les modèles théoriques.

Donc, nous avons aujourd’hui la création monétaire qui se fait officiellement par crédit, et qui disparaît avec le remboursement de ce crédit. On peut, je le fais moi-même, décrier cette création monétaire comme impropre, comme une sacralisation dangereuse de la quasi-monnaie qu’est le crédit qui ne peut osciller que toujours plus vivement entre la cavalerie et le Ponzi. Il reste que dans l’intervalle la monnaie est créée par crédit, et à recréer lorsqu’il arrive à échéance.

Les gens sentent que les banques ont dégénéré en cavalerie, quoiqu’en disent les stress tests, et ils l’expriment, maladroitement sans doute, en disant qu’au lieu de rembourser les crédits pour stabiliser la situation, on en fait de nouveau. Autre maladresse (mais comme vous le dites ils ne sont pas aidés), ils qualifient cette création monétaire qu’ils jugent avec raison déconnecté de la réalité économique comme étant de la « planche à billet », mais discutez 5 minutes avec n’importe quel personne s’exclamant « planche à billet », et il vous reconnaîtra qu’il faut bien que de la monnaie soit créée à un moment quelque part dans le circuit économique, et que ça prend nécessairement la forme d’une « planche à billet » (Existe-t-il un seul billet non-issu de ladite planche ?), et on passe vite aux vraies questions : combien, quand, pour qui, et pour quoi ? Cette maladresse, j’en conviens, exprime l’intuition très juste que la création monétaire est faite n’importe comment.

Vous arrivez sur ces entrefaites et affirmez que seul le crédit initial crée a monnaie, mais pas son renouvellement. Il ne faut pas abuser. C’est le même mécanisme dans les deux cas, et l’allongement des durées de refinancement, vous le reconnaissez vous-même, suggère TRÈS fortement que la monnaie des précédents crédits ainsi renouvelés n’ont pas été mérités puisqu’ils ont besoin d’un renouvellement particulièrement foireux et arbitraires. Le quidam qui n’a pas ses entrées à la banque centrale aurait fait faillite, tout simplement. Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !

C’est de la faute des économistes libéraux si monnaie et crédit sont confondus, et votre explication embrouille au moins autant qu’elle éclaire les esprits que ces libéraux ont égarés…

Voilà, j’espère ne pas avoir été impoli, et croyez bien, cher Olivier Berruyer, que j’ai de l’estime pour votre travail que je trouve enrichissant et que je reprend parfois sur mon propre blog…

Cordialement,

Jean-baptiste B

+0

Alerter@Jean-Baptiste B.

« Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde !Mais empêcher de faire faillite une banque en lui allongeant la monnaie toujours plus longuement ne serait pas de la création monétaire simplement parce elle fait rouler ce qui était considéré comme création monétaire ? Absurde ! »

Je suis d’accord avec Olivier, rallonger la durée d’un prêt ne veut absolument pas dire créer de la nouvelle monnaie, cela veut dire attendre plus longtemps pour détruire celle qui avait déjà été créée.

Ce que dit Olivier me semble évident, sur les 1020 milliards de prêts LTRO concédés par la BCE seuls 523 milliards correspondent à une nouvelle création monétaire.

+0

Alertermoi aussi…

PS: Chris, serait-il possible que je te contacte en MP?

+0

AlerterLe mécanisme de création monétaire actuel – qui n’est pas très nouveau 😉 – fait que nous sommes dans une économie d’endettement, et que si nous remboursions toutes nos dettes m’économie s’effondrerait (Une video de grignon, quoique parfois discutable sur certains points, le montre parfaitement)

Les points qu’il faudrait discuter, mais que l’on esquisse peu souvent, serait de se demander:

qui décide de l’émission monétaire

pourquoi

pour qui

avec quel contrôle

avec quelles garanties.

Mais personne ne répond jamais à ces questions, autrement qu’en disant, au choix:

a) c’est « au marché » de décider

b) c’est à l’Etat

c) c’est à ceux qui ont le pouvoir de le faire (Federal Reserv, BCE, Parti communiste chinois, autre ?)

B.L.

+0

AlerterMerci pour ces graphes qui mettent en évidence l’énorme changement apporté par ces prêts: la durée.

Et les questions stupides du jour:

– quel est selon vous l’intérêt que présente cet allongement de la durée des prêts.

– en plus de mettre de l’huile dans les rouages du système monétaire, ces prêts n’ont-ils pas pour objectif d’inciter les banques à acheter de la dette souveraine à des taux … plus raisonnables pour les pays (Italie entre autres). Certains taux récents semblent l’attester, est-ce-confirmé? Et donc, in fine, serait-ce de la monétisation de dette « indirecte »?

+0

AlerterMerci professeur Olivier. C’est bien clair à présent !

Question : les banques commerciales ont placé et placent, des centaines de milliards, au chaud, à laBCE, bien plus que les 530 Mds dont il est question. Cela signifie-t-il qu’il n’y a aucune création monétaire faite par la BCE ? puisqu’elle ne reprête aux autres que ce qu’elles ont placé chez elle !

+0

AlerterPrécision utile mais présentation un peu « biaisée » selon moi.

C’est un peu comme expliquer la différence entre le brut et le net

Il y a eu 1000 d’injection brut qui font 500 net à l’arrivée. On peut donc bien dire qu’il y a eu intialement 1000 d’injécté.

Je n’apprècie pas particulièrement duval mais je trouve que dans ce cas précis, vous lui faites un mauvais procès

+0

Alerter« On peut donc bien dire qu’il y a eu intialement 1000 d’injécté. »

Non, pourquoi?

Si une banque vous concède un prêt de 100 000 euros sur un an et au bout d’un an vous concède un autre prêt d’un an pour rembourser le premier il n’y a pas eu 200 000 euros de créés mais seulement 100 000 sur une durée de deux ans.

Rallonger la durée d’un prêt n’a rien à voir avec de la création monétaire.

PS: si on se mettait à parler de « dette brute » à chaque fois que l’état fait rouler sa dette ça ne serait pas 1600 milliards qu’il devrait aux créanciers mais sept fois plus. Tout ça ne ferait qu’ajouter à la confusion et n’aurait aucun sens

+0

AlerterBonjour Olivier, merci pour la qualité de votre blog

Afin de comprendre encore plus précisément, pourriez-vous en prenant l’exemple le bilan d’une banque précise (ou fictive et plutôt une du sud de l’Europe…) montrer les avantages concrets apportés par les deux LTROs. En effet, on entend souvent que ces deux opérations ont sauvé de la faillite nombre de banques du Sud, mais j’aimerais avoir une explication sur un cas concret.

Merci!

+0

AlerterCher Olivier,

oui, le mécanisme de création monétaire est très mal compris, c’est l’un des aspect si opaque de la finance qui n’aident pas, ni à y voir plus clair, ni à faire confiance.

J’ai une question : comment vous vous avez appris ? puisque c’est si difficile de trouver l’information adéquate sur le sujet.

Cependant j’ai quand même une objection : même s’il ne s’agit pas de création monétaire « pure », c’est quand même très ambigu…

Car si ces opérations se multiplient dans le temps, si les prêts et autres opérations de liquidification se multiplient alors ca revient a de la création monétaire pure … et d’autre part, création ou pas, quelle différence dans la pratique ?

ce n’est pas tout le monde qui profite de ces facilités, et ca crée de l’inflation (matières premières) pour les autres qui n’en bénéficient pas, exactement comme de la création monétaire pure.

Et il ne peut en être autrement, vu qu’on est de facto dans un système monopolistique de création monétaire (fiduciaire ou scriptural).

Entre « je créé 1000 » ou bien « je te prête 1000 a taux 0 et je le re-prête ad vitam eternam » (ce vers quoi tendent les banques centrales) avouez que la différence est mince.

+0

AlerterMe suis fait la même réflexion.

+0

AlerterSur se point Olivier vous avez raison. Mais il serait interessant de voir le graphique dpuis 2000. C’est a dire de l’introduction de l’euro. Ainsi nous pourroins peut être avoir une vision d’avant crise.

+0

AlerterCe ne serait pas probant en soit, vu que l’exigence de garantie en contre partie n’était pas les mêmes.

Car en théorie la BCE ne fait pas tourné de planche a billet, vu que c’est un échange d’actif contre de la liquidité. Sauf si on baisse les exigence sur les actifs échangé, là cela reviens à une création monétaire dissimulé.

Par contre la vrais création monétaire proviens des banque privé. Qui elle sous réserve d’un certain ratio transféré à la BCE, créer réellement la monnaie.

+0

AlerterIl y a création de monnaie (ici 523 milliards) dès lors que le montant de monnaie centrale augmente. Cela ne se traduit pas forcément jusque dans M3, mais la monnaie de base a évidemment augmenté (même si on ne parle que de « liquidités », par pudeur sans doute).

La création monétaire secondaire, ou bancaire, est en général ( à 6 fois plus importante que la création monétaire de la Banque Centrale, mais, jusqu’à maintenant, on n’a jamais vraiment réussi à obliger les banques secondaires à créer de la monnaie, lorsqu’elles n’en avaient pas envie, jamais réussi non plus à les empêcher d’en créer, lorsqu’elles pensaient que c’était rentable pour elles.

Il n’y aurait guère que l’idée du « 100% monnaie centrale » à la Fisher-Allais pour aller contre ces phénomènes divergents empêchant la création monétaire secondaire d’être fortement liée à la création monétaire centrale.

B.L.

+0

AlerterCe que j’y vois là, dans cette opération de LTRO, c’est une fuite en avant de la BCE, qui s’enferme elle-même dans sa propre trappe à liquidité. Résultat : l’Europe va en prendre pour 20 ans de récession.

+0

AlerterJe me trompe ou on est en train de fabriquer une FED, avec pour but d’atteindre les 14000 milliards de dettes tous pays confondus, puis de dire, bon ben on annule la dette de tous les pays de la Terre et on repart pour un tour ?

Les Chinois vont moyennement apprécier :-))

+0

AlerterJe sais pas où vous avez entendu la FED suggérer cette idée? Cela doit être dans un rêve… Et, vous savez, la dette publique des pays de l’eurozone n’a d’ores et déjà pas grand chose à envier à celle des Etats Unis…

+0

AlerterAvec les mésaventures de la BCE, le sujet qui m’inquiète c’est l’Iran, on sent que l’euro et le dollar commencent à s’essouffler et les gouvernements savent bien qu’une guerre relancerai l’économie, mais cette fois ci la Chine et la Russie ne se laisseront probablement pas manipuler ce qui permet au moins temporairement de maintenir le status quo mais pour combien de temps …

+0

AlerterUne guerre pour relancer l’économie ???

Peux-tu me dire en quoi la guerre en Afghanistan a relancé notre économie ? Et celle de Lybie ? Deux économies détruites, c’est certain. Mais la seule économie florissante est celle du pavot et du trafic de drogue.

Et, en admettant que cela fasse tourner les usines d’armement, cela demandrait de très grandes liquidités, donc de faire marcher les planches à billet, donc de faire financer la guerre par de l’inflation.

Dans tous les cas, que ce soit sur le plan humanitaire, économique et financier, la guerre serait la pire des solutions.

+0

AlerterIl parlait d’une guerre mondiale, pas d’une guérilla en Lybie…

Mais ce coup là je pense qu’une guerre ne relancerait pas l’économie

On arrive a des pénuries de matière première, une guerre ne ferait qu’accélérer cela.

Sans parler des risques qui ne sont plus les mêmes… (armes, virus…) Et de la nécessité de maintenir le centrale nucléaire en france, l’électricité, et de gérer l’approvisionnement de l’alimentation…..

On est trop dépendant des technologies.

On va finir amish si il y a une guerre mondiale.

+0

AlerterC’est vrai que dans un monde d’argent-dette une guerre serait un bon moyen de s’endetter!

Un risque de guerre est bien réel dans l’avenir, pour le reste des énergies fossiles ou pour l’eau ou pour renverser un gouvernement. Mais une guerre pour relancer l’économie ??? manquerait plus que les financiers s’occupent encore des questions militaires … non … mais …

+0

AlerterBonjour Olivier,

Encore un billet remarquable !

Je viens d’ailleurs de placer le lien de celui-ci en commentaire, sous le billet actuel de propre mon blog économique (privé).

Exceptionnellement, je l’ai ouvert aujourd’hui (pour une raison particulière). Je t’invite d’ailleurs à le découvrir à cette seule occasion, car ce soir il reprendra son mode privé.

Je voulais que tu saches que j’apprécie vraiment tes interventions ici et là.

Bonne continuation,

Luc (Belgique)

+0

AlerterCher Monsieur, je tiens a vous féliciter moi aussi pour la qualité de votre blog. Vos connaissances et la qualité de vos sources m’incitent a vous demander votre aide sur le sujet suivant: depuis quelque temps j’essaye de comprendre ou’ sont stockées les réserves aurifères des pays de l’euro et qui en est toujours le légitime propriétaire. Romano Prodi avait propose’ une vente partielle des réserves italiennes (les quatrième mondiales) mais il s’est fait violemment tirer les oreilles. Bref: les réserves italiennes seraient en disponibilité BCE ( mais alors enregistrées dans quel bilan?) et de toute façon apparemment elles ne sont pas physiquement stockées a’ Londres mais a’ NY auprès de la FED NY. Avez- vous des informations plus fiables a’ ce sujet? Je vous en remercie d’avance.

+1

AlerterNe pas oublier les intérêts! Ces intérêts qui eux, survivent à la destruction des liquidités par le remboursement du capital des banques commerciales à la BC. Ces intérêts, roulés à l’infini et qui sont bien de la création monétaire, il me semble…

+0

AlerterMa remarque à moi, c’est surtout que la création M0, c’est important, bon, OK, mais ce qui compte c’est surtout l’impact de cette émission monétaire sur le volume de crédit distribué au total et donc sur le volume d’émission monétaire du système bancaire au total.

Or il ne me semble pas que M3 ait bougé beaucoup.

Donc dans ton futur post, il faudrait regarder ça.

De même qu’il y a combien faut il de création de crédit pour un niveau de croissance donné. Et en gros sur les 20 dernières années ily a eu une dépendance croissante au crédit faute d’autres mécanismes permettant d’anticiper des hausses de la demande finale

Il y a aussi, combien faut il de création monétaire M0 pour que les banques crache un euro d’émission de crédit.

Ton ration émission M0 sur émission M3. Et la il plonge nettement.

+0

Alerter@dubreuil,

» Il y a aussi, combien faut il de création monétaire M0 pour que les banques crache un euro d’émission de crédit.Ton ration émission M0 sur émission M3. Et la il plonge nettement. »

Ce n’est pas comme ça que ça marche: une banque concède un crédit parce qu’elle a un demandeur solvable qui a un projet et un besoin de financement, ensuite elle cherche les réserves nécessaires auprès du marché interbancaire et si elle ne les trouve pas, c’est la banque centrale qui injecte la liquidité additionnelle nécessaire.

Le circuit n’est pas « la banque centrale injecte un euro de plus de M0 et ensuite les banques crachent X euros de plus de crédit ».

Et aussi, ne confondez pas M3 avec le montant des encours de crédit des banques, ce n’est pas la même chose. Le ratio M3/M0 n’est pas la réponse à votre première question et cette question ne correspond pas à ce qui se passe en réalité.

+0

AlerterIl n y a pas grand chose de linéaire en ce bas monde. Les injections de liquidités participent au maintien de bas taux d’intérêt qui contribuent à la demande de crédit solvable des ménages.

Je ne confonds pas M3 et l’encours total de crédit.

Je dis juste que la variation de M0 ne fait pas une variation de la masse monétaire si elle n’est pas relayée par l’émission de crédit bancaires et par de la création de monnaie privée, qu’on verra notamment dans M3.

OK la BCE injecte de la liquidité. mais les banques privées, elles font quoi ? Elles en injectent ou elles en retirent ?

+0

Alerter« Je dis juste que la variation de M0 ne fait pas une variation de la masse monétaire si elle n’est pas relayée par l’émission de crédit bancaires et par de la création de monnaie privée, qu’on verra notamment dans M3. »

Tout à fait d’accord avec ça, mais je n’avais pas compris que c’est ce que vous aviez voulu dire en disant cela:

» Il y a aussi, combien faut il de création monétaire M0 pour que les banques crache un euro d’émission de crédit.Ton ration émission M0 sur émission M3. Et la il plonge nettement. ”

+0

AlerterBonjour,

Merci pour l’explication, cependant, remplacer un prêt qui arrive à terme dans 3 mois, 6 mois voire 1 an, par un prêt à 3 ans, ça n’est quand même pas neutre, si ?

En tout cas dans votre calcul, vous considérer cela comme neutre… Est-ce que la réalité ne serait pas entre les 540 milliards que vous proposez et les 1000 milliards entendus partout ?

+0

AlerterNon ce n’est pas neutre de changer la durée des prêts mais Olivier n’a pas dit que c’était neutre. Mais la réalité est que le montant des liquidités injectées par la BCE n’a pas été de 1020 milliards, ni entre 540 et 1020 milliards mais, comme le montre Olivier, précisément 523 milliards.

En temps « normal » (avant la crise, mettons entre 1999 et 2008) la BCE maintient en permanence de l’ordre de 200 milliards d’euros de prêts aux banques au titre des opérations de refinancement. Ce sont des prêts qui ont une durée moyenne en temps « normal » de l’ordre de 2 mois et qui sont reconduits systématiquement car sinon le système bancaire s’arrêterait immédiatement de fonctionner .

Si on s’amusait à dire que tous les 2 mois la BCE a injecté 200 milliards de liquidités dans le système, au bout d’un an 1200 milliards, entre 1999 et 2008 cela ferait plus de 10 000 milliards injectés par la BCE.

Or la réalité est que la BCE n’a injécté entre 1999 et 2008 au titre des opérations de refinancement des banques que 200 milliards, pas 10 000!

Vaut mieux être précis avec ce genre de chiffres parce que sinon on arrive rapidement à dire n’importe quoi et à être totalement confus.

+0

AlerterSalut chris06

Je ne comprends pas pourquoi vous m’écrivez à moi, vu que je suis d’accord sur les 520 (ou 523 milliards, je n’avais pas relu le billet de Olivier, on n’en est pas à 3 milliards près 😉 )

Je ne pense donc pas avoir dit ou écrit n’importe quoi sur ce sujet (cela peut m’arriver, certes, 😉 mais j’essaye d’éviter …)

Ce que je dis, et ce que je répète – qu’Olivier l’ai dit, ou non, peu importe – c’est que la durée des prêts compte (sur une monnaie ‘temporaire’, ou ‘provisoire’.

Je dis aussi, et je maintiens, qu’une injection nette de liquidités, c’est une création de monnaie (temporaire).

après, que l’augmentation de cette base monétaire se concrétise, ou non, par une augmentation de M1, de M2 ou de M3 n’est pas la question (du moins n’ai je pas abordé cette question) Sauf bien sûr si vous voulez que l’on parle d’un éventuel « credit crunch », de « trappe à liquidités », de spéculation, d’inflation, et de beaucoup d’autres sujets plus ou moins monétaires.

Très cordialement

B.L.

+0

AlerterBonjour Bruno,

il ne me semble pas qu’il y ait de désaccord entre ce que vous dites, ce que dit Olivier et ce que je dis!

Je ne savais pas que factsory, c’était vous? En tous cas, je ne suis pas d’accord avec ce que dit factsory, la réalité n’est pas quelque part entre 540 milliards et 1000 milliards!

Amicalement

+0

AlerterSalut chris

non, je me suis trompé, je ne suis pas factsory 😉 a mon âge, on n’a plus besoin de pseudo …

donc, désolé, j’ai cru que vous m’interpelliez.

Amicalement

Bruno.

+0

AlerterMerci pour la réponse.

Mais alors si ce changement n’est pas neutre, quel en est l’impact ? Si la BCE renouvelle sans cesse ces prêts, alors quel est l’intérêt de prêter à 1 semaine ? La BCE touche-t-elle des taux d’intérêts sur ces prêts ? Dans ce cas quels sont les taux en fonction de la durée des prêts ?

J’essaie de comprendre 🙂

+0

Alerter@ factsory

L’intérpêt d’une banque donnée, pour un taux d’intérêt donné, est évidemment d’avoir un emprunt auprès de la BCE le plus « long » possible.

La BCE, techniquement, n’y a pas d’intérêt, puisque plus le prêt est long, moins elle pèse sur les banques.: elle pourrait jouer sur les taux d’intérêt, en rendant les prêts plus longs plus chers, pour dissuader ce type de prêts mais, manifestement, elle ne l’a pas fait.

Mais pour des raisons « politiques », il est clair – au moins pour moi – que la BCE a voulu aider les banques.

B.L.

+0

Alerter@factsory,

en temps « normal » les banques trouvent les liquidités nécessaires pour conduire leurs activités auprès du marché interbancaire (c’est à dire qu’elles se les prêtent entre elles) et la banque centrale n’a pratiquement pas besoin d’injecter des liquidités dans le système bancaire pour qu’il fonctionne. Mais quand les banques sont gavées d’actifs toxiques et qu’elles ne se font plus confiance entre elles, elles sont obligées de s’approvisionner auprès de la banque centrale qui devient leur prêteur en dernier ressort et qui non seulement se doit d’injecter des liquidités supplémentaires mais aussi augmenter la durée des prêts pour faire en sorte que le système bancaire continue de fonctionner. On parle alors d’une crise bancaire, ou crise de liquidités, qui est la situation dans laquelle se trouve le système bancaire européen depuis maintenant 4 ans déjà et risque fort de perdurer encore longtemps tant qu’on ne cherchera pas à résoudre une bonne fois pour toutes le problème des actifs toxiques dont sont gavés nos chères banques. Nous sommes exactement dans la situation dans laquelle se trouve le système bancaire japonais depuis plus de quinze ans où la banque centrale japonaise maintient les banques à l’état de zombies en augmentant et en prolongeant toujours un peu plus leurs approvisionnement en liquidités.

+0

AlerterMerci Olivier pour cette précision, fort claire

Mais avouer que c’est très, très technique et qu’il faut avoir une tournure d’esprit bien particulière, quand on est pas un affranchi de l’économie financière, pour imaginer ce qu’il se cache derrière de telles annonces médiatiques.

Cela en relève encore plus votre contribution à notre éclairage

+0

AlerterBien d’accord avec vous. L’innovation financière n’a pas eu seulement pour conséquence de fragiliser tout le système, elle a aussi fait en sorte que pratiquement plus personne ne comprend grand chose à quoi que ce soit. Non pas que les mécanismes de monnaie banque centrale / monnaies banques privées soient nouveaux, mais au-dessus ce système se sont rajoutées tellement de couches qu’il est devenu extrêmement difficile d’avoir une vision d’ensemble, qui est pourtant indispensable pour percevoir et comprendre toutes les conséquences d’une opération « technique » (tel que ces LTRO).

Bien sûr le faible intérêt des médias de masse n’aide en rien. Surtout en période de campagne électorale, on a vraiment l’impression qu’ils régressent vers leurs pulsions les plus basiques (obtenir les scoop en premier à tout prix, s’emballer sur des petites phrases, commenter les sondages au demi-point près…).

+0

AlerterEt puis soudain une question:

– pour qu’il y ait eu remboursement d’une partie des prêts à court terme (six mois) par les nouveaux octroyés par la BCE (à trois ans) il a bien fallu qu’il y ait création, même si au final avec remboursement des prêts à six mois le solde de création est inférieur au montant que l’on nous a annoncé.

Essayez pour voir, quand vous avez un emprunt auprès d’une banque, d’en faire un autre pour rembourser le premier, et dites moi quel est la réponse de votre banquier (j’ai benoitement essayé il y a quelques années, mon banquier en ris encore!)

+0

AlerterCher Olivier

Je suis évidemment d’accord avec la phrase suivante:

’il est dans le rôle de la Banque centrale de créer (et détruire) de la liquidité bancaire

ainsi qu’avec le fait que cette injection supplémentaire nette est 2 fois moindre que l’injection brute. C’est effectivement du niveau du CM1 de comprendre cela.

Cependant, il faudra que vous m’expliquiez pourquoi, cher Olivier « une injection supplémentaire de liquidités » (de 520 milliards, mais peu importe), n’est pas de la création monétaire, au moins sur la période consentie pour le prêt, c’est à dire 3 ans. Il est vrai qu’il y aurait destruction monétaire équivalente au bout de 3 ans, si les prêts consentis sont remboursés. Mais c’est le cas de toute création monétaire liée à des prêts, je pense qu’il n’est pas nécessaire de le rappeler ici.

Enfin, certains commentateurs écrivent que ces actions de la BCE s’apparentent, comme d’autres, à de simples opérations de cavalerie, que vous avez vous m^me dénoncées en d’autres temps.

Je ne suis donc pas très sûr de comprendre l’objectif de votre billet, en dehors du fait de rectifier, ce qui est fondamental effectivement, le fait qu’il y a une grosse différence entre émmission brute et émission nette.

Il est sûr qu’il y a beaucoup de’illettrés économiques, et c’est bon de le répéter. Mais attention de ne pas jeter le bébé avec l’eau du bain.

Pour moi, il y a eu effectivement émission monétaire, m^me si les garanties apportées par les banques en contre-partie des prêts de moyen terme consentis ne sont pas « classiques ».

Affaire à suivre peut être,

très amicalement

Bruno.

+0

AlerterIl est évident que rallonger la durée d’une dette n’est pas de la création monétaire.

Pour les puristes, on peut simplement dire que si la durée d’un prêt donné passe de 2 ans à 10 ans (simple exemple), la durée de la monnaie non permanente ainsi créée (en attendant sa destruction éventuelle) passe de 2 à 10 ans, ce qui n’est pas négligeable.

Relisez Allais, vous comprendrez facilement cette opération de création/destruction monétaire. Il me semblait qu’Olivier était lui aussi dans cette lignée, aussi suis-je surpris qu’il ne dise pas que de l’injection supplémentaire nette de 500 milliards ne serait pas de la création monétaire (provisoire); Mais peut être ai-je mal compris ce qu’Olivier voulait dire.

B.L.

+0

AlerterPeut-être serait-il intéressant d’aborder dans un de vos billets à venir sur la BCE le sujet de l’augmentation des « margin call » soulevé ici http://www.zerohedge.com/news/european-banks-now-face-huge-margin-calls-ecb-collateral-crumbles

merci

bbr

+0

AlerterInjection et rallongement, Olivier a raison « techniquement », mais avec des arguments un tantinet spécieux.

Supposons que les seuls prêts de la BCE aux banques de second rang aient été de 1020 milliards, sur un jour. Puis, juste avant la fin de cette journée fatidique, la BCE décide de prêter 1020 milliards à ces mêmes banques, tout en exigeant le remboursement des prêts à 24 heures.

Pas d’injection nette, certes: même sans calculette, on peut le constater. Pas d’effet croyez vous?

Je sais bien qu’Olivier en parle, mais, à mon avis (pas assez humble sûrement), il devrait insister davantage.

Affaire à suivre sans doute

B.L.

+0

AlerterBonjour

Vous écrivez: « une grande partie de ces prêts ont simplement remplacé d’anciens prêts » et ce fait expliquerait que la creation net par la BCE ne serait que de quelques 500 milliards au lieu des 1000.

Votre raisonnement est juste si les prêts anciens proviennent de la BCE et non du marché interbancaire sinon c’est faux il y a bien eu 1000 milliards de création.

Cordialement

+0

AlerterTout d’abord merci Olivier pour ces analyses toujours très intéressantes et bien plus pertinentes que ce que l’on peut entendre à la TV ou la Radio.

Vous devriez postuler chez BFM ça leur éviterait bien des erreurs..

Je vois les opérations de LTRO (VLTRO) en termes de flux:

1° Destruction de monnaie centrale

2° Création de monnaie

Equivalent à une création brute de 1020 milliards et d’une création nette de 523 mds sur les deux opérations (Dec, Feb)

Après on peut ergoter sur le vocabulaire mais c’est sans intérêt.

Premier constat : le renouvellement systématique est le symptôme d’un système malade.

Deuxième constat : L’augmentation régulière du volume de monnaie centrale témoigne d’une détérioration (aggravation de la maladie)

Troisième constat : L’allongement de la durée avant destruction augmente la marge de manœuvre des banques commerciales et réduit d’autant le pilotage possible par la banque centrale pour les 2 ou 2,5 années prochaines. Probablement une incantation pour générer de la confiance artificiellement.

Il doit y avoir d’autres effets « bénéfiques » je rejoins B.Lemaire sur ce point.

+0

AlerterAvec mon niveau 5eme j’ai tout compris, facile niveau CM1.

Passez le bonjour a Mr Duval de ma part ! lol

Merci encore.

++

+0

AlerterAvez-vous besoin d’un prêt pour améliorer votre entreprise?, Prêt pour consolider vos dettes, prêt pour une utilisation personnelle, prêt pour la carte de crédit, prêtsoins médicaux, prêt auto, prêt hypothécaire, par exemple de prêts aux étudiantsVoici les bonnes nouvelles, GUARDIAN FINANCE COMPANY, Le Géant de prêtest sorti, obtenir un prêt à taux d’intérêt de 3% par an, nous accorder des prêtsdans la fourchette minimale de € 5,000.00 au maximum de € 500,000,000.00.Dépêchez-vous dès maintenant et contactez-nous par e-mail:loan@guardianfinance.h-jamil.comS’il vous plaît, faites nous fournir les informations suivantes si vous êtes intéressé.1) Nom complet:2) Pays:Montant du prêt 3) Nécessaire:Durée du prêt 4):Numéro de téléphone 5):6) Profession: Cordialement,Le Dr Daniel DylanGuardian Finance Company.loan@guardianfinance.h-jamil.com

+0

AlerterOlivier,

Si je comprends bien votre graphique, on peut même dire que la BCE n’a créé que 470 Md€

car entre décembre et février elle en a récupéré 60. Pas grand chose, mais bon …

+0

AlerterLes précisions apportées par O Berruyer sont interessanres . Elles m’éclairent mieux sur l’incompréhension

par nos élites de la monnaie . Il a raison contre Duval , techniquement , mais Duval à raison sur le fond , bien probablement il ne le fait pas exprés . Instinctivement le bon sens est dans le vrai . Je m’explique : la création monétaire ne peut se comprendre ‘en soi’ , façon comptable du genre le crédit est remboursé donc la monnaie a disparu . Elle ne peut s’évaluer que par rapport à la production/consommation de marchandise DANS LE MEME TEMPS !

Question simple à quoi ont servi les préts courts refinancés ? A quoi vont servir les préts plus longs à rembourser (du point de vue production s’entend ! ) : c’est clair à RIEN ! C’est pure création monétaire .

Et non seulement le bon sens mais les marchés ne s’y trompent pas , l’Euro baisse .

+0

AlerterMerci et encore merci Olivier

+0

AlerterBonjour,

Comment peut-on être sûre que la moitié des 1000 Milliard prêté a servit au remplacement de la dette à court termes? Peut être q’une partie de cette dette à court termes a été remboursé, et donc du coup il y aurait eu plus de 500 milliard de création monétaire.

+0

AlerterLes commentaires sont fermés.