N.B. : ce billet étant long et important, si vous le souhaitez, je vous propose pour plus de facilité de le lire en version pdf en cliquant ici.

Nous vivons aujourd’hui [Ndr : le 15/08/2011] un bien triste anniversaire : celui de la fin des accords de Bretton Woods, auxquels Richard Nixon a mis un terme le 15 aout 1971, en décidant de la suspension de la convertibilité du dollar en or.

Cette décision, qui n’était que la conséquence de l’imperfection intrinsèque des accords (signés le 22 juillet 1944 entre 44 nations) est une des raisons majeures de la Crise qui se déroule sous nos yeux.

Petit rappel historique – en ne rentrant pas trop dans les détails mais en tentant de vous en faire percevoir les enjeux.

I. Avant Bretton Woods : l’étalon-or

Je ne vais pas remonter jusqu’aux premières pièces d’or en Lydie au VIe siècle av. J.C. (mais cela viendra…), mais vous pouvez retenir que le système monétaire international d’étalon-or s’est imposé au XIXe siècle. Il y avait précédemment un système bimétallique or/argent (avec des pièces dans ces 2 monnaies qui circulaient), mais dont les imperfections ont entrainé la suppression de la référence à l’argent.

Alors qu’est-ce que l’étalon-or ? Tout simplement le fait que :

1/ toutes les monnaies sont définies en or : un franc germinal valait 290 mg d’or fin (valeur qu’il a gardé plus d’un siècle…), une livre 7,32 grammes d’or, le dollar 1,5 grammes d’or…

2/ toutes les monnaies et tous les billets sont entièrement échangeables en or sur simple demande au guichet des banques.

Ainsi les monnaies ont une parité fixe entre elles : une livre valait 25,22 francs, un dollar 5,18 francs, etc.

De plus, les banques centrales disposent (en général, et dans les cas d’application les plus purs) d’une couverture quasi intégrale des billets, qui ne sont alors rien d’autre qu’une modalité plus commode de détention de l’or. La masse monétaire est ainsi environ égale à la valeur du stock d’or.

Il y a 3 avantages majeurs à l’étalon-or :

- la parité entre les monnaies est globalement fixe et revient naturellement à l’équilibre ;

- les balances commerciales s’équilibrent également ;

- l’inflation est naturellement extrêmement faible.

En effet, il y a alors un « stabilisateur automatique ». En cas d’excédent de la balance commerciale d’un pays, celui-ci voit sa monnaie s’apprécier sur le marché des changes. Passés quelques pourcents d’écart (jusqu’à ce que l’on nomme un « point d’or »), il y a alors des arbitrages (les valeurs en or ne changeant pas) qui vont diminuer les réserves d’or du pays déficitaire.

Exemple : imaginons qu’en régime d’étalon-or, l’Allemagne ait un excédent commercial envers les États-Unis. Imaginons alors que le mark s’apprécie sur le marché des changes de 10 % par rapport au dollar. Il suffit alors à tout possesseur de marks de les échanger contre des dollars, puis de demander à la Fed la conversion des dollars en or, puis de rapatrier l’or en Allemagne, et enfin de le convertir en marks. En théorie et aux coûts de transactions près, il y a un gain des 10 % d’écart entre les monnaies dans l’opération – qui peut être renouvelé tant que l’écart existe…

Dans ce système, le pays déficitaire voit sa réserve d’or diminuer (phénomène qui a donc par hypothèse une limite physique…), mais comme il y a couverture intégrale, cela signifie que sa masse monétaire diminue, et donc qu’il va connaître de la déflation. Celle-ci va améliorer sa compétitivité et rééquilibrer sa balance commerciale.

En pratique, si le phénomène se passe idéalement en continu, il n’est pas douloureux pour la population du pays car ce sont de micros-ajustements permanents.

Enfin, la masse monétaire mondiale augmente au rythme de l’extraction d’or, ce qui a suffit à alimenter la croissance pendant plusieurs décennies.

Ce système d’étalon-or a été grandement affaibli par la guerre de 14-18. La suspension de la convertibilité en 1914 a alors entrainé une très forte inflation (de 15 % à 40 % par an en France durant la guerre par exemple).

La France a pris acte de ce phénomène en dévaluant sa monnaie en 1928 : le franc-Poincaré ne valait alors plus que 59 mg d’or fin – soit 80 % de dévaluation… En revanche, refusant de constater l’inflation de guerre par dogme et pour des questions d’orgueil, l’Angleterre a voulu rétablir son étalon-or à la parité d’avant-guerre, ce qui a entrainé une énorme déflation qui a fini par dévaster son économie. C’est à cette occasion que Keynes a parlé de « relique barbare » (pour cet ancien étalon-or, pas l’or)

« En vérité, l’étalon d’or est déjà une relique barbare. Tous, depuis le Gouverneur de la Banque d’Angleterre, nous sommes intéressés au maintien de la stabilité du commerce, des prix et du travail. Nous sommes peu disposés, si nous devons choisir, à sacrifier des avantages sociaux au dogme désuet qui eut jadis sa valeur £3 17s. 10½ par once. Les défenseurs de l’ancien étalon ne remarquent pas combien il est maintenant éloigné de l’esprit et des besoins des temps nouveaux. » [J.M. Keynes, La réforme monétaire, 1923]

II. Bretton Woods : l’étalon-monnaie

2 conceptions se sont affrontées durant la conférence de Bretton Woods.

Pour la vision anglaise, le plan Keynes proposait la création :

- d’une Union internationale de compensation, sorte « de banque centrale des banques centrales », qui aurait émis dans des limites définies sa propre monnaie, le bancor, simple unité de compte qui n’aurait pas circulé en dehors des banques centrales ;

- d’un mécanisme international de compensation visant à financer les déséquilibres des balances des paiements en mettant en connexion quasi automatique les pays déficitaires et les pays excédentaires, les seconds devant financer les premiers par des crédits en bancors.

Ce système visait à ne pas revenir à un étalon-or, mais à en obtenir les effets positifs par une coopération entre pays. Dans ce système, toutes les monnaies étaient traitées de façon identique, aucune n’avait un rôle privilégié. Le système aboutissait à pénaliser les pays avec une balance commerciale déficitaire pour les obliger à retrouver l’équilibre, mais il pénalisait également les exportateurs (y compris par des restrictions commerciales) pour les inciter à atteindre cet objectif majeur : l’équilibre des balances commerciales. Précisons que le bancor ne visait pas à créer une sorte « d’euro mondial », mais simplement à disposer d’une unité de compte unique mondiale entre banques.

Keynes a perdu, les américains ayant imposé leur vision issue du plan White. Ainsi, les accords de Bretton Woods ont été beaucoup moins ambitieux. Ils prévoient que toutes les monnaies sont définies en dollar et que seul le dollar est défini en or et convertible. C’est le système « d’étalon de change-or » (Gold Exchange Standard), qui se révèlera en fait être simplement un étalon-monnaie.

Le rattachement à l’or, sur la base de 35 dollars américains l’once d’or, suppose qu’il n’y aura pas de dérapage incontrôlé de la part des États-Unis et qu’ils chercheront à maintenir la valeur « réelle » de leur monnaie.

Les accords créent également le FMI et la Banque Mondiale. L’Organisation Internationale du Commerce qui avait été prévue par les accords de la Havane n’a finalement pas vu le jour.

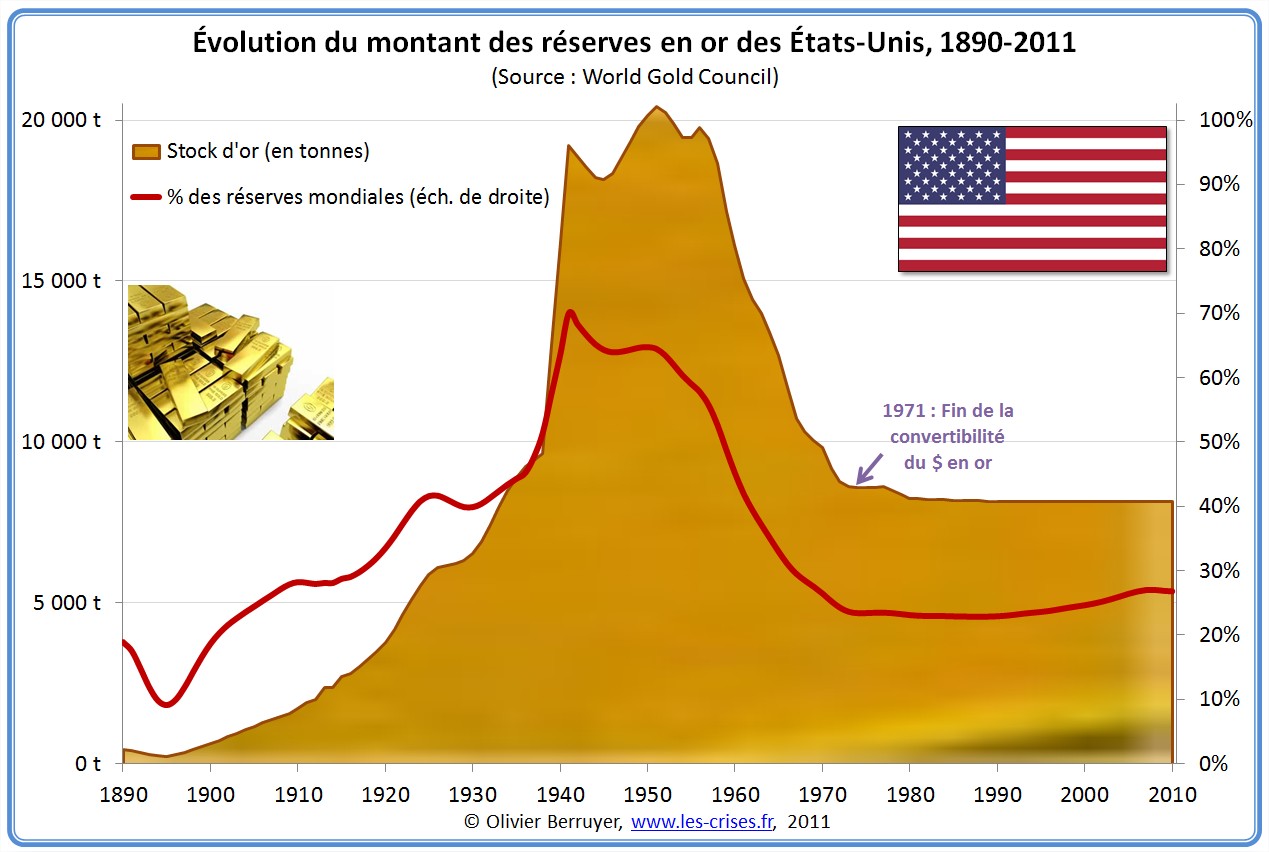

Rappelons qu’en 1945, 70% du stock d’or mondial est aux États-Unis, qui représentent 50 % du PIB mondial. Les accords actent donc la prééminence du dollar, puisque le nouveau système monétaire international n’est pas neutre :

- il est asymétrique : possédant la monnaie de référence, les États-Unis n’ont aucun taux de change à respecter, contrairement à tous les autres pays (quand, sur le marché des changes, le franc s’éloigne de sa parité par rapport au dollar, la banque de France doit intervenir, ce que n’a évidemment jamais à faire la Fed, car il n’y a pas de parité du dollar par rapport au dollar …) ;

- et cette asymétrie favorise ainsi le financement à crédit des États-Unis.

Ce système est profondément instable, et il portait en lui les germes de sa destruction. Durant ses 15 premières années, il a assez bien marché, car les États-Unis étaient exportateurs, ce qui entrainait une pénurie de dollars dans le monde, et renforçait donc sa valeur.

Vers 1960, quelques économistes ont prédit la fin du système. Robert Triffin a pointé le paradoxe auquel il a laissé son nom : le système de Bretton Woods rend nécessaire le déficit de la balance des paiements des États-Unis pour alimenter le monde en moyens de paiement internationaux. Or une telle situation contribuera à un affaiblissement progressif de la confiance des agents économiques étrangers envers la monnaie de référence. Ainsi, les besoins importants de l’économie mondiale en une devise fiable aboutissent paradoxalement à la perte de confiance envers cette monnaie.

Le français Jacques Rueff (conseiller du Général de Gaulle, créateur du nouveau franc) a annoncé l’échec prévisible de ce système monétaire dans une série d’articles parus dans Le Monde en 1961 – retranscrits dans son livre Le pêché monétaire de l’Occident (très clair et facile à lire).

« C’est ainsi que l’étalon de change-or a accompli cette immense révolution de livrer aux pays pourvus d’une monnaie bénéficiant d’un prestige international le merveilleux secret du déficit sans pleurs, qui permet de donner sans prendre, de prêter sans emprunter et d’acquérir sans payer. » [Jacques Rueff, Le pêché monétaire de l’Occident, 1961]

En effet, que se passe-t-il dans ce système face aux déficits ? C’est assez simple à comprendre. Prenons un exportateur chinois aux États-Unis. Il vend un ordinateur 1 000 $. Il reçoit donc de l’acheteur 1 000 $, dont il ne peut rien faire dans son pays ; il va donc les convertir à sa banque contre 8 000 yuans. Les 1000 $ ont donc « traversé le Pacifique » et se retrouvent au final dans les coffres de la banque centrale chinoise ; la masse monétaire chinoise a augmenté des 8 000 yuans créés dans l’opération de change. Et tout se joue maintenant en fait.

Dans un régime d’étalon-or, la banque centrale chinoise échangerait ces dollars contre de l’or (disons 100 g). Les dollars retourneraient aux USA, et l’or serait stocké par la Chine, diminuant d’autant le stock d’or américain, et donc la masse monétaire du pays. Ainsi le pouvoir d’achat des américains diminuerait, et par conséquence leurs importations aussi, ramenant la balance des paiements à l’équilibre.

L’opération totale se solde donc par :

- 1 ordinateur de plus, 100 g d’or de moins aux États-Unis et donc 1 000 $ de monnaie en moins ;

- 1 ordinateur de moins, 8 000 yuans de plus et 100 g d’or de plus en Chine.

C’est un équilibre sain car il pousse les États-Unis à prendre des mesures difficiles pour réduire leurs déficits sous peine de ne plus avoir d’or. La masse monétaire mondiale n’a pas changé.

Dans le système d’étalon-dollar, la banque centrale chinoise garde les dollars dans ses comptes. Comme il serait dommage de les laisser dans un coffre (leur valeur ayant tendance à diminuer, contrairement à celle de l’or…), elle va les renvoyer aux États-Unis pour les placer contre intérêts, en échange par exemple d’obligations publiques du Trésor (ce qui finance en plus le déficit américain… Cela évite aussi aux Etats-Unis d’imprimer plus de dollars ce qui dévaluerait son stock de devises, et lui permet de soutenir un de ses principaux clients). Ainsi, au final, ni dollars ni or n’ont quitté les États-Unis !

L’opération totale se solde ici par :

- 1 ordinateur de plus et une dette sur bons du trésor US de 1 000 $ aux États-Unis ;

- 1 ordinateur de moins, 8 000 yuans de plus et une créance sur bons du trésor de 1 000 $ de plus en Chine.

C’est un équilibre très dangereux, car les États-Unis payent ainsi par une simple reconnaissance de dette, qu’ils n’honorent en pratique jamais, étant en déficit permanent ; leur dette est ainsi condamnée à augmenter en permanence – d’où le « déficit sans pleurs ». Notons aussi que la masse monétaire mondiale a augmenté de 8 000 yuans – et qu’elle reviendrait en théorie à l’équilibre quand les États-Unis auront soldé leur dette en détruisant au final de leur monnaie pour un montant équivalent.

La substitution de l’étalon-or par l’étalon dollar a donc eu 3 conséquences majeures :

- disparition du stabilisateur qui ramenait vers l’équilibre la balance des paiements ;

- augmentation continuelle et sans limite de la masse monétaire mondiale, en particulier par la création non justifiée de pouvoir d’achat par endettement aux États-Unis ;

- mise en danger majeure du système dans son intégralité par la pyramide de dettes générée, impossible à rembourser.

« Le simple rapprochement de ces chiffres marque avec évidence que, nonobstant l’incontestable et immense puissance de l’économie américaine, le remboursement des créances qui pèsent sur le dollar est devenu non seulement impossible mais inconcevable. Je sais que pareil jugement surprendra ceux qui observent la richesse du continent américain. Qu’ils n’oublient pas cependant que des dettes à vue se paient avec des devises, non avec des investissements, et que c’est presque toujours par défaut de liquidités plutôt que par défaut d’actifs que les catastrophes bancaires sont suscitées. » [Jacques Rueff, Le péché monétaire de l’Occident, 1971]

En effet, ce genre de cavalerie finit toujours mal – comme nous en voyons actuellement les prémices. D’autant plus que, jusqu’à présent, le défaut d’un État ruinait « simplement » des particuliers, voire quelques entreprises. Nous risquons d’étrenner prochainement un défaut de la première puissance mondiale faisant perdre des sommes majeures à la deuxième – ce qui promet des conséquences géopolitiques difficiles…

Pour conclure cette partie, indiquons que ce qui devait arriver arriva… À partir de la fin des années 1950, de nombreux pays ont rétabli leurs économies, ce qui a diminué les excédents commerciaux américains, jusqu’à entrainer des déficits de la balance des paiements. Les déficits liés à la guerre du Viêt-Nam ont accéléré le mouvement de défiance envers le dollar, et de plus en plus de personnes et de pays (dont la France) ont demandé la conversion de leurs dollars en or, faisant fondre le stock d’or américain.

En mars 1968, les États-Unis suspendent la convertibilité du dollar en or sauf pour les banques centrales. Le 15 aout 1971, Richard Nixon suspend totalement la convertibilité du dollar, qu’il dévalue fortement – c’est la « fermeture de la fenêtre d’or ».

Les accords de Bretton Woods sont enterrés.

III. 40 ans de laissez-faire monétaire

Par la suite, les pays ont simplement acté le flottement généralisé des monnaies par les accords de la Jamaïque en janvier 1976. Depuis lors, ils tentent laborieusement de stabiliser le système monétaire international, mais ils n’y arrivent guère, ayant rompu les amarres avec le point fixe qu’était l’or.

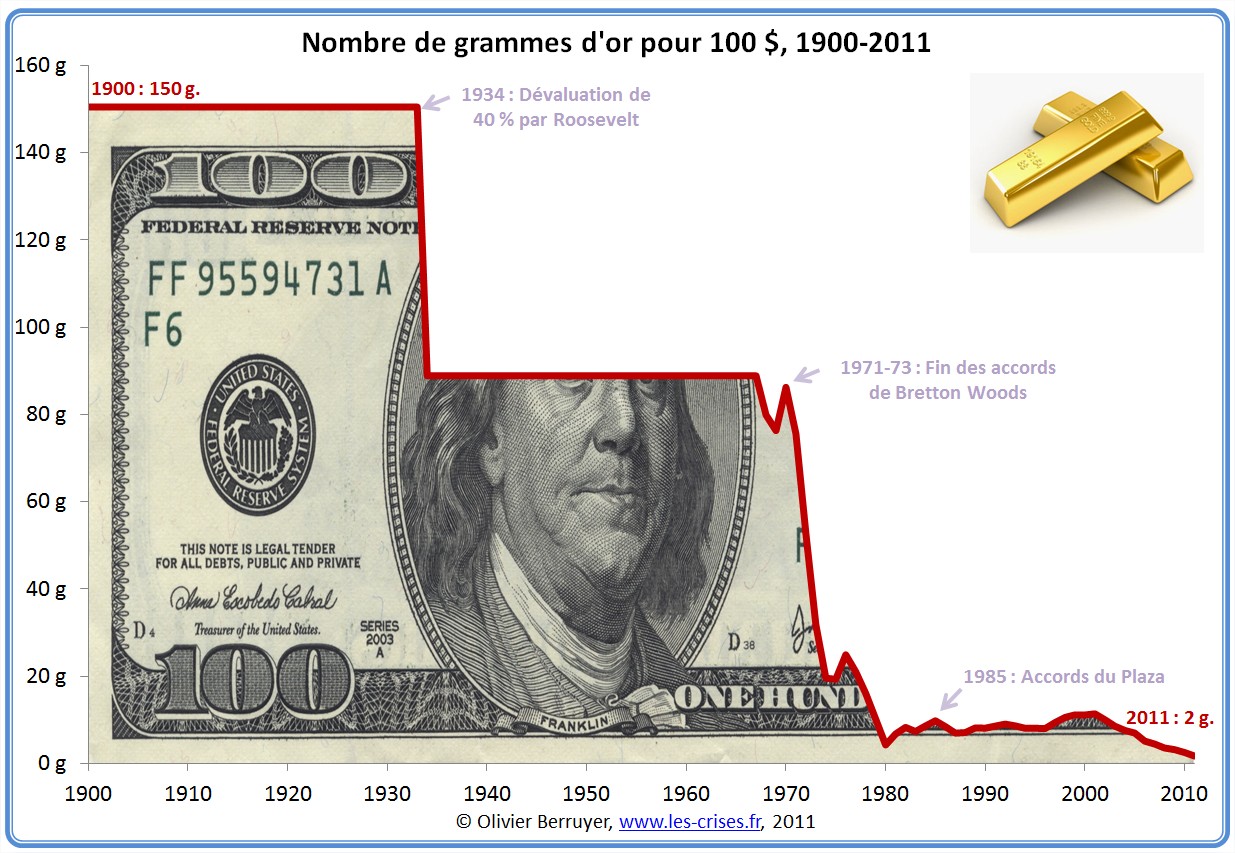

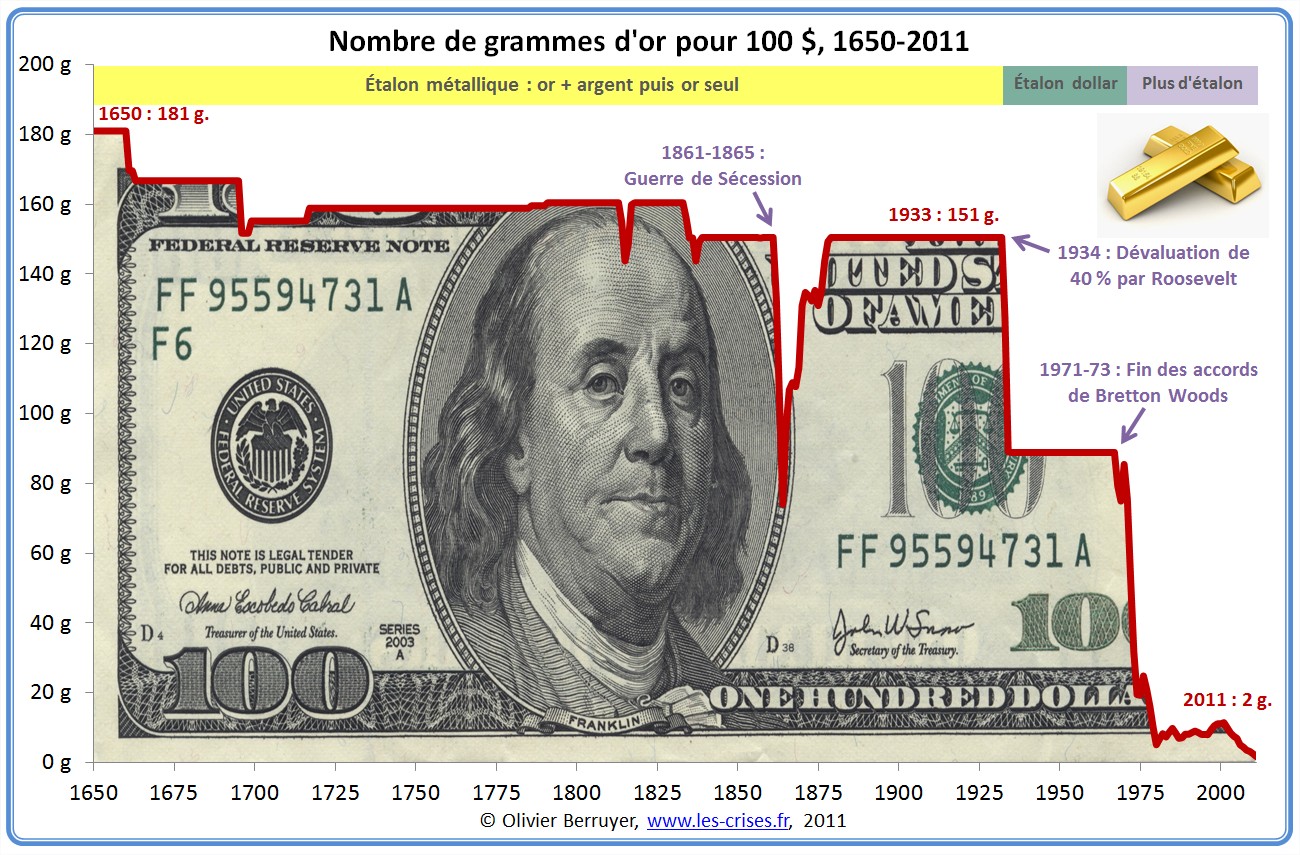

Observons que la chute du dollar est impressionnante :

Un dollar vaut ainsi 75 fois moins d’or qu’il a 80 ans… Et avec plus de recul, on perçoit mieux le caractère inédit d’une telle chute monétaire :

Bilan : -17 % dans les 280 premières années contre -99 % dans les 80 dernières…

Depuis ce « débasement » de la monnaie, il n’y a alors plus eu aucune limite à la création monétaire, ce qui a entrainé un endettement continuel de tous les agents économiques, alimentant des bulles financières (impossibles en régime d’étalon-or par exemple, car si la valeur de certains actif augmente, il faut détruire du pouvoir d’achat ailleurs, ce qui dégonfle rapidement la bulle…) et permettant au financiarisme de prendre son envol (il n’y a pas de spéculation financière majeure sans crédit à outrance).

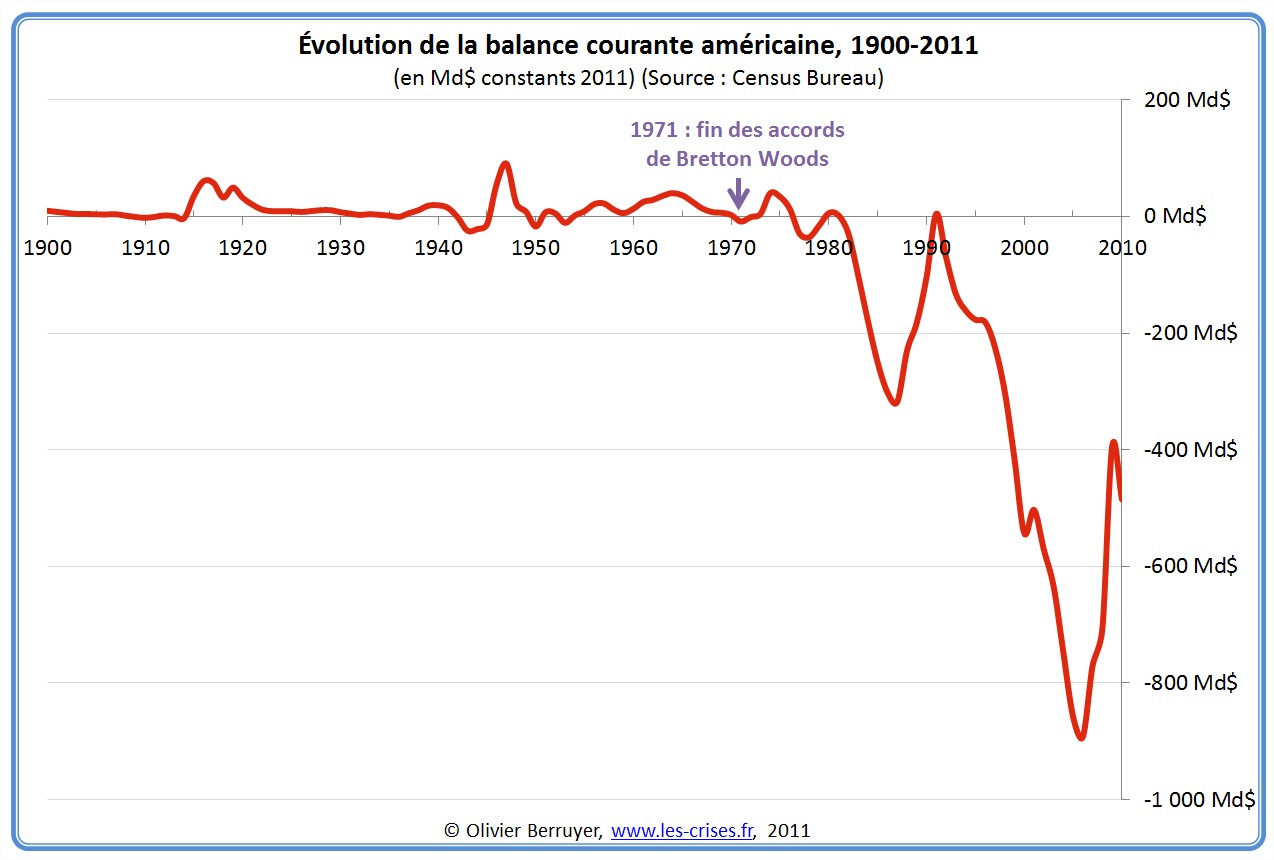

De plus, il n’y a également plus eu aucun stabilisateur commercial, visant à faire cesser les déficits. Ceux des Etats-Unis ont alors atteint des abysses incroyables (les chiffres sont exprimés en dollars constants afin de les corriger de l’inflation) :

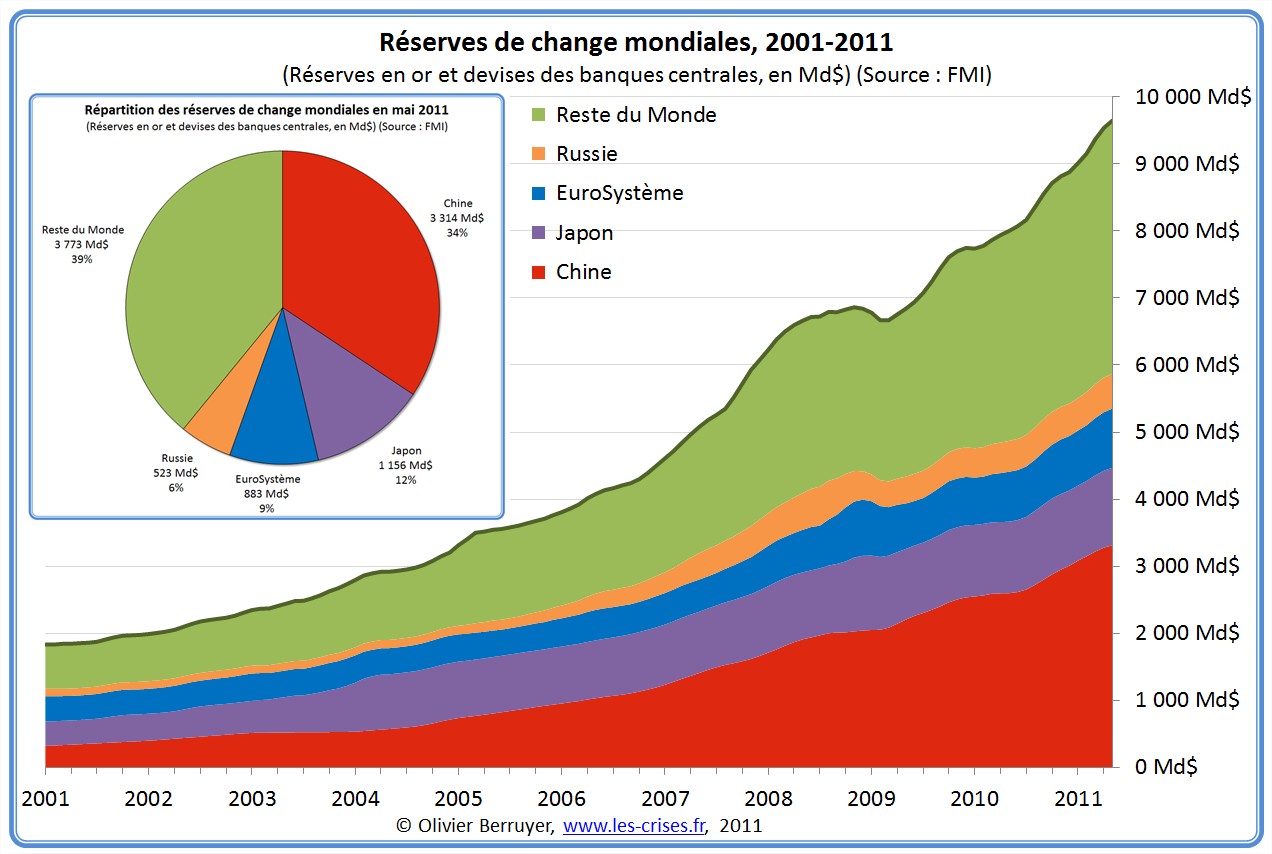

La situation avant/après la débasement monétaire est patent… Bien évidement, face à ces déficits, d’autres pays créent des excédents, et donc, conformément au mécanisme précédemment décrit, accumulent des réserves de change en dollars – autant de reconnaissances de dettes sans guère de conséquences négatives pour les États-Unis…

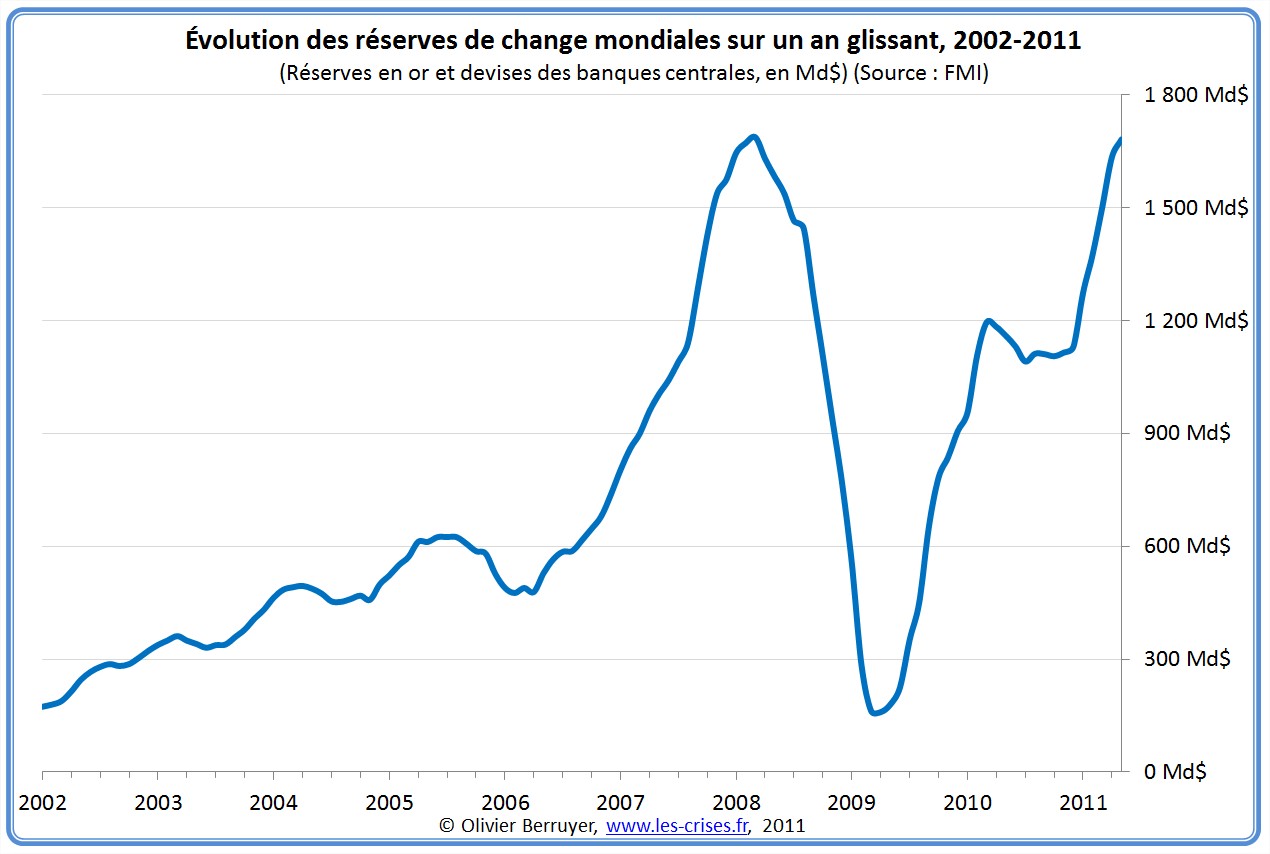

Le phénomène est ancien, mais la mondialisation de la dernière décennie a accéléré le processus :

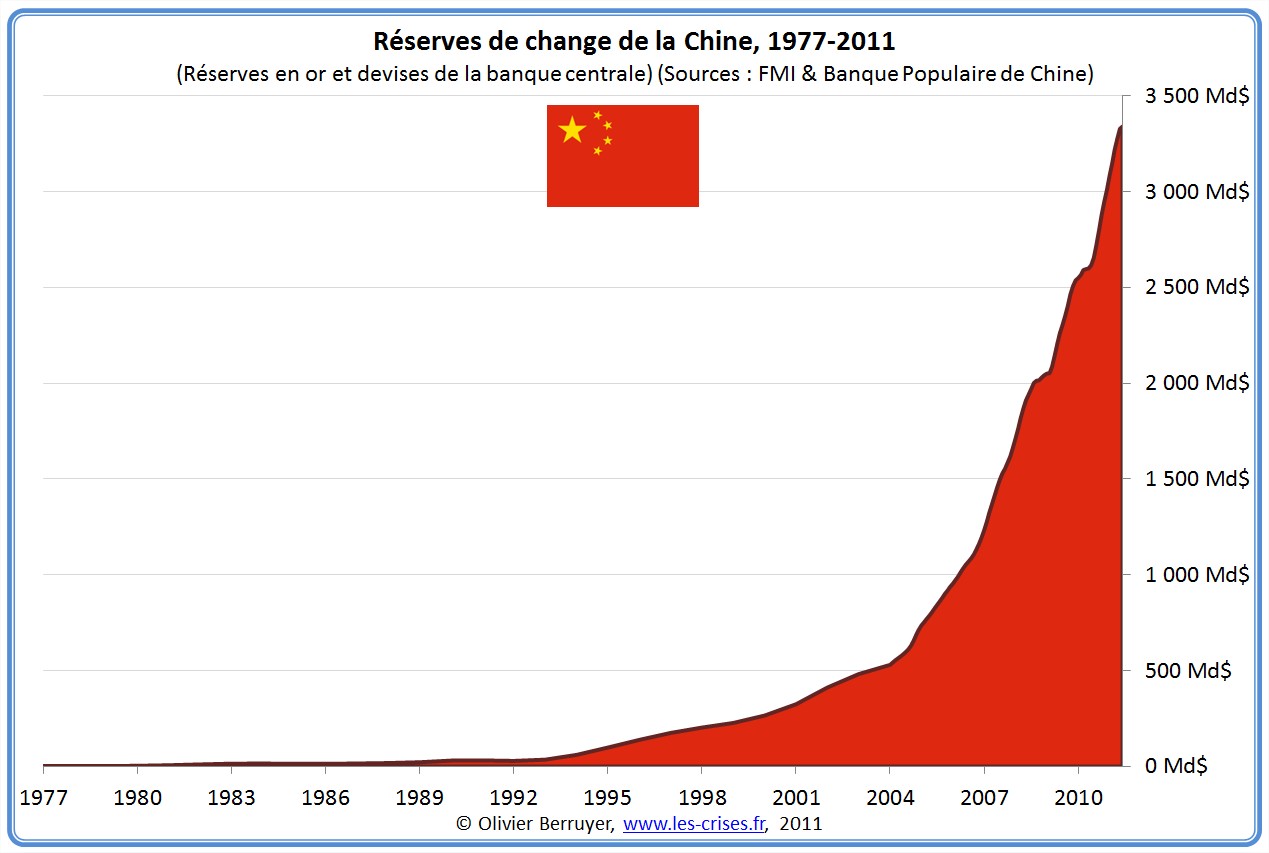

Ce sont ainsi plus de 1 500 Md$ par an qui sont stockées par les banques centrales mondiales… Faisons un zoom sur la Chine :

On voit que le phénomène est relativement récent, et s’est amplifié vers 2005, sans véritable interruption durant la crise de 2008 :

La Chine engrange ainsi actuellement près de 800 Md$ de devises par an, qu’elle stocke précautionneusement – et sans la moindre raison réelle, car elle ne peut désormais plus faire grand-chose avec la monnaie américaine…

« L’Argent n’achète rien, il ne l’a jamais fait, et il ne fera jamais. C’est un axiome économique aussi vieux que le monde que des biens et des services ne peuvent être achetés qu’avec d’autres biens et services. » [Albert Jay Nock, Memoirs of a Superfluous Man, 1943]

Rappelons que dans un système d’étalon-or, la Chine aurait rapidement converti ces devises en or ; le stock d’or américain se serait épuisé, et les États-Unis auraient réagi pour rétablir l’équilibre. Aujourd’hui, ils se contentent d’émettre de nouvelles reconnaissances de dettes (qui s’empilent en Chine) – dettes qu’ils seront bien entendu incapables de rembourser…

Nous voyons actuellement le début de l’écroulement de ces pyramides de crédits.

« Toutes les difficultés rencontrées résultent de la méconnaissance d’un fait fondamental, c’est qu’aucun système décentralisé d’économie de marchés ne peut fonctionner correctement si la création incontrôlée ex-nihilo de nouveaux moyens de paiement permet d’échapper, au moins pour un temps, aux ajustements nécessaires. […]

Au centre de toutes les difficultés rencontrées, on trouve toujours, sous une forme ou une autre, le rôle néfaste joué par le système actuel du crédit et la spéculation massive qu’il permet. Tant qu’on ne réformera pas fondamentalement le cadre institutionnel dans lequel il joue, on rencontrera toujours, avec des modalités différentes suivant les circonstances, les mêmes difficultés majeures. Toutes les grandes crises du XIXe et du XXe siècle ont résulté du développement excessif des promesses de payer et de leur monétisation. » [Maurice Allais, La Crise mondiale d’aujourd’hui, 1998]

IV. Que faire ?

Il est désormais plus qu’urgent de construire un nouvel ordre monétaire, pour construire ce qui a été loupé en 1944 par manque de coopération de la puissance dominante.

Keynes avait perçu ce côté inachevé :

« Notre tâche a été de de trouver une mesure commune, un étalon commun, une règle commune, acceptable par tous et ne gênant personne. […] Nous avons atteint ce soir un point décisif. Mais ce n’est qu’un début. Finalement, nous avons peut-être accompli ici à Bretton Woods quelque chose de plus important que ce qui est inscrit dans le présent Acte final.

Nous avons montré qu’une masse de 44 nations sont capables de travailler ensemble à une tâche constructive, dans l’amitié et la concorde ininterrompue. Peu croyaient que cela serait possible. Si nous arrivons à continuer dans une plus grande tâche, ainsi que nous avons commencé à le faire dans cette tâche limitée, le monde peut garder espoir. Si nous pouvons à continuer, ce cauchemar, dans lequel la plupart d’entre nous ont passé trop de leur vie, sera fini. La fraternité des hommes sera devenue plus qu’une expression. » [John Maynard Keynes, Discours de clôture, Bretton Woods, 22/07/1944]

Jacques Rueff avait pointé l’urgence d’agir dès 1961 (sic.) :

« Il n’est pas actuellement, pour l’Occident, de tâche plus urgente que de reconnaître le danger qui le menace et, en y parant, de rétablir dans le monde libre un système monétaire générateur d’équilibre et de durée. » [Jacques Rueff, Le Monde, 1961]

Pour conclure, soulignons que, fondamentalement, une monnaie ne peut pas être à la fois « la monnaie d’un pays » et la « monnaie du monde ». Toute solution qui reviendrait à ceci doit être combattue, car c’est la porte à l’égoïsme et aux problèmes futurs.

« Le dollar est notre monnaie, mais c’est votre problème. » [John Connally, ministre américain des finances, 1971]

Alors: bancor de Keynes pour sa flexibilité ? Retour à l’étalon-or de Rueff pour sa solidité ?

Je vous propose de ne pas ouvrir ce très long débat ici, mais d’agir pour lui donner corps – à lire dans le prochain billet, en particulier si vous parlez anglais 😉 …

P.S. Le péché monétaire de l’Occident est une lecture indispensable en ces temps de troubles monétaires internationaux. Je vous propose de le lire gratuitement en ligne en cliquant ici :

Annexe : Quelques points de vue

« Selon moi, la panne du système de Bretton Woods au début des années 1970 est probablement l’événement international le plus considérable depuis 1945, un événement beaucoup plus important dans ses implications que l’effondrement de l’Union soviétique. […]

Au milieu des années 1970, tout ceci a changé. Les régulations de la finance prévues par le système de Bretton Woods ont été démantelées, la finance a été dérégulée, la spéculation a explosé, des montants énormes de capitaux ont été utilisés pour spéculer contre les monnaies et pour d’autres manipulations, et toute l’économie s’est financiarisée. Le pouvoir de l’économie s’est déplacé des industries vers les institutions financières. Et depuis ce moment, c’est devenu très dur pour une majorité de la population, c’est peut être une période unique dans l’histoire américaine. » [Noam Chomsky, www.noam-chomsky.fr, 2009]

« Le but est de restaurer un système international de paiement qui ne viole pas le plus élémentaire bon sens ; en d’autres termes, il s’agit d’obtenir que le pays débiteur perde ce que gagne le pays créancier. […]

Quant à l’assimilation des « droits de tirage spéciaux » aux monnaies nationales, elle est fallacieuse. Sauf inflation caractérisée, les monnaies nationales ont pour contrepartie, dans les actifs de l’institution émettrice, de l’or, des effets de commerce, des warrants, des promesses de paiement émanant de débiteurs solvables ou des bons du Trésor représentatifs de recettes publiques ultérieures. Les droits de tirage spéciaux ne seront, nonobstant une clause de remboursement très partielle, que du néant habillé en monnaie. […] Ainsi se révèle la principale différence entre l’or et les droits de tirage spéciaux. Le premier est un pouvoir d’achat inconditionnel, soumis à la seule souveraineté de son détenteur. Le second est une faculté conditionnelle d’achat à l’étranger, soumise à l’appréciation discrétionnaire, donc politique, de l’organisation émettrice. […] Ainsi, l’or est « gagné », alors que les droits de tirage spéciaux sont « alloués ». […]

Pour le pays créditeur, la différence entre or et droits de tirage spéciaux n’est pas moindre.

Lorsqu’il reçoit de l’or, il opère un échange entre les biens qu’il a cédés au pays créancier et l’or remis par celui-ci. Lorsqu’il reçoit des droits de tirage spéciaux, il remet de la monnaie nationale, c’est-à-dire des moyens d’acheter à l’intérieur de ses propres frontières, en échange d’un actif créé de toutes pièces, qui ne lui vaudra pouvoir d’achat que lorsque sa balance des paiements sera devenue déficitaire. Autrement dit, il donne à l’Etat débiteur faculté d’opérer un prélèvement sur sa production nationale en échange d’un simple espoir de pouvoir un jour, si le Fonds monétaire international le lui permet et s’il a su se mettre en déficit, acheter des biens à l’étranger. […]

Compte tenu de tous ces caractères et des dangers qu’ils impliquent, je ne crois pas que le projet de droits de tirage spéciaux puisse fournir une solution durable et d’une ampleur suffisante aux troubles monétaires qui affectent la collectivité des pays à monnaie convertible. […] Il n’est qu’une solution : donner aux détenteurs de créances en monnaie la certitude que, s’ils le désirent, ils pourront obtenir l’échange de leurs créances contre un avoir réel, dont le pouvoir d’achat moyen soit assez stable pour qu’il permette d’acquérir tous autres biens du marché à des prix ne variant que dans d’étroites limites.

On croirait, en observant l’évolution du système monétaire international, que l’Occident s’applique à mettre en œuvre le conseil de Lénine, suivant lequel : « Pour détruire le régime bourgeois, il suffit de corrompre sa monnaie. » Comment admettre que pareille faute soit commise principalement par le pays qui a voué tant d’efforts et tant de soins à préserver, pour lui et pour les autres, le régime de la libre entreprise et qui a consacré tant de sang à sauvegarder dans le monde la liberté. Puissions-nous, avant qu’il soit trop tard, rendre aux mécanismes monétaires les tâches que les faibles mains et l’esprit vacillant des hommes ne sont pas, dans l’état actuel des choses, en mesure d’assumer. » [Jacques Rueff {1896-1978}, Le péché monétaire de l’Occident, 1971]

« Parier contre l’or revient à parier sur les gouvernements. Celui qui parie sur les gouvernements et leur papier monnaie parie contre 6 000 années d’histoire de l’humanité. » [Charles de Gaulle]

« Plus que jamais, la reconstruction d’un système monétaire international efficace est indispensable et urgente. L’objet de ce livre est d’en fournir les bases. Je demeure convaincu que hors d’elles, on ne construira que sur du sable. […]

Pour la guérison de l’infection qu’a infligée au système de Bretton Woods l’étalon de change-or, il faut et il suffit que, simultanément, toutes les banques d’émission des États membres cessent de créer de la monnaie par achat et conservation de la monnaie d’un autre État, laquelle se trouve ainsi constituée en monnaie de réserve. Pareille mutation suffirait à rétablir entre tous les États qu’elle affecterait un régime d’étalon-or.

En France, par exemple, sa reconstitution résulterait de la simple abrogation de la loi du 30 juin 1937 permettant à l’institut d’émission la détention de devises étrangères. […] Par des calculs impeccables, les États-Unis ont conquis la lune. Ils ont en revanche témoigné de leur totale inaptitude à prévoir les plus proches évènements monétaires. La situation présente est grave. […]

Puisse pareille réforme intervenir avant que de nouveaux ravages n’aient détruit ce qui survit de l’unité de l’Occident, et montré qu’une inflation rapide, même si elle est universelle, fait peser de lourdes conséquences sur la continuité du développement économique, sur le bien-être des populations, et, par-dessus-tout, sur la paix sociale.

La situation présente ne peut pas durer. Elle ne doit pas durer. De toutes mes forces, j’espère qu’elle ne durera pas. » [Jacques Rueff, octobre 1973]

« Pourquoi baser un système monétaire sur l’or? Parce que, pour autant que l’on puisse en juger, et dans un avenir prévisible, l’étalon-or est la seule manière de libérer la monnaie des ambitions et des machinations politiques des gouvernements, des dictateurs, des partis politiques, et des groupes de pression. L’étalon-or est le seul régime qui réponde aux critères de la « monnaie saine » que les partisans de la liberté du dix-neuvième siècle appelaient de leurs vœux, au même titre qu’un gouvernement représentatif, les libertés individuelles et la prospérité. » [Ludwig von Mises]

« Comme rempart contre l’arbitraire des banques centrales, construisons une « règle » monétaire : augmentons le papier-monnaie au rythme de quelques pourcents par an, sans laisser aux gestionnaires la moindre discrétion en ce domaine. » [Milton Friedmann]

« La surproduction monétaire conduit inévitablement à l’hypertrophie financière, accumulation de faux actifs financiers dont la valeur réelle finit par éclater au grand jour en faisant alors apparaître le phénomène de destruction de richesses qui a eu lieu en fait en continu dès lors que l’épargne nationale est absorbé pour financer des dépenses courantes ou qu’elle est utilisée sur des marchés financiers, détournés de leur vocation de financement, pour servir à l’assurance des nouveaux risques issus de la variabilisation des monnaies et des taux par le biais de marchés à terme spéculatifs par construction, au lieu d’alimenter le financement des investissements et de contribuer ainsi à l’élévation du taux de croissance potentiel de l’économie. » [Charles le Lien, 2009]

« Une monnaie papier, basée sur la seule confiance dans le gouvernement qui l’imprime, finit toujours par retourner à sa valeur intrinsèque, c’est-à-dire zéro. ». [Voltaire, 1729]

« On n’a jamais inventé au cours de l’histoire de système plus efficace que celui de l’étalon-or ou autrefois de l’étalon-argent – international pour dresser les intérêts des différentes nations les uns contre les autres. Dans ce système en effet la prospérité intérieure de chaque pays dépend directement du résultat d’une lutte pour la possession des marchés et pour la satisfaction des besoins de métaux précieux. La compétition a pu être un peu moins âpre à certaines époques lorsque par un heureux hasard la production d’or et d’argent était relativement abondante. Mais le développement de la richesse et l’affaiblissement de la propension à consommer ont tendu à la rendre de plus en plus meurtrière. » [John Maynard Keynes, Théorie générale de l’emploi, de l’intérêt et de la monnaie, 1936]

« La principale chose qui nous manque aujourd’hui c’est une monnaie universelle […] Un instrument de mesure des valeurs, le lien entre le passé et le futur et le ciment de civilisation qui relie entre elles les parties de l’humanité les plus éloignées. […] Depuis Auguste jusqu’en 1914, ce rôle a été rempli par l’or. » [Robert Mundell]

« Le grand avantage de l’or est que ce n’est la dette de personne, et qu’il ne peut pas être imprimé. Il possède ainsi une force et une confiance qui fait que les gens croient en elles. […] Il faudrait définir la valeur de l’euro en or et le rendre convertible dans le métal jaune. Sa solidité et son éventuel rôle de devise de référence serait assurées » [Robert Mundell, juin 2011]

« On doit choisir soit de faire confiance à la stabilité naturelle de l’or, soit faire confiance à la stabilité naturelle de l’honnêteté et de l’intelligence des membres du gouvernement. Avec tout le respect que je dois à ces dignes personnages, je vous conseille fortement de voter pour l’or. » [Bernard Shaw]

« Maintenant que cette discipline [de lien avec l’or] a été brisée, je ne vois aucun espoir de la restaurer. Pour cette raison, à moins de changements radicaux, la perspective qui est devant nous est celle d’une inflation indéfiniment accélérée, aggravée par le contrôle des prix, suivie d’un effondrement rapide du marché, des institutions démocratiques, et finalement de la civilisation telle que nous la connaissons. » [Friedrich Hayek, WSJ, 19 août 1977]

« Les déficits que présente, à leur profit, la balance américaine des paiement, amène les États-Unis à s’endetter gratuitement vis-à-vis de l’étranger. En effet, ce qu’ils lui doivent, ils le lui paient, tout au moins en partie, avec des dollars qu’il ne tient qu’à eux d’émettre, au lieu de les leur payer totalement avec de l’or, dont la valeur est réelle. […]

Les États-Unis, faute d’avoir à régler nécessairement en or, tout au moins totalement, leurs différences négatives de paiements suivant la règle d’autrefois qui contraignait les États à prendre, parfois avec rigueur, les mesures voulues pour remédier à leur déséquilibre, subissent, d’année en année, une balance déficitaire. […]

Nous tenons donc pour nécessaire que les échanges internationaux s’établissent, comme c’était le cas avant les grands malheurs du monde, sur une base monétaire indiscutable et qui ne porte la marque d’aucun pays en particulier.

Quelle base ? En vérité, on ne voit pas qu’à cet égard il puisse y avoir de critère, d’étalon, autres que l’or. […] Mais la loi suprême, la règle d’or – c’est bien le cas de le dire – qu’il faut remettre en vigueur et en honneur dans les relations économiques internationales, c’est l’obligation d’équilibrer, d’une zone monétaire à l’autre, par rentrées et sorties effectives de métal précieux, la balance des paiements résultant de leurs échanges. » [Charles de Gaulle, 04/02/1965]

« L’idée d’avoir une zone de libre-échange avec des taux de change virevoltants n’a strictement aucun sens. Cela gâche tout simplement les effets de n’importe quel type d’accord de libre-échange. » [Robert Mundell, 10/2010]

« La prospérité de l’après-guerre devait beaucoup à Bretton Woods. Depuis le début des années 70, je veux le dire, même si cela est fort, nous vivons dans un non-système international monétaire. On n’est plus dans le système de Bretton Woods, on n’a pas réfléchi à un nouveau système, il n’y a pas de système monétaire international. […] Nous devons nous interroger sur l’adéquation d’un système monétaire international dominé par une seule monnaie dans un monde devenu depuis bien longtemps multipolaire. Cela n’a pas de sens. […]

Les Droits de Tirages Spéciaux sont un actif international qui fait aujourd’hui l’objet d’un intérêt croissant. Nous sommes loin de la création de la monnaie mondiale voulue par Keynes avec le Bancor. Mais enfin, offrir un actif de réserve international qui ne soit pas émis par un seul pays, me semble-t-il, permettrait de renforcer la stabilité du système tout entier. » [Nicolas Sarkozy, 25/08/2010]

« La justification théorique du système des taux de change flottants, à savoir que les taux de change s’établissent automatiquement à leurs valeurs d’équilibre, ne vaut que si les flux monétaires ne correspondent qu’aux transactions sur les biens réels. Mais, en fait, cette condition n’est nullement réalisée dès lors que dans les balances des paiements interviennent des mouvements massifs de capitaux à court terme rendant impossible toute régulation des taux de change. » [Maurice Allais, 1999]

« Une pièce d’or, trouvée au fond de l’eau dans un galion naufragé, a conservé sa valeur pendant 400 ans, sans banque centrale, sans experts et sans ministres de l’Economie. Les crustacés sont manifestement plus compétents pour garder une monnaie saine, moins arrogants et moins coûteux qu’une banque centrale. » [Daniel Tourre]

« L’or représente encore l’ultime forme de paiement dans le monde. Dans le pire des cas, la monnaie fiduciaire ne sera plus acceptée par personne, alors que l’or le sera encore. » [Alan Greenspan]

« On voit venir le jour où, à force d’expériences fâcheuses, le monde entier sera d’accord pour établir un système monétaire impartial et raisonnable, mettant chaque pays, dès lors qu’il le méritera, à l’abri des mouvements subits et absurdes de la spéculation. » [Charles de Gaulle, 24 novembre 1968]

« Nous ferons faire bonne et forte monnaie d’or et d’argent […] Nous garderons monnaie stable qui puisse demeurer en un état le plus longtemps que l’on pourra bonnement et qui ne grèvera point tout notre peuple comme peut le faire la mutation de notre monnaie. » [Jean II le Bon, Ordonnance de Compiègne créant le franc, 5 décembre 1360, venant après 85 mutations qui avaient diminué la valeur de la monnaie de 70 % en raison de la Guerre de Cent ans]

« Selon moi, la panne du système de Bretton Woods au début des années 1970 est probablement l’événement international le plus considérable depuis 1945, un événement beaucoup plus important dans ses implications que l’effondrement de l’Union soviétique. […]

Au milieu des années 1970, tout ceci a changé. Les régulations de la finance prévues par le système de Bretton Woods ont été démantelées, la finance a été dérégulée, la spéculation a explosé, des montants énormes de capitaux ont été utilisés pour spéculer contre les monnaies et pour d’autres manipulations, et toute l’économie s’est financiarisée. Le pouvoir de l’économie s’est déplacé des industries vers les institutions financières. Et depuis ce moment, c’est devenu très dur pour une majorité de la population, c’est peut être une période unique dans l’histoire américaine. » [Noam Chomsky, www.noam-chomsky.fr, 2009]

« Le but est de restaurer un système international de paiement qui ne viole pas le plus élémentaire bon sens ; en d’autres termes, il s’agit d’obtenir que le pays débiteur perde ce que gagne le pays créancier. […]

Quant à l’assimilation des « droits de tirage spéciaux » aux monnaies nationales, elle est fallacieuse. Sauf inflation caractérisée, les monnaies nationales ont pour contrepartie, dans les actifs de l’institution émettrice, de l’or, des effets de commerce, des warrants, des promesses de paiement émanant de débiteurs solvables ou des bons du Trésor représentatifs de recettes publiques ultérieures. Les droits de tirage spéciaux ne seront, nonobstant une clause de remboursement très partielle, que du néant habillé en monnaie. […] Ainsi se révèle la principale différence entre l’or et les droits de tirage spéciaux. Le premier est un pouvoir d’achat inconditionnel, soumis à la seule souveraineté de son détenteur. Le second est une faculté conditionnelle d’achat à l’étranger, soumise à l’appréciation discrétionnaire, donc politique, de l’organisation émettrice. […] Ainsi, l’or est « gagné », alors que les droits de tirage spéciaux sont « alloués ». […]

Pour le pays créditeur, la différence entre or et droits de tirage spéciaux n’est pas moindre.

Lorsqu’il reçoit de l’or, il opère un échange entre les biens qu’il a cédés au pays créancier et l’or remis par celui-ci. Lorsqu’il reçoit des droits de tirage spéciaux, il remet de la monnaie nationale, c’est-à-dire des moyens d’acheter à l’intérieur de ses propres frontières, en échange d’un actif créé de toutes pièces, qui ne lui vaudra pouvoir d’achat que lorsque sa balance des paiements sera devenue déficitaire. Autrement dit, il donne à l’Etat débiteur faculté d’opérer un prélèvement sur sa production nationale en échange d’un simple espoir de pouvoir un jour, si le Fonds monétaire international le lui permet et s’il a su se mettre en déficit, acheter des biens à l’étranger. […]

Compte tenu de tous ces caractères et des dangers qu’ils impliquent, je ne crois pas que le projet de droits de tirage spéciaux puisse fournir une solution durable et d’une ampleur suffisante aux troubles monétaires qui affectent la collectivité des pays à monnaie convertible. […] Il n’est qu’une solution : donner aux détenteurs de créances en monnaie la certitude que, s’ils le désirent, ils pourront obtenir l’échange de leurs créances contre un avoir réel, dont le pouvoir d’achat moyen soit assez stable pour qu’il permette d’acquérir tous autres biens du marché à des prix ne variant que dans d’étroites limites.

On croirait, en observant l’évolution du système monétaire international, que l’Occident s’applique à mettre en œuvre le conseil de Lénine, suivant lequel : « Pour détruire le régime bourgeois, il suffit de corrompre sa monnaie. » Comment admettre que pareille faute soit commise principalement par le pays qui a voué tant d’efforts et tant de soins à préserver, pour lui et pour les autres, le régime de la libre entreprise et qui a consacré tant de sang à sauvegarder dans le monde la liberté. Puissions-nous, avant qu’il soit trop tard, rendre aux mécanismes monétaires les tâches que les faibles mains et l’esprit vacillant des hommes ne sont pas, dans l’état actuel des choses, en mesure d’assumer. » [Jacques Rueff {1896-1978}, Le péché monétaire de l’Occident, 1971]

« Parier contre l’or revient à parier sur les gouvernements. Celui qui parie sur les gouvernements et leur papier monnaie parie contre 6 000 années d’histoire de l’humanité. » [Charles de Gaulle]

« Plus que jamais, la reconstruction d’un système monétaire international efficace est indispensable et urgente. L’objet de ce livre est d’en fournir les bases. Je demeure convaincu que hors d’elles, on ne construira que sur du sable. […]

Pour la guérison de l’infection qu’a infligée au système de Bretton Woods l’étalon de change-or, il faut et il suffit que, simultanément, toutes les banques d’émission des États membres cessent de créer de la monnaie par achat et conservation de la monnaie d’un autre État, laquelle se trouve ainsi constituée en monnaie de réserve. Pareille mutation suffirait à rétablir entre tous les États qu’elle affecterait un régime d’étalon-or.

En France, par exemple, sa reconstitution résulterait de la simple abrogation de la loi du 30 juin 1937 permettant à l’institut d’émission la détention de devises étrangères. […] Par des calculs impeccables, les États-Unis ont conquis la lune. Ils ont en revanche témoigné de leur totale inaptitude à prévoir les plus proches évènements monétaires. La situation présente est grave. […]

Puisse pareille réforme intervenir avant que de nouveaux ravages n’aient détruit ce qui survit de l’unité de l’Occident, et montré qu’une inflation rapide, même si elle est universelle, fait peser de lourdes conséquences sur la continuité du développement économique, sur le bien-être des populations, et, par-dessus-tout, sur la paix sociale.

La situation présente ne peut pas durer. Elle ne doit pas durer. De toutes mes forces, j’espère qu’elle ne durera pas. » [Jacques Rueff, octobre 1973]

« Pourquoi baser un système monétaire sur l’or? Parce que, pour autant que l’on puisse en juger, et dans un avenir prévisible, l’étalon-or est la seule manière de libérer la monnaie des ambitions et des machinations politiques des gouvernements, des dictateurs, des partis politiques, et des groupes de pression. L’étalon-or est le seul régime qui réponde aux critères de la « monnaie saine » que les partisans de la liberté du dix-neuvième siècle appelaient de leurs vœux, au même titre qu’un gouvernement représentatif, les libertés individuelles et la prospérité. » [Ludwig von Mises]

« Comme rempart contre l’arbitraire des banques centrales, construisons une « règle » monétaire : augmentons le papier-monnaie au rythme de quelques pourcents par an, sans laisser aux gestionnaires la moindre discrétion en ce domaine. » [Milton Friedmann]

« La surproduction monétaire conduit inévitablement à l’hypertrophie financière, accumulation de faux actifs financiers dont la valeur réelle finit par éclater au grand jour en faisant alors apparaître le phénomène de destruction de richesses qui a eu lieu en fait en continu dès lors que l’épargne nationale est absorbé pour financer des dépenses courantes ou qu’elle est utilisée sur des marchés financiers, détournés de leur vocation de financement, pour servir à l’assurance des nouveaux risques issus de la variabilisation des monnaies et des taux par le biais de marchés à terme spéculatifs par construction, au lieu d’alimenter le financement des investissements et de contribuer ainsi à l’élévation du taux de croissance potentiel de l’économie. » [Charles le Lien, 2009]

« Une monnaie papier, basée sur la seule confiance dans le gouvernement qui l’imprime, finit toujours par retourner à sa valeur intrinsèque, c’est-à-dire zéro. ». [Voltaire, 1729]

« On n’a jamais inventé au cours de l’histoire de système plus efficace que celui de l’étalon-or ou autrefois de l’étalon-argent – international pour dresser les intérêts des différentes nations les uns contre les autres. Dans ce système en effet la prospérité intérieure de chaque pays dépend directement du résultat d’une lutte pour la possession des marchés et pour la satisfaction des besoins de métaux précieux. La compétition a pu être un peu moins âpre à certaines époques lorsque par un heureux hasard la production d’or et d’argent était relativement abondante. Mais le développement de la richesse et l’affaiblissement de la propension à consommer ont tendu à la rendre de plus en plus meurtrière. » [John Maynard Keynes, Théorie générale de l’emploi, de l’intérêt et de la monnaie, 1936]

« La principale chose qui nous manque aujourd’hui c’est une monnaie universelle […] Un instrument de mesure des valeurs, le lien entre le passé et le futur et le ciment de civilisation qui relie entre elles les parties de l’humanité les plus éloignées. […] Depuis Auguste jusqu’en 1914, ce rôle a été rempli par l’or. » [Robert Mundell]

« Le grand avantage de l’or est que ce n’est la dette de personne, et qu’il ne peut pas être imprimé. Il possède ainsi une force et une confiance qui fait que les gens croient en elles. […] Il faudrait définir la valeur de l’euro en or et le rendre convertible dans le métal jaune. Sa solidité et son éventuel rôle de devise de référence serait assurées » [Robert Mundell, juin 2011]

« On doit choisir soit de faire confiance à la stabilité naturelle de l’or, soit faire confiance à la stabilité naturelle de l’honnêteté et de l’intelligence des membres du gouvernement. Avec tout le respect que je dois à ces dignes personnages, je vous conseille fortement de voter pour l’or. » [Bernard Shaw]

« Maintenant que cette discipline [de lien avec l’or] a été brisée, je ne vois aucun espoir de la restaurer. Pour cette raison, à moins de changements radicaux, la perspective qui est devant nous est celle d’une inflation indéfiniment accélérée, aggravée par le contrôle des prix, suivie d’un effondrement rapide du marché, des institutions démocratiques, et finalement de la civilisation telle que nous la connaissons. » [Friedrich Hayek, WSJ, 19 août 1977]

« Les déficits que présente, à leur profit, la balance américaine des paiement, amène les États-Unis à s’endetter gratuitement vis-à-vis de l’étranger. En effet, ce qu’ils lui doivent, ils le lui paient, tout au moins en partie, avec des dollars qu’il ne tient qu’à eux d’émettre, au lieu de les leur payer totalement avec de l’or, dont la valeur est réelle. […]

Les États-Unis, faute d’avoir à régler nécessairement en or, tout au moins totalement, leurs différences négatives de paiements suivant la règle d’autrefois qui contraignait les États à prendre, parfois avec rigueur, les mesures voulues pour remédier à leur déséquilibre, subissent, d’année en année, une balance déficitaire. […]

Nous tenons donc pour nécessaire que les échanges internationaux s’établissent, comme c’était le cas avant les grands malheurs du monde, sur une base monétaire indiscutable et qui ne porte la marque d’aucun pays en particulier.

Quelle base ? En vérité, on ne voit pas qu’à cet égard il puisse y avoir de critère, d’étalon, autres que l’or. […] Mais la loi suprême, la règle d’or – c’est bien le cas de le dire – qu’il faut remettre en vigueur et en honneur dans les relations économiques internationales, c’est l’obligation d’équilibrer, d’une zone monétaire à l’autre, par rentrées et sorties effectives de métal précieux, la balance des paiements résultant de leurs échanges. » [Charles de Gaulle, 04/02/1965]

« L’idée d’avoir une zone de libre-échange avec des taux de change virevoltants n’a strictement aucun sens. Cela gâche tout simplement les effets de n’importe quel type d’accord de libre-échange. » [Robert Mundell, 10/2010]

« La prospérité de l’après-guerre devait beaucoup à Bretton Woods. Depuis le début des années 70, je veux le dire, même si cela est fort, nous vivons dans un non-système international monétaire. On n’est plus dans le système de Bretton Woods, on n’a pas réfléchi à un nouveau système, il n’y a pas de système monétaire international. […] Nous devons nous interroger sur l’adéquation d’un système monétaire international dominé par une seule monnaie dans un monde devenu depuis bien longtemps multipolaire. Cela n’a pas de sens. […]

Les Droits de Tirages Spéciaux sont un actif international qui fait aujourd’hui l’objet d’un intérêt croissant. Nous sommes loin de la création de la monnaie mondiale voulue par Keynes avec le Bancor. Mais enfin, offrir un actif de réserve international qui ne soit pas émis par un seul pays, me semble-t-il, permettrait de renforcer la stabilité du système tout entier. » [Nicolas Sarkozy, 25/08/2010]

« La justification théorique du système des taux de change flottants, à savoir que les taux de change s’établissent automatiquement à leurs valeurs d’équilibre, ne vaut que si les flux monétaires ne correspondent qu’aux transactions sur les biens réels. Mais, en fait, cette condition n’est nullement réalisée dès lors que dans les balances des paiements interviennent des mouvements massifs de capitaux à court terme rendant impossible toute régulation des taux de change. » [Maurice Allais, 1999]

« Une pièce d’or, trouvée au fond de l’eau dans un galion naufragé, a conservé sa valeur pendant 400 ans, sans banque centrale, sans experts et sans ministres de l’Economie. Les crustacés sont manifestement plus compétents pour garder une monnaie saine, moins arrogants et moins coûteux qu’une banque centrale. » [Daniel Tourre]

« L’or représente encore l’ultime forme de paiement dans le monde. Dans le pire des cas, la monnaie fiduciaire ne sera plus acceptée par personne, alors que l’or le sera encore. » [Alan Greenspan]

« On voit venir le jour où, à force d’expériences fâcheuses, le monde entier sera d’accord pour établir un système monétaire impartial et raisonnable, mettant chaque pays, dès lors qu’il le méritera, à l’abri des mouvements subits et absurdes de la spéculation. » [Charles de Gaulle, 24 novembre 1968]

« Nous ferons faire bonne et forte monnaie d’or et d’argent […] Nous garderons monnaie stable qui puisse demeurer en un état le plus longtemps que l’on pourra bonnement et qui ne grèvera point tout notre peuple comme peut le faire la mutation de notre monnaie. » [Jean II le Bon, Ordonnance de Compiègne créant le franc, 5 décembre 1360, venant après 85 mutations qui avaient diminué la valeur de la monnaie de 70 % en raison de la Guerre de Cent ans]

72 réactions et commentaires

Ouais.Enfin, le monde ne s’est pas ecroulé malgré bretton woods ou le 11 septembre.

il faudrait garder les pieds sur terre. C’est mieux pour avancer.

+0

AlerterMerci pour cet article et pour le lien vers le livre de Rueff. Je ne connais rien en économie, et je vous remercie pour la clarté des explications données. Bien sûr, on n’a pas l’impression que l’adoption du bancor ou le retour à l’étalon-or soit pour aujourd’hui ou demain. Peut-on sortir de la crise sans recourir à de révolutions aussi majeures ?

+0

AlerterOlivier merci pour vos articles poignants, j’aimerais votre point de vue sur le fait que SCHAEUBLE EST CONTRE l’achat d’eurobonds, que peut on attendre de la visite merkel sarkozy, quelles sont les dates fatidiques sur ce mois et les mois suivants? enfin comment interpretez vous l’avancement du calendrier electoral espagnol?

merci olivier

shugg

+0

AlerterLe concept d’argent dette qui signifie, si je l’ai bien compris, qu’un état doit s’endetter de manière exponentielle pour obtenir la monnaie dont il a besoin pour faire fonctionner son économie et pour rembourser ses dettes passées, est-il lié à un des changements de système monétaire exposés dans ce billet ou se situe-il sur un autre plan ?

+1

Alerter15 août 1971: funeste anniversaire !

Merci Olivier pour ce billet qui met en perspective ces 40 dernières années par rapport à un historique monétaire de plusieurs siècles… Un retour à « l’age d’or »: une utopie ?

+0

AlerterSeigneur Olivier Berruyer, à mon avis, il ya déjà un modèle technique qui marque la voie: bicoins.

Ce ou toute autre variante permettrait de résoudre la plupart des problèmes que vous avez posté.

+1

AlerterVoulez-vous dire bitcoins ?

+0

AlerterPour le bien des peuples, il semblerait donc que le retour a un standard or soit inevitable en l’état, cependant je pense que les financiers tels que jp morgan goldman sachs n’ont pas encore remplit le caddie des bonnes affaires bradées par les états (cf achat de 50% geant energetique portugais par jp morgan) cela nous laisse encore bien 9 mois comme l’écrit (dans 10 mois tous ruinés) dans son blog jacques attali (qui entre nous soit dit avait prévu dans un article de juillet la débacle de la bourse sur les deux premieres semaines… hasard ou grandes oreilles?

Quant aux chefs d’etats actuels trop impliqués avec les financiers (NS et Angie) et controlant les médias internationaux (murdoch et cie) ils ne peuvent que repousser l’echeance (en trichet , heu trichant via la bce ) pour transmettre à d’autres nouveaux politiciens la responsabilité du chaos (interpretation personnelle de l’avancement des elections en espagne voulue pâr zapatero) ils ne veulent pas sauver le pays mais leur peau car le peuple aura soif de vengeance tellement ils auront ete pris pour des gros cons (et le mot est tres tres faible). Y a t il des politiciens qui veulent gagner les elections en 2012, je pense qu’ils ne le souhaitent plus vraiment à y reflechir.

on gagne du temps jusqu’à quand peut on gagner du temps? attali donne 10 mois, qu’en pensez vous c’est un scenario plausible?

+0

AlerterQuelques éléments supplémentaires: l’or est une ressource naturelle rare, difficile à extraire et concentrée en quelques endroits de la planète; comment faire face à la croissance de la population et de sa consommation avec une ressource limitée? Le système de Bretton Woods est issu du Pacte de l’Atlantique signé en septembre 1941 par une poignée de nations à l’appel de l’Angleterre et des EU. Comme tout écrit peut sombrer dans le dogmatisme, je recommande de lire cette explication de la crise monétaire de l’€ http://tinyurl.com/3fnsqew une autre vision des mêmes problèmes.

+0

AlerterMerci beaucoup pour cette synthèse conséquente et très parlante (comme d’habitude), ainsi que pour l’adresse du site de l’Institut Coppet où il est possible de se documenter jusqu’à plus soif. Il me semble à ce propos que la perte d’influence politique de la France après la IIe guerre mondiale s’est accompagnée d’une grave perte d’audience de des économistes dont on peut, pour certains (Rueff, Alais), mesurer la justesse d’analyse sur les décisions de Bretton Woods et la politique monétaire US.

+0

AlerterJ’ai omis de mettre le lien vers un billet sur l’histoire de Bretton Woods; une lecture commentée d’un article de Paul Jorion. Voici ce lien

http://tinyurl.com/42rbhvh

Vous y trouverez aussi des liens sur les divers sujets évoqués dans ce billet d’Olivier.

+0

AlerterBillet très clair et pertinent… Il mériterait d’être lu par beaucoup, beaucoup de monde!

Les déséquilibres ont certes été créés. Il y a beaucoup d’effets négatifs à cette croissance exponentielle de la Dette, effets que l’on risque de découvrir bientôt. Par contre… par contre il y a eu aussi des effets positifs.

Trop d’analystes oublient les effets positifs du système actuel. Je en fais qu’émettre des hypothèses, mais cette débauche d’argent et ces déséquilibres commerciaux n’ont-ils pas aussi permis:

– D’attirer les investissement productifs vers les pays en voie de développement? La Chine a vu son tissu industriel et économique croître à très grande vitesse. Certes, ils n’auront peut-être pas l’argent « promis », mais ils auront les usines, les infrastructures, et le savoir technique qu’ils ne possédaient pas avant. En outre les chinois sont très intelligents, ils investissent dans les mines et moyens d’extraire la matière première. Avec les ressources, les moyens de produire et le savoir, ils se sortiront la tête haute de la situation.

D’autres pays émergents auront aussi bénéficié de toutes ces délocalisations et transferts du savoir…

– L’argent coulant à flots a créé une société de consommateurs. Donc un système incitant à l’investissement, la création, l’exploitation forcenée des ressources. Certes la planète souffre (écologiquement parlant), mais d’un autre coté le niveau de vie des êtres humains s’en trouve amélioré. Toute ces nouvelles mines, usines, etc. ont produit beaucoup de richesses. S’il avait fallu attendre « d’avoir l’argent » pour faire tout ça, et « d’avoir des consommateurs », en serions nous là?

– La consommation à tour de bras à crédit a eu pour effet de pousser les industriels à créer des produits non durables. Alors oui, c’est très mauvais pour la planète. Mais d’un autre coté, cela a permis une innovation très rapide. La course aux nouvelles technologies, chaque nouvelle technologie trouvant tout de suite des clients, plutôt que d’attendre vingt ans que la génération précédente de produits soit « usée »…

Nous avons collectivement construit un château de carte économique, un immense schéma de Ponzi, mais tant qu’il a duré le modèle a eu des effets très positifs aussi… Ne jetons pas le bébé avec l’eau du bain!

+0

Alerter@ O. Berruyer :

Je comprends ce que vous dites, j’applique moi-même rigoureusement le « bon sens paysan »: être endetté, c’est devenir l’esclave de quelqu’un d’autre. Le fonctionnement de l’Usure prouve que la plupart du temps (sauf investissement très très rentable), mieux vaut ne pas s’endetter, pour ne pas payer d’intérêts…

Il n’empêche que l’Argent n’est pas une fin en soit, ce n’est qu’un moyen d’échange. La fin en soi c’est le produit fini, ce que l’être humain peut utiliser pour vivre ou améliorer sa vie.

Ma crainte est de passer d’un système de « dépense sans compter » à un système de « quasiment plus de dépenses du tout ». Les êtres humains sont très forts pour passer d’un excès à l’autre sans trouver d’équilibre. Il est crucial pour l’innovation et la production de biens de trouver un juste équilibre, quelque chose qui stimule la production, et non pas une immense quantité d’argent « dormant ».

+0

AlerterSur l’usage de l’or comme monnaie, voir ce dialogue entre Jacques Rueff et Robert Triffin http://tinyurl.com/43t6vt7

+0

AlerterQue le système actuel soit absurde , tout le monde est d’accord, que l’étalon or soit la solution, beaucoup en doutent, moi itou, merci pour cette illustration.

+0

AlerterBonjour

l’étalon-or ne me semble effectivement pas être une solution miracle.

Nous avons besoin d’un étalon stable, qui correspond à la richesse réelle de la zone économique considérée.

Bruno L.

+0

AlerterL’étalon Or n’est sans doute pas la meilleure solution, mais il offre l’énorme avantage d’éviter la « cavalerie ».

+0

AlerterMerci pour ce magnifique article très clair.

+0

AlerterMerci pour cet cet article clair, étayé par des graphiques (ça casse la pesanteur des textes un peu longs), et les exemples concrets sont bienvenus.

Remarques:

– dans sa déclaration, Nixon parle d’une suspension temporaire de la convertibilité en or du dollar. Déjà 40 ans de temporaire, on peut dire qu’il voyait loin!

– cette convertibilité n’était-elle pas inscrite dans les accords? Dès lors, il n’était plus vraiment du seul ressort du président américain de décider. Les autres pays n’avaient-ils aucune riposte possible?

– Malgré la puissance des Etats-Unis d’alors, a-t-on envisagé ailleurs une réforme du système monétaire? Sinon, est-ce en raison du contexte de la guerre froide?

Ici, une page intéressante reprenant quelques articles de presse de l’époque.

+0

AlerterQuestion subsidiaire pour départager les ex-aequo: qui a soufflé l’idée à Nixon?

+0

AlerterBravo pour ce billet passionnant. Ça donne l’impression d’être capable de comprendre l’économie monétaire, ce qui n’est pas rien. Mention très spéciale aux 5 dernières citations à la fin de l’annexe !

+0

AlerterDésolé, mais votre raisonnement ne tient pas.

« C’est un équilibre très dangereux, car les États-Unis payent ainsi par une simple reconnaissance de dette, qu’ils n’honorent en pratique jamais, étant en déficit permanent ; leur dette est ainsi condamnée à augmenter en permanence – d’où le « déficit sans pleurs ». »

Ce processus dangereux que vous décrivez se produit parce que la Banque de Chine refuse de laisser aux marchés des changes jouer leur rôle régulateur.

Sur longue période, un pays comme la Chine qui a une balance commerciale structurellement en surplus devrait voir sa monnaie s’apprécier. A l’inverse, un pays structurellement en déficit comme les Etats-Unis devrait voir sa monnaie se déprécier. Ainsi, les exportations américaines deviendraient plus compétitives, les chinoises moins compétitives, et les déséquilibres se résorberaient progressivement.

La Chine empêche le mouvement naturel de retour à l’équilibre en achetant massivement du dollar (plus précisément des actifs financiers américains) pour contrer la dépréciation naturelle du dollar par rapport au Yuan. Le jour où la Chine acceptera que le Yuan doit s’apprécier par rapport au dollar, la Banque de Chine n’aura plus besoin d’acheter des dollars. On n’est plus très loin de ce point à mon avis.

Juste retour des choses: le jour où la Banque de Chine acceptera que le dollar se déprécie jusq’à trouver un niveau d’équilibre, ses actifs financiers américains perdront une bonne partie de leur valeur exprimée en Yuan, juste par effet de change. Cela risque de représenter une sacrée somme! Au bout du compte, ces pertes devront être supportées par le contribuable chinois.

En fait, la Banque de Chine subsidie les exportateurs chinois au détriment des producteurs du reste du monde, mais aussi au détriment des consommateurs et des contribuables chinois.

Conclusion: il n’y a pas vraiment besoin d’inventer un nouveau système. Il faut juste que la Chine (et quelques autres pays) abandonnent leur politique mercantiliste idiote.

Encore une chose – hors sujet: la probabilité qu’un pays bien géré fasse faillite sur des dettes exprimées dans sa propre monnaie est quasiment de zéro. Si nécessaire, ce pays pourra en effet toujours monétiser sa dette pour la rembourser. Par contre, plus un pays s’endette auprès de créanciers étrangers, plus il y a un risque de dépréciation de sa monnaie. C’est exactement ce qui se passe actuellement en ce qui concerne les Etats-Unis.

+0

Alertercommentaire intéressant, juste, je pense qu’il prouve aussi qu’on peut mourir à 2, l’un tenant la barbichette de l’autre non ?

Par définition et par mentalité, un chinois accumule et ne dépense pas. De toute façon l’émergence d’une classe moyenne (qui a dit revendicatrice ? ) est la pire chose pour le pouvoir en place chinois. Je pense aussi qu’entre perdre leur pouvoir en chine et payer les américains pour le garder, il choisiront de le garder et donc de payer.

+0

Alerterje serai toutefois amateur d’un avis d’Olivier sur cet argumentaire….

+0

AlerterBon post !

Ceci dit dans la démonstration il y a un pas rapide qui consiste à affirmer :

« Dans le système d’étalon-dollar, la banque centrale chinoise garde les dollars dans ses comptes. Comme il serait dommage de les laisser dans un coffre (leur valeur ayant tendance à diminuer, contrairement à celle de l’or…), elle va les renvoyer aux États-Unis pour les placer contre intérêts, en échange par exemple d’obligations publiques du Trésor (ce qui finance en plus le déficit américain… Cela évite aussi aux Etats-Unis d’imprimer plus de dollars ce qui dévaluerait son stock de devises, et lui permet de soutenir un de ses principaux clients). »

Pourquoi alors la Chine n’achète pas en retour quelque chose aux Américains ?

La monnaie n’a jamais eu d’autre rôle que de faciliter les ECHANGES, et certainement pas de prétendre à « stocker de la valeur » ce qu’AUCUN BIEN, JAMAIS, n’a pu tenir comme promesse, en AUCUNE FACON, du fait de la relativité SPATIO-TEMPORELLE de TOUTE VALEUR, de l’arrivée de nouveaux hommes changeant d’avis sur ce qui est valeur ou pas, et la mort des anciens, un processus CONTINU.

Qui doit mener non pas à étudier le rapport des échanges entre ETATS, mais le rapport des échanges entre LA SEULE ENTITE CENTRALE DE REFLEXION VALABLE = L’HOMME qui naît LIBRE et EGAL avec ses SEMBLABLES.

Et à la compréhension du Dividende Universel comme seule base monétaire SYMETRIQUE DANS LE TEMPS (Théorie Relative de la Monnaie).

http://www.creationmonetaire.info/2011/05/le-flux-lhomme-la-monnaie.html

+0

AlerterPourquoi alors la Chine n’achète pas en retour quelque chose aux Américains ?

Héhé car les américains ne produisent rien qui ne les intéresse, ou c’est déjà eux qui produit à leur place (dans ce cas là on copie et ca devient chinois). La bonne question, je pense est de poser… la France, que produit elle ? Des avions, des centrales, des produits de luxe ? Je ne saurais que rappeler que l’homme a besoin de bouffe, de vêtements (pour se protéger contre le froid, pas contre la nudité), et de repos (donc un « toit »). Rien de ce que nous exportons, donc…d’où notre chute industrielle.

+0

Alerter« Héhé car les américains ne produisent rien qui ne les intéresse »

Dans ce cas pourquoi avoir voulu commencer un échange ? Quand on utilise une monnaie c’est pour décaler l’échange dans l’espace (cycle d’échange) ou dans le temps (rachat d’un bien plus long à produire que celui échangé initialiement).

Il est incohérent de commencer un échange sans savoir ce qu’on veut en retour.

Les Chinois n’ont alors aucunement raison de se plaindre de quoi que ce soit, si les Américains continuent à leur livrer la seule chose qu’ils demandent = des dollars. C’est facile à fabriquer, et malgré le temps qu’ils ont eu pour faire le choix de leur échange ils n’ont rien choisi d’autre.

Le temps emporte les feuilles d’automne qui ont fait leur temps.

L’incohérence est fille de l’ignorance quant à la nature de la réalité.

+0

AlerterTrès intéressant post en effet, avec beaucoup de graphiques frappants, comme celui de la valeur du dollar face à l’or.

Néanmoins, je ne comprends pas réellement le raisonnement sur l’écroulement inévitable du système. Le problème de l’asymétrie devrait se poser dans l’hypothèse d’une incapacité des Etats-Unis à honorer sa dette.

Si ce risque était évalué comme fort par les autres pays (et je pense tout de même qu’il n’y a pas que des idiots), ils se débarrasseraient rapidement ou des actifs exprimés dans cette monnaie, ou les échangeraient, par exemple contre des euros.

Donc le risque le plus probable (et inévitable à mon avis) de la situation actuelle est une dévaluation du dollar. Je comprends de la lecture de certains commentaires qu’il y a pas mal de pays qui finalement luttent contre cela pour préserver leurs exportations, mais est-ce si nécessaire et si soutenable dans la durée?

+0

AlerterUn excellent article de plus, Olivier, encore bravo pour rendre aisée la compréhension de tous ces concepts et en proposant un nouveau SMI, basé sur une valeur-étalon commune, quelle qu’elle soit.

Avant la mise en place du nouveau SMI, les personnes, spéculateurs d’aujourd’hui ou en puissance, devront avant tout avoir évolué mentalement pour juguler leur cupidité, qui est le mal à l’origine de tout ça : avancer et progresser, avoir de l’ambition et des projets, d’accord, mais la cupidité, qui est « amasser pour amasser sans limite ni fin », reproduit toujours les mêmes effets, comme c’est encore le cas aujourd’hui.

L’évolution du monde se fera, et se fait déjà, malgré les apparences, dans ce sens, c’est une question de temps, comme vous le dites, et ce temps devrait être rapide cette fois.

Amicalement

+0

Alerter@ Fred (et @ Chopinet sur le billet précédent)

Vous avez, je crois, raison de rappeler le facteur temps (durée) qui est trop souvent laissé au second plan parce que la violence des chocs nous y force. Pour analyser et comprendre, il est nécessaire de replacer les événements dans la durée de l’évolution des hommes et des sociétés. Mais sur le moment, les coups et les claques font toujours mal (quand ils ne tuent pas…)!

+0

Alerter@Mr Berruyer

Le graphique sur le stock d’or des USA est trés, trés intérressant -comme tout vos graphiques 🙂 -. A l’occasion, pourriez vous s’il vous plaît, nous faire un topo qui compare les stocks d’or de l’Allemagne, l’Inde, la Chine, la France, le Royaume Uni, et les USA.

En fait je pense que la Chine a tiré certainement une croix sur ses trois mille milliards $. A mon avis ils sont certainement entrain de mettre toute voile vers l’or, les matières premières, et autres investissement, étant donné l’insolvabilité des USA.

C’est la plus fantastique escroquerie de l’histoire. Je pense que la Chine au vu de l’état où elle était vers les années 90 se reconforte en se disant que c’est le prix à payer pour rattraper leur retard.

Toutefois s’ils n’en veulent plus de leur 3000 milliards de $ ils peuvent toujours m’en laisser un peu je ne serai pas trop gourmand 🙂

Bien à vous.

+0

AlerterJoseph Stiglitz se déclare en faveur des eurobonds, et conseille à l’Allemagne d’abandonner l’euro. C’est ici.

+0

AlerterJuste pour info …. et alimenter le débat …

Fitch Ratings-London/New York-16 August 2011: Fitch Ratings has affirmed the United States (US) Long-term foreign and local currency Issuer Default Ratings (IDRs) and Fitch-rated US Treasury security ratings at ‘AAA’. Fitch has simultaneously affirmed the US Country Ceiling at ‘AAA’ and the Short-term foreign currency rating at ‘F1+’. The Outlook on the Long-term ratings is Stable.

The affirmation of the US ‘AAA’ sovereign rating reflects the fact that the key pillars of US’s exceptional creditworthiness remains intact: its pivotal role in the global financial system and the flexible, diversified and wealthy economy that provides its revenue base. Monetary and exchange rate flexibility further enhances the capacity of the economy to absorb and adjust to ‘shocks’.

[…]

The BCA 2011 also authorised an immediate USD400bn increase in the debt ceiling and established procedures for at least a further USD1.7trn that would raise the ceiling to USD16.394trn which would be sufficient to fund the federal government through 2012. In Fitch’s opinion, the debt ceiling is an ineffective and damaging mechanism for enforcing fiscal discipline. It does not prevent budget decisions that will incur future debt issuance in excess of the ceiling, while ‘last minute’ agreements to raise it undermine confidence in the sovereign’s ‘willingness to pay’.

Agreement and passage into law of a credible set of deficit-reduction measures of at least USD1.2trn by end-2011 would be consistent with Fitch’s own fiscal projections and demonstrate that a sufficiently broad-based political consensus can be forged on how to reduce the budget deficit and provide a platform for the additional measures that will be required over the medium to long term. In the event that the Joint Select Committee is unable to reach an agreement that can secure support from Congress and the Administration, Fitch would be less confident that credible and timely deficit-reduction strategy necessary to underpin the US ‘AAA’ sovereign rating and Stable Outlook will be forthcoming despite the USD1.2trn of automatic cuts that would follow.

Fitch’s latest US fiscal projections are set out in detail in a Special Report, ‘US Public Finances – Review and Outlook’, which is available at http://www.fitchratings.com.

+0

AlerterRevenir à l’étalon-or est une chimère, et tant mieux : privilège accordé à la thésaurisation et à la rente, source quasi automatique d’inégalités massives comme au XIXe siècle et d’une consommation faible due à la raréfaction de la masse monétaire bridant l’économie toute entière, impossibilité d’utiliser l’or en bijouterie et dans l’industrie compte tenu de son prix, déséquilibres artificiels du fait de la présence de mines d’or dans certains pays et pas dans d’autres…

Bretton Woods a concrétisé, tout simplement, l’impossibilité technique de continuer avec ce système.

En 1944, les USA détenaient les 2/3 des réserves d’or mondiales et l’Europe était ruinée.

Il n’était pas envisageable de financer la reconstruction avec des monnaies européennes dévaluées, appuyées sur des réserves de métal dont la faiblesse aurait empêché le plus gros de la création monétaire nécessaire à la croissance économique souhaitée.

Alors que l’étalon-dollar permit des mesures plus que keynésiennes (plan Marshall).

On voit néanmoins ce que la planche à billets de la Fed a réalisé, en comparant la valeur d’un dollar en 1971 (fin de la convertibilité du dollar en or) à celle qu’il avait en 1944 (Bretton Woods).

Un dollar de 1944 vaut 2,29 dollars en 1971, soit une inflation annuelle de 3,11 % en moyenne sur 27 ans…

http://www.dollartimes.com/calculators/inflation.htm

Pas mal, non, pour un étalon-or censé juguler l’érosion monétaire ?

En comparaison, 1 dollar de 1971 valait 5,43 dollars en 2010, soit une inflation annuelle de 4,43 % sur 39 ans.

Ce n’est pas bien pire. Il est vrai que le système des changes flottants a d’autres défauts.

Mais, en tout cas, cela montre que le système du dollar-or n’était guère si brillant que cela.

Quoi qu’il en soit, inutile d’essayer de revenir à l’étalon-or. L’or, ce n’est qu’une valeur-refuge, pas (plus) une monnaie.

On peut parfaitement envisager les échanges internationaux avec une monnaie non indexée sur les métaux précieux et ne présentant malgré tout aucun des inconvénients de « l’étalon-dette » : Silvio Gesell, le premier, l’avait imaginée, c’est l’IVA (International Valuta Association) :

http://www.transversel.org/spip.php?article193

http://www.silvio-gesell.de/Gesell_OEN_12_Partie-4__pages_205-290_.pdf

(voir pages 287 et suivantes – pages 83 et suivantes de ce PDF)

Un petit résumé pour ceux qui ignorent qui était Gesell :

http://www.cesc.net/adobeweb/scholars/pinschof/onkenfrancais.pdf

Son oeuvre majeure complète :

http://www.silvio-gesell.de/html/l__ordre_economique_naturel.html

Indexer la monnaie, d’abord sur la valeur-travail (en panachant éventuellement avec d’autres indexations, par exemple sur le prix de certains produits de base), voilà toutefois, bien sûr, quelque chose que les oligarchies financières ne voudront jamais laisser faire.

Forcément, la fin de leur rente de situation…

Mais tout risque bien de devenir possible, en cas d’implosion complète de leur système.

+0

AlerterTant mieux, il est trop rarement cité.

Mais, hum, c’est Gesell (nom germanique dérivé de Geselle qui veut dire compagnon) et non Gessel. 🙂

+1

AlerterIl y a des avantages et des inconvénients à chaque étalon de référence que ce soit l’or ou le dollars

– L’extension de la masse monétaire et donc de la croissance dépend de l’augmentation de la production d’or (totalement décorrélée de l’activité économique)en étalon or.

– Les mécanismes de rééquilibrage automatique déflationniste rendent difficile le pilotage, y compris le micro-pilotage, de l’activité économique par le gouvernement (le phénomène de « stop and go ») en étalon or

– L’étalon dollar rend totalement dépendant de la production de liquidités par les USA (mais on n’a pas trop à s’en faire pour ça) et permet aux USA de s’endetter sans s’inquiéter de leur solvabilité (mais il y a quand même d’autres limites comme on le voit actuellement).

Le vrai problème c’est la non convertibilité de la monnaie chinoise (que ce soit en or ou en dollar)qui élimine tout mécanisme d’autorégulation. Le banquier chinois se tient par la barbichette avec son consommateur US puisque la valeur de ses actifs, placés en dollars dépendent aussi de lui.

Que peut faire la Chine de ses dollars pour en conserver la valeur ? C’est très simple : ils peuvent acheter des actifs américains (entreprises, immobiliers,…). Comme le faisait le Japon dans les années 90. Après le problème est reporté sur la valorisation des actifs et non plus de la monnaie (mais vous savez quoi la plus grosse bulle actuellement est..sur l’actif or !)

+0

AlerterConcernant ma remarque, je précise que je parle des actifs américains basés sur des sous-jacents réels. Tout ce qui constitue le patrimoine des particuliers, des entreprises, des institutions et de l’état US.

J’ai en tête que le patrimoine des seuls ménages US est entre 50.000 et 75.000 milliards de dollars. Donc encore très loin des 15.000 milliards de dollars de dettes (mais le stock de dette atteint néanmoins maintenant 100% du revenu annuel du PIB).

+0

Alerter04 02 1965 : Une conférence importante

Extraits de la réponse donnée à deux questions posées lors de la conférence de presse du Général de Gaulle, au Palais de l’Elysée le 4 Février 1965 :

(….)

« Mais, en outre, le fait que de nombreux Etats acceptent, par principe, des DOLLARS (…) pour compenser, le cas échéant, les déficits que présente, à leur profit, la balance américaine des paiement, amène les ETATS-UNIS à S’ENDETTER GRATUITEMENT vis-à-vis de l’étranger.

(….)

Cette FACILITE UNILATERALE qui est ATTRIBUEE à l’AMERIQUE contribue à faire s’estomper l’idée que le DOLLAR est un signe impartial et international des échanges, alors qu’il est un MOYEN de CREDIT APPROPRIE à un ETAT.

(….)

Il y a en particulier le fait que les ETATS-UNIS, faute d’avoir à régler nécessairement en or, tout au moins totalement, leurs différences négatives de paiements suivant la règle d’autrefois qui contraignait les États à prendre, parfois avec rigueur, les MESURES VOULUES pour remédier à leur DESEQUILIBRE, SUBISSENT, d’ANNEE EN ANNEE, une BALANCE DEFICITAIRE.

(….)

Il apparaît CHEZ EUX une PROPENSION CROISSANTE à INVESTIR à l’ETRANGER.

De là, POUR CERTAINS PAYS, une sorte d’EXPROPRIATION de telles ou telles de LEURS ENTREPRISES.

(….)

Lors même, d’ailleurs, qu’un mouvement aussi général ne se produirait jamais, le fait est qu’il EXISTE un DESEQUILIBRE en quelque sorte FONDAMENTAL. Pour toutes ces raisons, la France préconise que le SYSTEME SOIT CHANGE.

(….)

Nous tenons donc pour nécessaire que les ECHANGES INTERNATIONAUX s’établissent, comme c’était le cas avant les grands malheurs du monde, sur une BASE MONETAIRE INDISCUTABLE et qui NE PORTE LA MARQUE D’AUCUN PAYS EN PARTICULIER.»

(….)

La France, pour sa part, est prête à participer activement à la VASTE REFORME qui s’impose désormais DANS l’INTERET du MONDE ENTIER. »

¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤¤

Réponse complète donnée à deux questions posées lors de la conférence de presse du Général de Gaulle, au Palais de l’Elysée le 4 Février 1965.

Extrait de « Mémoires d’espoir, Le renouveau, L’effort et allocutions et messages » – Charles de Gaulle – Volumes, Plon, 1999, pages 910 à 913

(CONFERENCE VISIBLE EN VERSION INTEGRALE SUR LE SITE DE L’INA, à voir et à revoir…) : à lire ici :

http://www.instantcube.com/discernement/degaulle-or.html

+0