Je partage avec vous aujourd’hui la vision du “GlobalEurope Anticipation Bulletin”, qui est pour moi de loin une des meilleures sources d’information sur la Crise.

Toujours une tonalité très “europtimiste” – je pense pour ma part qu’on va sacrément attendre les avancées sur le projet politique… Mais bon, il est indispensable en ces temps troublés de lire des visions très différentes pour s’aiguiser l’esprit…

Le choc de 2008 a certes été violent, mais la réaction du système, des pays et des banques centrales, par leurs plans de sauvetage d’une ampleur sans précédent, a réussi à en camoufler les pires conséquences : déclassement de l’Occident en général et des États-Unis en particulier, assainissement forcé de l’économie, lourde chute d’un niveau de vie artificiel, chômage de masse, amorce de mouvements sociaux… ont pu être en partie négligés au profit d’espoirs de reprise entretenus par les politiques irresponsables de déversement de liquidités sur les systèmes bancaires et boursiers. Malheureusement, pendant que la planète se dopait, les problèmes globaux n’étaient pas abordés… cinq ans de perdus : la solidité de l’édifice est encore plus faible qu’avant la crise ; la « solution » US orchestrée par la Fed, que tout le monde a laissé faire pour prendre le temps de panser ses propres plaies, a consisté à éteindre avec de l’essence l’incendie qu’ils avaient eux-mêmes allumé. Rien d’étonnant alors que ce soit encore eux, pilier du monde-d’avant refusant de rentrer dans le rang, avec leurs fidèles flotteurs japonais et britannique, qui enflamment à nouveau la situation mondiale. Et cette fois, il ne faudra pas compter sur les pays en faillite pour sauver la situation : ils sont à genoux suite au premier choc de 2008. C’est donc pratiquement une seconde crise mondiale qui s’annonce, provoquée une nouvelle fois par les États-Unis. Cette période de cinq ans n’aura finalement consisté qu’à reculer pour sauter de beaucoup plus haut, ce que nous avions nommé « la crise au carré ».

Une situation désormais hors de contrôle

Les illusions qui aveuglaient encore les derniers optimistes sont en train de se dissiper. Nous avons déjà dressé le sombre bilan de l’économie mondiale dans les GEAB précédents. La situation a encore empiré depuis. L’économie chinoise confirme son ralentissement (1) ainsi que l’Australie (2), les monnaies des pays émergents dévissent (3), les taux des obligations remontent, les salaires britanniques continuent de baisser (4), des émeutes touchent la Turquie et même la tranquille Suède (5), la zone euro est toujours en récession (6), les nouvelles qui parviennent à filtrer depuis les États-Unis ne sont pas plus réjouissantes (7)…

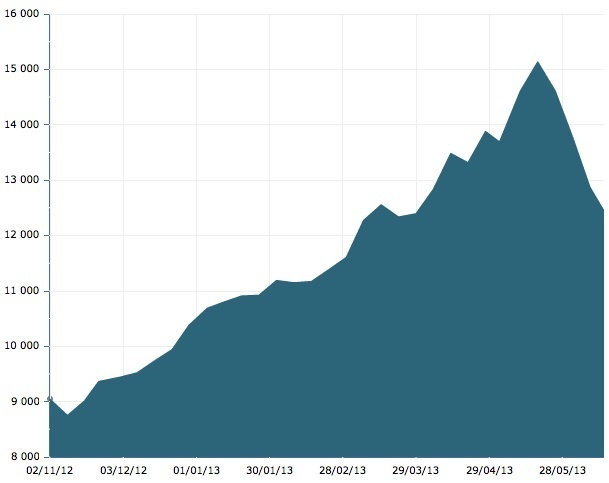

La fébrilité est maintenant clairement palpable sur tous les marchés financiers où la question n’est plus de savoir quel va être le prochain record mais de réussir à se dégager assez tôt avant la débandade. Le Nikkei a baissé de plus de 20% en trois semaines et a connu sur cette période 3 séances de pertes supérieures à 5%. La contagion atteint donc désormais les indicateurs « standard » comme les bourses, les taux d’intérêt, le taux de change des monnaies… derniers bastions encore contrôlés par les banques centrales, et donc jusqu’à présent totalement faussés, comme notre équipe l’a expliqué à maintes reprises.

Évolution du cours de l’indice Nikkei 225, 02/11/2012-13/06/2013. La hausse vertigineuse est due au plan de la BoJ, la chute vertigineuse aux incertitudes actuelles. Source : Les Échos.

Au Japon, cette situation est la conséquence du programme, délirant par son ampleur, d’assouplissement quantitatif entrepris par la banque centrale. La baisse du yen a provoqué une forte inflation sur les produits importés (notamment le pétrole). Les énormes mouvements de la bourse et de la monnaie japonaises déstabilisent toute la finance mondiale. Mais la mise en place du programme de la Banque du Japon est si récente que ses conséquences sont encore bien moins marquées que celles du quantitative easing de la Fed. C’est principalement lui qui est responsable de toutes les bulles actuelles : immobilier aux États-Unis (8), records des bourses, bulle et déstabilisation des émergents (9), etc. C’est aussi grâce à lui, ou plutôt à cause de lui, que l’économie virtuelle est repartie de plus belle et que l’apurement nécessaire n’a pas eu lieu. Les mêmes méthodes produisant les mêmes effets (10), une virtualisation accrue de l’économie nous amène à une seconde crise en 5 ans, dont les États-Unis sont donc à nouveau responsables. Les banques centrales ne pouvaient tenir indéfiniment l’économie mondiale, elles en perdent actuellement le contrôle.

Une seconde crise US

Si les mois d’avril-mai, à grand renfort de matraquage médiatique, ont semblé donner raison à la méthode US-UK-Japon d’assouplissement monétaire (un bel euphémisme) contre la méthode eurolandaise d’austérité raisonnée, depuis quelques semaines les chantres du tout-finance ont un peu plus de difficulté à clamer victoire. Le FMI, terrifié par les répercussions mondiales du ralentissement économique européen, ne sait plus quoi inventer pour obliger les Européens à continuer à dépenser et à refaire exploser les déficits : même à vide, la boutique-Monde doit continuer de donner l’impression de tourner et l’Europe ne joue pas le jeu.

Mais les effets toxiques des opérations des banques centrales au Japon, aux États-Unis et au Royaume-Uni démolissent désormais l’argumentation (ou plutôt la propagande) vantant le succès de l’ « autre méthode », supposée permettre la reprise japonaise, américaine et britannique (cette dernière n’a d’ailleurs même jamais pu être évoquée).

La seconde crise en développement actuellement aurait pu être évitée si le monde avait acté le fait que les États-Unis, structurellement incapables de se réformer eux-mêmes, ne pouvaient mettre en place d’autres méthodes que celles qui avaient conduit à la crise de 2008. Comme les banques « too big to fail» irresponsables, les pays « systémiques » irresponsables auraient dû être mis sous tutelle dès 2009, comme suggéré dès le GEAB n°28 (octobre 2008). Malheureusement, les institutions de la gouvernance mondiale se sont révélées complètement inopérantes et impuissantes dans la gestion de la crise. Seules les logiques régionales ont pu se mettre en place ; les enceintes internationales ne produisant rien, chacun s’est mis à régler ses problèmes dans son coin.

L’autre réforme primordiale préconisée (11) dès 2009 par l’équipe de LEAP/E2020 portait sur la remise à plat complète du système monétaire international. En 40 ans de déséquilibres commerciaux américains et de variations brutales de son cours, le dollar comme pilier du système monétaire international a été la courroie de transmission de tous les rhumes des États-Unis au reste du monde, et ce pilier déstabilisant est maintenant le cœur du problème mondial car les États-Unis ne souffrent plus d’un rhume mais de la peste bubonique. Faute d’avoir réformé le système monétaire international en 2009, une seconde crise arrive. Avec celle-ci s’ouvre une nouvelle fenêtre d’opportunité pour la réforme du système monétaire international au G20 de septembre (12) et on en vient presque à espérer que le choc intervienne d’ici-là pour forcer un accord à ce sujet, sinon le sommet risque d’arriver trop tôt pour emporter l’adhésion de tous.

———-

Notes :

(1) Source : The New York Times, 08/06/2013.

(2) Source : The Sydney Morning Herald, 05/06/2013. Lire aussi Mish’s Global Economic, 10/06/2013.

(3) Source : CNBC, 12/06/2013.

(4) Source : The Guardian, 12/06/2013.

(5) Lire Sweden’s riots, a blazing surprise, The Economist, 01/06/2013.

(6) Source : BBC News, 06/06/2013.

(7) Lire Economic dominos falling one by one, MarketWatch, 12/06/2013.

(8) Une bulle dans les conditions économiques actuelles ; en temps normal ce serait considéré comme un frémissement. Lire par exemple Market Oracle, 10/06/2013.

(9) Sur les conséquences des QE mondiaux en Inde : Reuters, 13/06/2013.

(10) Le retour des produits financiers à l’origine de la crise de 2008 n’est pas anodin. Source : Le Monde, 11/06/2013.

(11) Cf. GEAB n°29, novembre 2008.

(12) Source : Ria Novosti, 14/06/2013.

Source : leap2020.eu

Abonnement : pour ceux qui en ont les moyens, en particulier en entreprise, je ne peux que vous recommander l’abonnement à cette excellente revue de prospective sur la Crise, qui avait annoncé dès 2006 la crise actuelle.

Je rappelle que LEAP ne reçoit aucune subvention ni publique, ni privée, ni européenne, ni nationale et que ses ressources proviennent uniquement des abonnements au GEAB.

Nous vous proposons cet article afin d'élargir votre champ de réflexion. Cela ne signifie pas forcément que nous approuvions la vision développée ici. Dans tous les cas, notre responsabilité s'arrête aux propos que nous reportons ici. [Lire plus]Nous ne sommes nullement engagés par les propos que l'auteur aurait pu tenir par ailleurs - et encore moins par ceux qu'il pourrait tenir dans le futur. Merci cependant de nous signaler par le formulaire de contact toute information concernant l'auteur qui pourrait nuire à sa réputation.

33 réactions et commentaires

L’épuration, la remise à plat, c’est facile à dire. Il est de bon ton de critiquer la FED, n’empêche que leur politique évite la catastrophe, pour le moment. De plus, la baisse du Dollar facilite l’exportation depuis USA vers le reste du monde. Ce qui manque à la reprise économique, c’est un accroissement de la dépense publique.

Le capitalisme ne peut plus fonctionner sans fard, il ne faut pas dire tout ce qu’on fait, mais de manière « honteuse », en soutenant les services publics, etc, en construisant une réalité sans rapport avec les chiffres, on peut continuer encore quelques temps.

L’argent qui se reporte sur les bourses n’est que le fait de la baisse de rentabilité des bons d’Etats, donc il ne s’agit même pas de bulles, et le phénomène devrait se stopper. Nous entrons dans la sphère marxiste de l’impossibilité de faire des profits, d’où l’absence de bulles véritables. Reste les matières premières mais là encore, une spéculation devrait s’appuyer sur des perspectives de croissance, qui font défaut.

Les méthodes radicales style épuration, c’est Staline. Le goulag n’est pas loin. Les QE permettent une sorte de statu quo, de gagner du temps.

En période d’endettement généralisé, c’est ce que signifie la crise de la dette, l’inflation n’est qu’une maladie honteuse dont on n’a pas les moyens. On souhaiterait avoir pêché, on se vante de l’illusion.

+0

Alerter@Lisztfr

Vous avez une façon très amusante d’interpréter les faits pour qu’ils collent à une idéologie; visiblement keynésienne, de relance par la dépense publique (qui n’est valable que dans une période longue de croissance, cad lorsque parier sur un avenir plus clément est réaliste).

Pour moi ce n’est absolument pas convaincant ici.

La restructuration des dettes ce n’est pas une « épuration » à la Staline, c’est une renégociation d’un contrat entre emprunteurs et créancier; avec des deux côtés la volonté de perdre le moins possible.

Mais peut-être n’avez vous pas assimilez que le monde est bel et bien en faillite. C’est un peu comme refuser à Detroit d’entrer en faillite pour raison idéologique, y’a un moment où on renvoie les idéologue dans leur bouquin et où ont demande aux hommes de terrain de faire le sale boulot.

A la limite, une politique de relance par la dépense public pourrait encore s’appliquer, mais seulement et uniquement après une énorme purge, soit après que la bulle financière que vous refusez obstinément de voir se soit dégonflée.

Je vous invite à vous renseigner sur la réalité historique des « défauts », sur ce site même. Olivier a fait un énorme travail pour montrer ce qu’il en est vraiment.

Idem pour ce qui est de la déconnexion de la bulle financière.

+0

AlerterUn moyen autre que l’inflation pour repomper le liquide injecté, c’est le bail in ou la taxe.

Pour ceux qui ont de l’épargne mais aussi un crédit immobilier, faites un remboursement anticipé du

crédit avec l’épargne pour ne pas voir l’épargne subir une évaporation :

L’activité bancaire est désormais au risque des déposants, et non plus des investisseurs : c’est la négation de la supposée éthique de responsabilité du capitalisme des origines et l’illustration

du mépris de la ploutocratie pour le peuple.

Car le renflouement bancaire à l’européenne aujourd’hui est fondé sur la double peine pour le

citoyen : une pénalité pour le citoyen-déposant pour la partie interne du renflouement, plus une pénalité pour le citoyen-contribuable pour la partie fonds de solidarité européens mobilisés en appui du renflouement.

http://www.ieim.uqam.ca/IMG/pdf/la_crisse_24.pdf

+0

Alerteroui,

d’autant que si l’on compare le taux réel de l’intérêt (et non le TAEG) d’un emprunt et la rentabilité d’un placement, il n’y a pas photo. Pourquoi avoir un emprunt qui coute un bras lorsque l’on a une épargne qui ne rapporte rien…..

Le TAEG est un taux qui n’a rien à voir avec le taux réel, il ne fait que brouiller ou masquer la réalité pour l’emprunteur. C’est réussi puisque de nombreux emprunteurs utilisent le TAEG pour dire qu’ils ont emprunté à X %. La valeur d’un intérêt doit se calculer sur la somme empruntée et extrapolée dans le temps.

+0

AlerterA propos de l’Union Européenne, ce GEAB est d’une grande discrétion !

Comme d’habitude, le GEAB ne parle pas du naufrage de l’Union Européenne !

En revanche, ça fait quatre ans que le GEAB nous dit que l’Union Européenne va de mieux en mieux, que la crise est derrière nous, que les Etats-Unis vont s’effondrer, etc, etc.

Mais dans le monde réel, ça ne va pas de mieux en mieux en Europe.

Dans le monde réel, la crise n’est pas derrière nous en Europe.

Je rappelle que tous les traités européens (soutenus par l’équipe du GEAB) exigeaient que la dette publique soit de 60 % du PIB maximum.

1- Médaille d’or : Grèce. Dette publique de 305,291 milliards d’euros, soit 160,5 % du PIB.

2- Médaille d’argent : Italie. Dette publique de 2034,763 milliards d’euros, soit 130,3 % du PIB.

3- Médaille de bronze : Portugal. Dette publique de 208,284 milliards d’euros, soit 127,2 % du PIB.

4- Irlande : dette publique de 204,054 milliards d’euros, soit 125,1 % du PIB.

5- Belgique : dette publique de 394,220 milliards d’euros, soit 104,5 % du PIB.

6- France : dette publique de 1870,294 milliards d’euros, soit 91,9 % du PIB.

7- Espagne : dette publique de 922,828 milliards d’euros, soit 88,2 % du PIB.

8- Royaume-Uni : dette publique de 1385,701 milliards de livres sterling, soit 88,2 % du PIB.

9- Chypre : dette publique de 15,342 milliards d’euros, soit 86,9 % du PIB.

http://epp.eurostat.ec.europa.eu/cache/ITY_PUBLIC/2-22072013-AP/FR/2-22072013-AP-FR.PDF

Mais ce genre de chiffres, le GEAB n’en parle pas !

Pourquoi le GEAB ne parle pas de tous ces chiffres à ces lecteurs ?

Grèce : 27,6 % de chômage.

Espagne : 26,3 % de chômage.

Portugal : 17,4 %.

Chypre : 17,3 %.

Croatie : 16,5 %.

Slovaquie : 14,5 %.

Irlande : 13,5 %.

Bulgarie : 12,6 %.

Italie : 12,1 %.

Quant au chômage des jeunes de moins de 25 ans, il est encore plus catastrophique.

Les chiffres du chômage des jeunes de moins de 25 ans est disponible sur le site d’Eurostat.

Alors pourquoi l’équipe du GEAB ne parle-t-elle pas de tous ces chiffres ?

Parce qu’elle ne les connaît pas ?

Ou alors parce que le monde réel ne correspond pas à ses rêves ?

Quand le monde réel ne correspond pas aux rêves du GEAB, le GEAB ne parle pas du monde réel.

+0

AlerterC’est normal le LEAP n’est qu’un club de bisounours européiste à fond la caisse!

+0

AlerterToujours aussi pompeux et prétentieux, le GEAB. Si je me souviens bien, il nous annonçait en février ou mars dernier un écroulement, ou au moins un gros coup de mou, de la monnaie américaine pour le mois de juin (quelle précision !). On n’a rien vu, mais qu’à cela ne tienne : il continue de prophétiser à tour de bras, pour le simple plaisir de cueillir quelques « succès » statistiquement inévitables.

+0

AlerterUne pendule arrêtée donne l’heure exacte 2 fois par jour.

+0

Alerterje pense aussi que c’est stupide de faire des prédictions aussi précises, les humains qui tiennent les cordons des banques centrales n’ont pas forcément un comportement rationnel, GEAB semble l’oublier.

Par contre c’est une erreur de sous-entendre que ça invalide l’ensemble du discours.

Mise à par la date de prédiction, les autres mécanismes décrits ici ne sont pas complétement à côté de la plaque, bien au contraire.

+0

AlerterBonjour!

« Nous entrons dans la sphère marxiste de l’impossibilité de faire des profits, d’où l’absence de bulles véritables. Reste les matières premières mais là encore, une spéculation devrait s’appuyer sur des perspectives de croissance, qui font défaut.

Les méthodes radicales style épuration, c’est Staline. Le goulag n’est pas loin. »

Merci pour votre commentaire. A mon avis, il faut faire attention aux mots utilisés. Par exemple, goulag est l’acronyme de « direction principale des camps ». Je ne crois pas qu’une réforme du système monétaire international nous amènerait vers l’avènement d’un système centralisé de camps d’internement ou de travail… Vous pouvez dire que c’est une lecture beaucoup trop littérale de ma part, ce que j’admets volontiers, mais je trouverais utile de garder le sens de la mesure dans les commentaires, car le point Godwin n’est pas loin.

+0

AlerterJ’adopte le style Gattaz & UMP : La sainte horreur de tout ce qui relève de l’Etat, la crainte des jacobins.

La FED mène une politique keynésienne minimale se limitant à l’enjolivement des comptes publics, dont l’incidence sur l’économie réelle n’est qu’indirecte. C’est un émollient.

+0

Alerter« dont l’incidence sur l’économie réelle n’est qu’indirecte »

c’est un peu comme remplir d’air une montgolfière, avant qu’elle n’éclate, elle continue à monter.

+0

AlerterPris d’un vertige ce matin : l’image des banques centrales occidentales continuant à déverser des liquidités dans les banques se superpose à celle de TEPCO continuant a déverser de l’eau dans les réacteurs en folie de Fukushima.

Dans les deux cas l’irréversible s’est déjà produit et l’on se contente de transformer l’épisode suraiguë en un lent empoisonnement généralisé.

+0

AlerterPas mal du tout comme comparaison je trouve !!!

+0

Alerterje suis abonné au GEAB depuis un bon moment…et je ne pense pas renouveler mon abonnement!

N’en déplaise à Olivier qui les qualifie de « l’une des meilleures sources d’information sur la crise »… ils se plantent régulièrement sur un certain nombre de points tout en continuant à asséner des certitudes sur un ton prophétique, et pire, sur certains sujets que je connais bien je me rends compte qu’ils sont bien légers….bref ils me fatiguent!!

+0

AlerterUn bon moyen de finaliser une alliance transatlantique sur le plan géopolitique consiste à détruire la valeur des deux monnaies que sont l’euro et le dollar…..La monnaie est tellement au centre de nos sociétés qu’une monnaie forte et stable est indéboulonnable. Par contre, il est facile d’imposer un nouvel étalon des échanges (et pire, une monnaie uniquement électronique afin de tout contrôler) si conjoncturellement aucune monnaie ne remplit sa fonction.

Elle n’est pas belle la vie ! Comme ils disent : j’aime qu’un plan se déroule sans accroc…..

+0

AlerterA mon sens, je ne crois aps que la création monétaire soit la cause du problème. Au contraire, ce serait peut être une solution. Le problème, c’est surtout ce que l’on en fait.

Distribuer des milliard d’euro ou de dollar aux banques c’est une connerie. Donner plus de cocaïne à un drogué en espérant le guérir c’est complètement con. A la limite ce qui aurait pu sauver l’économie par la création monétaire s’aurait été de faite un QE.. pour les gens. C’est à dire distribuer de la monnaie directement aux citoyens des pays.

Les banquiers n’ont aucun intérêt à irriguer l’économie des dollars fraîchement imprimé, il y a tellement plus à se faire en gardant l’argent pour soit et en jouant au casino avec.

Je trouve l’analyse du GEAB fausse sur le problème des QE. Ce n’est pas le QE le soucis, c’est le destinataire de ces QE.

+0

AlerterExact, le QE pour les gens aurait été la solution selon l’esprit de Keynes… Keynes apocryphe of course.

+0

Alertersauf que si les salaires ne suivent pas, alors votre QE n’aura servi qu’à augmenter les prix à posteriori !

Voyons, la hausse de la demande se repercute sur les prix…

Vive la concentration des richesse….

+0

AlerterArroser avec des billets la population c’est Friedman, pas Keynes. Keynes propose plutôt des investissements de l’état censés générer une richesse. Par exemple, isoler des bâtiments pour réduire les factures énergétiques futures et les importations d’énergie, ce que ne savent pas faire les banques actuelles et dont ne veulent ni les libéraux, ni les ordo-libéraux, opposés à toute intervention de ce genre.

+0

Alerter« austérité raisonnée eurolandaise », faut le dire vite ! En France certes, mais allez dire aux espagnols, portugais que l’austérité est raisonnée. Un peu ridicule ce GEAB, je ne comprends toujours pas pourquoi Olivier (que j’ai aperçu à l’université du Medef, intervenait-il dans une table-ronde ?) continue à la diffuser.

+0

Alerteroui j’ai trouvé aussi ce qualificatif, désobligeant, pour ces populations en grande souffrance. Le confort du siege ou ils sont assis leur voile les yeux, je dirais.

Tiens, et cela donne quoi olivier au medef ?

+0

Alerterconfondre « raisonné et raisonnable » est-il volontaire de votre part ? Là est toute la question……

La cerise sur le gâteau : en France certes

+0

Alertereffectivement, il est raisonné et déraisonnable. Construit rationellement sur une folie. remarque pertinente.

+0

AlerterLe GEAB a un phrasé très incantatoire… Ils promettent l’effondrement final à chaque numéro mais… rien n’y fait … le système est encore debout, certes dans un état de mort cérébrale… mais le bonhomme est toujours là, sous perfusion (des banques centrales et de la FED en particulier).

On se tâte pour enlever la sonde… mais en réalité le personnel médical ne sait pas affronter la mort. La mort lui fait peur. Toute la famille du bonhomme serait vraiment pourtant bien soulagée si on débranchait tout… Mais c’est sans compter la direction de la clinique qui veut maintenir le lit occupé. C’est pas facile tout ça !!…

Et maintenant vlà qu’on se plaint des odeurs… toute la clinique est sans dessus dessous à cause du monsieur du premier. Au départ ça sentait juste au premier… mais maintenant ça sent aussi au second. Le jour où ça remontera tout au en haut, dans le bureau du patron de la clinique… quand il ne restera plus personne dans le bâtiment… peut être ce jour là alors… il se passera quelque chose.

+0

Alerterhttp://fr.wikipedia.org/wiki/Hyperinflation_de_la_R%C3%A9publique_de_Weimar

Au sujet de l’inflation, l’exemple de la république de Weimar :

« Contrairement à une idée répandue cette hyperinflation n’est due ni à des hausses inconsidérées de salaires ni au fonctionnement de la planche à billets. »

a) Donc la planche a billet ne suffit pas à générer de l’inflation.

« L’hyperinflation allemande résulte d’un ensemble de facteurs consécutifs à la guerre : besoins de reconstruction, nécessité d’importations non couvertes par les exportations, renchérissement des importations suite à la perte de valeur du mark et indexation des salaires sur les prix. »

Toutes les conditions qui ne sont pas réunies actuellement : Les monnaies sont fortes, il n’y a pas de hausse sur les matières premières, et les salaires ne sont pas indexés sur les prix, en outre la production se fait en Chine donc il n’y a plus d’inflation de second tour du genre augmentation des salaires / hausse des prix. Le coût du travail représente entre 40% et 60% du coût du produit…

Il faut admettre qu’on ignore ce qui va se passer (c’est mon cas), y compris dans la longue durée.

Les 85M de rachats mensuels, par rapport aux 14 000M de dettes US, c’est 0,6%.

+0

AlerterOn sait depuis Friedman que l’inflation est toujours et partout un phénomène monétaire.

+0

AlerterY a pas eu de planche à billets, vraiment ?

http://en.wikipedia.org/wiki/Hyperinflation_in_the_Weimar_Republic

Because war reparations were required to be repaid in hard currency and not the rapidly depreciating Papiermark, one strategy Germany employed was the mass printing of bank notes to buy foreign currency which was in turn used to pay reparations. This greatly exacerbated the inflation rates of the paper mark.

Inflation was exacerbated when workers in the Ruhr went on a general strike, and the German government printed more money in order to continue paying them for « passively resisting. »

This caused German prices of goods to rise rapidly which increased the cost of operating the German government which could not be financed by raising taxes. The resulting budget deficit increased rapidly and was financed by the central bank creating more money.

+0

Alerter0.6% par mois c’est pas rien…Plus de 7% annuels.

Et pour finalement aucun resultat tangible..

Certains crient victoire pour un simple +0.1% annuel

+0

AlerterOui à toll,

C’est pourquoi Keynes n’a rien à voir avec les keynésiens qui sont des usurpateurs.

Vous parlez d’une forme de relance par le patrimoine futur (une forme de redistribution de la richesse temporelle et accessoirement un soutien à l’emploi vecteur de revenus) à condition que ce financement s’effectue par la création de monnaies sans contrepartie (aucune inscription comptable représentant une dette). Il existe plusieurs formes de relance par le patrimoine. La liquidité permet cette action mais une simple écriture comptable pourrait également faire l’affaire (une ligne de crédit). La monnaie fonctionnelle permet avant tout le financement de l’économie en qualité d’intermédiaire des échanges. Nous pouvons lui associer d’autres fonctionnalités mais elles ne sont pas l’objet de la problématique présente. Le secteur privé verrai son gâteau se réduire (le bénéfice escompté sur le marché) et dénoncerai les taxes prochaines liées aux futurs coûts de fonctionnement ainsi que la prévision d’une hausse des prix à posteriori sans voir les réels bénéfices…Bref, de vraies petites discussions de comptoir ! On peut en effet financer un investissement public autrement que par l’impôt.

Mais peut-on accepter que les prix augmentent si les richesses sont redistribuées vers la base avec une injection ? Le vrai secteur privé, pas celui des ententes (oligopoles), trouverait également un soutien sur les marchés grâce à la demande (générer par les revenus supplémentaires et consécutive des investissements). Mais nos pilotes préfèrent l’affrontement social et par conséquent cautionner le chômage (armée de réserve industrielle) puisqu’il permet de maintenir les salaires à un niveau bas au nom de la concurrence géographique et sociale. Ce serait du dumping social au détriment des riches et du dumping monétaire au détriment des autres pays vous répondront les pilotes (créer de l’argent pour les pauvres dissidents sans contrepartie puisque de la future richesse partagée). Quelle hérésie, les pauvres risquent d’y prendre goût. Les QE sans contrepartie ne sont pas pour tout le monde. On fait appel à la terreur des taux de change lorsque cela arrange. Les dissidents en perte de solvabilité n’ont qu’à bien se tenir dans un monde ou les pays ne sont que des hôtels pour riches (ou des chambres d’hôte). La solvabilité est une condition de la demande dans le cadre d’une économie d’endettement (la contre partie monétaire est aujourd’hui la reconnaissance de dette mais à qui ?). Et les lobbies s’occupent de la trajectoire en proposant le paradis assuré à nos chers représentants.

Un support monétaire (compte bancaire par exemple) devient une monnaie ou une marchandise lorsqu’il est nominal (c’est-à-dire libellé en devise) et non pas parce qu’il est liquide. Ainsi, une écriture comptable n’a pas de valeur si elle n’a pas un étalon monétaire. La temporalité ne fait que modifier cette appréhension de la valeur. L’étalon monétaire (ex : dollar, euro,..) n’est qu’un support des réalités marchandes, tout comme les réalités marchandes ne sont qu’un support de l’étalon monétaire. C’est l’interdépendance entre la sphère réelle et la sphère monétaire. Ce que l’équation de Fisher n’intègre pas en terme d’interprétations. Au niveau fonctionnel, ce qui est marchand est monnayable contrairement au niveau institutionnel. La création de richesse est une monnaie puisqu’elle est échangeable dans le temps……Le coût des externalités négatives est aujourd’hui supporté par les peuples sous couvert de progrès alors qu’il fait la richesse et le statut de quelques uns en toute inconscience. En effet, l’argent rend fou au péril de l’humanité ! On veut nous faire croire à la crise de liquidités en 1930….

Alors les monnaies sont un étalon des échanges ou les échanges sont un étalon des monnaies ?

L’illusion est ce qui nous sépare de la réalité. Choisissez la simplicité…..

Merci à Mr Berruyer.

Ps : je ne suis pas contre des critiques, bien au contraire.

+0

AlerterParlons simplement :

L’échange et l’usage sont indissociables. Le rôle ou la fonction de la valeur contribue à faire une distinction. On parle de valeur d’usage et de valeur d »échange afin de faire cette distinction. La communication est un échange. L’usage de l’information permet de structurer nos sociétés de façon hiérarchique. La détermination du type de société dépend donc probablement de la notion de valeur. Est-ce le modèle le plus efficient ?

+0

AlerterSi j’ai bien compris, La Chine achète (planche à billet Yuan) de la dette USA (planche à billet dollar) ce qui leur permet de faire baisser le cours du Yuan (et de s’assurer la vente de leurs produits) et d’acheter des énergies fossiles, et les producteurs de ces énergies fossiles achètent majortiarement USA avec leurs $$$ (créés de toute pièce) … tant que ce genre de mécanisme fonctionnera, le $$$ tiendra, c’est trop pratique, non ?

+0

AlerterJe suis leap depuis 2 ans et c est toujours pareil ,c est la cata pour les 6 mois à venir.

De plus ,trop pro europeen alors que la situation ne s arrange pas.

Nouveau plan pour la grèce,l italie dans la tourmente etc.

Leur anticipation ,se font sur des revues de presse ,ou zero hedge pas vraiment fiable et à la portée de n importe quel citoyen intérréssé par la crise

+0

AlerterLes commentaires sont fermés.