Très long billet aujourd’hui – la situation l’exige.

Je vous propose donc de revenir dans le détail sur la perte du Triple A de notre pays, pour en comprendre les raisons et essayer d’en discerner les conséquences. Cet article repart des bases de manière (que j’espère) didactique.

I. L’endettement public

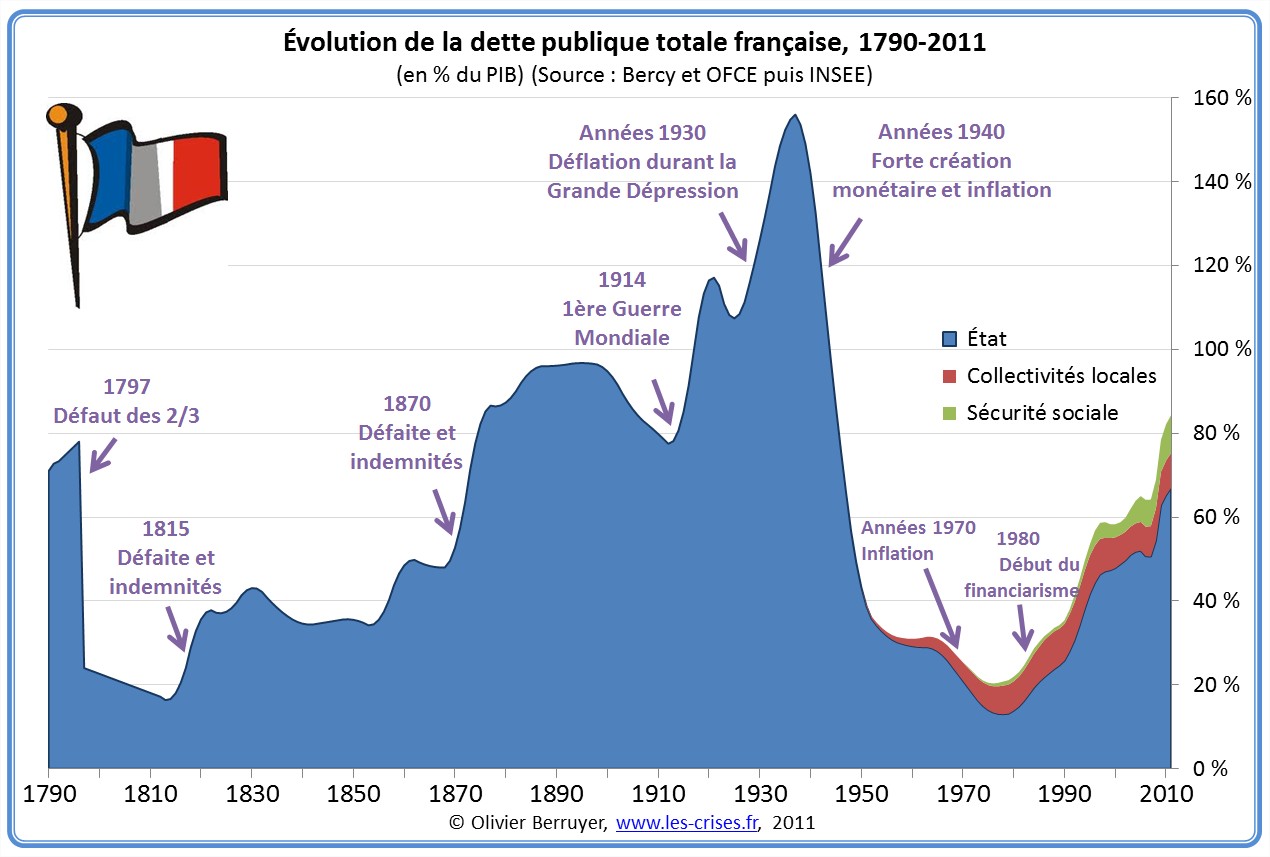

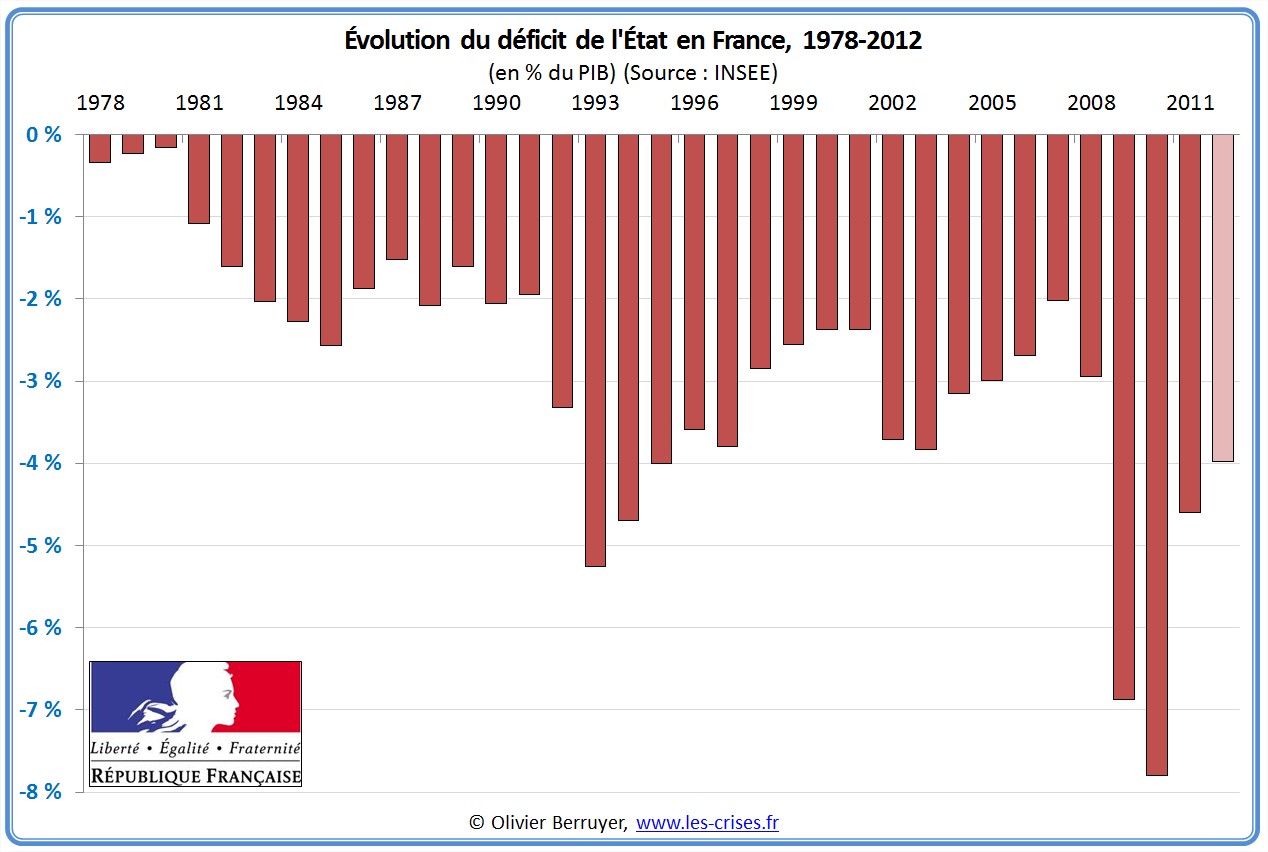

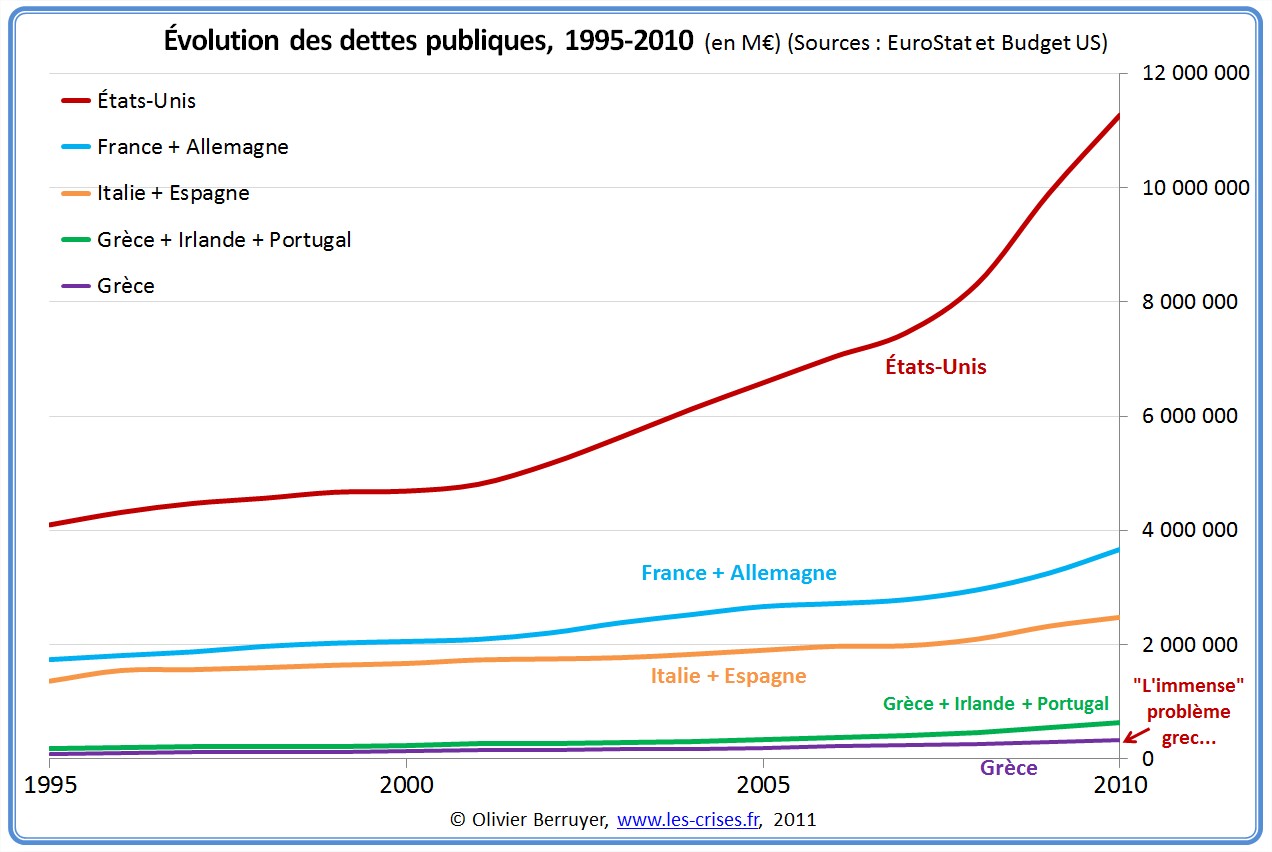

Depuis les années 1975, les États occidentaux ont plongé dans les déficits, sans jamais en sortir. Plutôt que de lever les impôts correspondant à leurs dépenses, ils ont systématiquement dépensé plus que leurs recettes – et ont emprunté la différence sur les marchés financiers, c’est à dire in fine aux épargnants privés comme vous ou moi.

Pour cela, les États émettent des Obligations (les fameux Bons du Trésor), évidemment rémunérées par un taux d’intérêt. Ce taux d’intérêt est fixé suivant l’offre et la demande par « les marchés », donc par les prêteurs – ce qui est normal. Il varie évidemment en fonction de la durée du prêt, et des anticipations des prêteurs sur de nombreux paramètres comme l’inflation, la croissance ou, bien évidemment, la solvabilité de l’État – le but étant d’être remboursé, l’État en question vous en donnant sa parole. Ainsi, vous ne prêterez pas votre argent à 5 ans au même taux à la France, à la Russie et au Tchad…

Tout ceci dépend donc de la vision des marchés obligataires sur le devenir des finances publiques et l’estimation de la capacité de l’État à rembourser.

II. Le scandale de l’endettement public

Le principal problème de l’endettement public, à mon sens, est son caractère scandaleux : au lieu de prendre sous forme d’impôt une partie de l’épargne des plus aisés, l’État génère du déficit et est obligé de leur emprunter ces mêmes sommes moyennant le paiement d’intérêts et promesse de remboursement (au lieu de prendre simplement ces sommes). Les plus aisés se font donc rémunérer leur épargne « sans risque » par l’État, au lieu de payer des impôts…

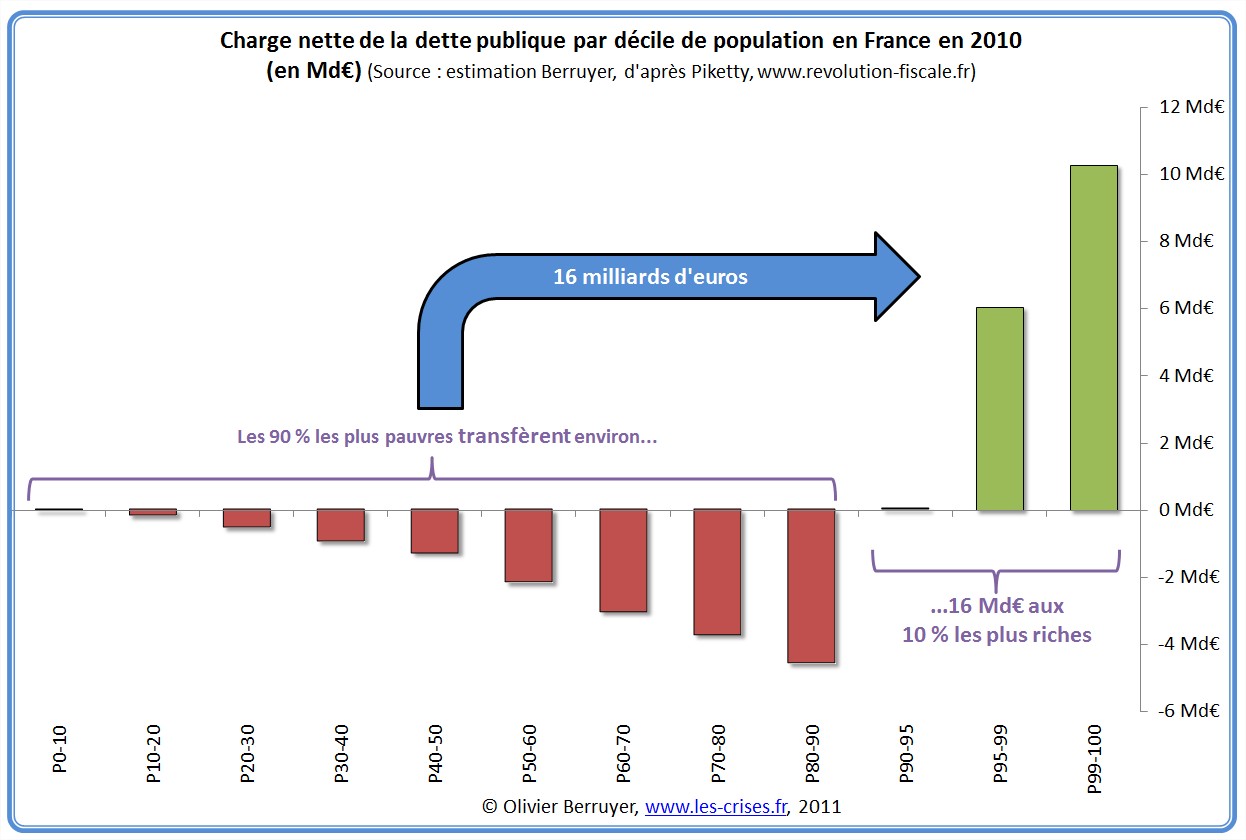

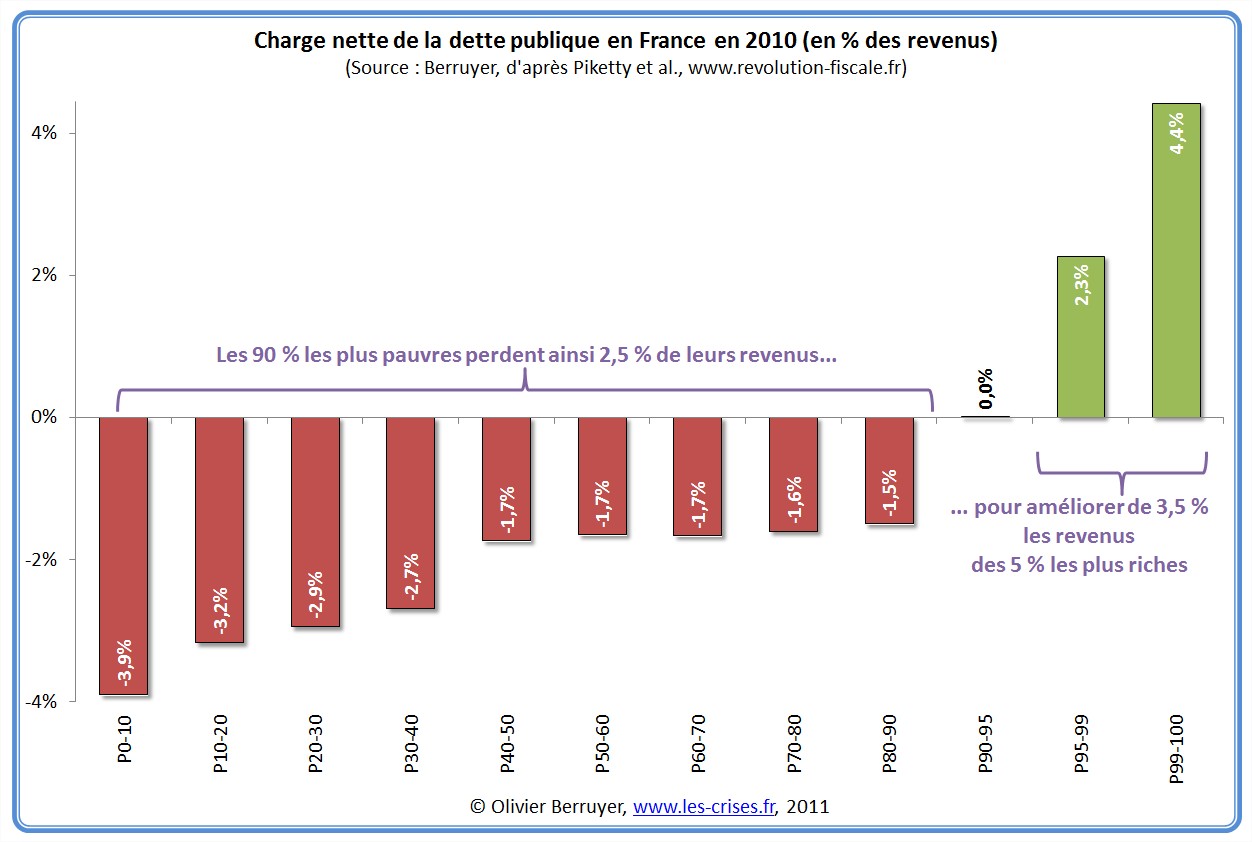

Environ 70 % des créances sur les dettes publiques sont possédées par les 10 % les plus riches de la population, qui touchent donc 70 % des intérêts. Rappelons le budget 2011 de la France : en gros 200 Md€ de recettes, 290 Md€ de dépenses dont près de 60 Md€ d’intérêts. On comprend donc, l’impôt étant assez peu redistributif (nettement moins que l’écart de patrimoine), que le système de la dette publique enrichit les plus riches au détriment des plus pauvres, qui payent des impôts sans avoir de patrimoine financier rémunéré. J’estime ce transfert ainsi :

Ainsi, les intérêts pompent de 2 à 4 % des revenus des 90 % les plus pauvres de la population, pour enrichir les 5 % les plus riches à hauteur de 4 % de leur revenu.

La dette publique, c’est ainsi un impôt à l’envers : le contribuable (donc tous les Français) rémunère grassement l’épargne garantie sans risque des plus aisés de la population !

Pour ceux qui douteraient du caractère anti-social du processus, je rappelle cette citation :

« La dette publique, en d’autres termes l’aliénation de l’État, qu’il soit despotique, constitutionnel ou républicain, marque de son empreinte l’ère capitaliste. La seule partie de la soi-disant richesse nationale qui entre réellement dans la possession collective des peuples modernes, c’est leur dette publique. […]. Le crédit public, voilà le credo du capital. » [Karl Marx, Le capital, Livre 1, Huitième section]

Je ne développe pas plus, nous y reviendrons bientôt – vous pouvez vous référer à mon article Le Malheur est dans le prêt en attendant.

III. Le danger de l’endettement public

Le danger de l’endettement public est qu’il finit à peu près toujours mal.

Il suffit de réfléchir simplement :

- si un État s’endette aujourd’hui, c’est qu’il ne VEUT pas lever des impôts aujourd’hui ;

- or, comptablement, 1 euro de dette aujourd’hui, c’est forcément 1 euro d’impôt demain (et même un peu plus en raison des intérêts) ;

- et donc pourquoi voudriez-vous que le même État VEUILLE (et PUISSE) lever cet impôt demain ?

Je vous arrête tout de suite si vous comptez sortir la faribole du « oui, mais cet euro d’impôt va servir à investir, et cet investissement va rapporter de l’argent demain, et cet argent « nouveau » permettra de rembourser, etc« .

Cet argument néo-conservateur est répété à l’envie, mais il est faux à de nombreux égards :

- la dette ne correspond pas forcément à des investissements productifs : il sert souvent à des investissements non productifs (dois-je parler de ronds-points, de 2 x 3 voies en Corrèze, d’aéroports inutiles, …) ;

- seul 4 % du budget de l’État correspond à des investissements, le reste est surtout constitué de salaires (vous lisez bien, cela fait 12 Md€ d’investissements pour près de 290 Md€ de dépenses – et 90 Md€ de déficit !) et autres TVA à 7 % dans la restauration ;

- mais pour un État, il est très spécieux de différencier investissement et fonctionnement : le rond-point c’est de l’investissement, le salaire d’un chercheur du fonctionnement, mais quel le vrai investissement de la Nation entre les deux ?

Bref, tout ceci est un beau micmac impossible à démêler…

Mais revenons-en aux faits : on arrive à 1700 Md€ de dette, la croissance est nulle, une once d’honnêteté intellectuelle devrait conduire à reconnaître que la rentabilité est très modérée pour rembourser… C’est incroyable cette façon de ne pas remettre en question des modes de pensées contredits par la réalité.

Je ne condamne nullement ces dépenses, entendons-nous bien, cette conclusion est celle de néo-conservateurs. Je dis simplement que si on voulait les faire, il fallait prendre sur l’épargne dans le passé pour les financer ! Maintenant, nous allons quand même être obligé de diminuer fortement l’épargne des français d’une façon ou d’une autre (défaut ou taxation majeure de l’épargne) – et au final, magie de la comptabilité, l’épargne sera au même niveau que si on avait levé régulièrement plus d’impôts dans le passé pour équilibrer les budgets.

Car rappelons bien : 1 euro de dette publique, c’est un euro d’épargne privée investie en créance publique, et donc un euro de dette en moins, c’est un euro d’épargne en moins, détruite par imposition.

Je résume : au final, on avait le choix entre deux solutions dans le passé

- lever 1€ d’impôt en plus (ou dépenser moins, mais cela revient au même, j’y reviendrai) pour équilibrer les budgets – l’épargne aurait donc été plus faible ;

- ne pas lever l’impôt et laisser donc 1 € d’épargne en plus dans le pays, faire 1 € de déficit, emprunter cet euro aux épargnants, et un jour, lever cet euro d’impôt en diminuant l’épargne privée pour rembourser.

Aux intérêts près, les deux solutions sont équivalentes, vous avez simplement laissé de l’épargne « fictive » croître dans le pays (car gagée par des impôts à venir) et cette épargne doit finir par être détruite pour rembourser les dettes. C’est comme pour un ménage.

Et TOUT LE PROBLÈME est que plus le temps passe, plus on utilise la facilité de la dette, car elle ne coûte rien à personne concrètement, puisque le contribuable ne paie rien et les prêteurs s’enrichissent par les intérêts. On augmente simplement en permanence le total des « reconnaissances de dettes / promesses de payer » du contribuable, et cela ne mange pas de pain car :

« Les promesses n’engagent que ceux qui les reçoivent. » [Jacques Chirac, Le Monde, 22 février 1988 – d’après Henri Queuille]

Comme pour tout ménage ou entreprise surendetté, il arrive un stade où la dette devient non remboursable, et à partir de là, le jeu continue tant que le prêteur prête, mais cesse dès qu’il perd confiance et coupe le robinet en prenant ses pertes.

« On ne meurt pas de dettes. On meurt de ne plus pouvoir en faire. » [Louis-Ferdinand Céline]

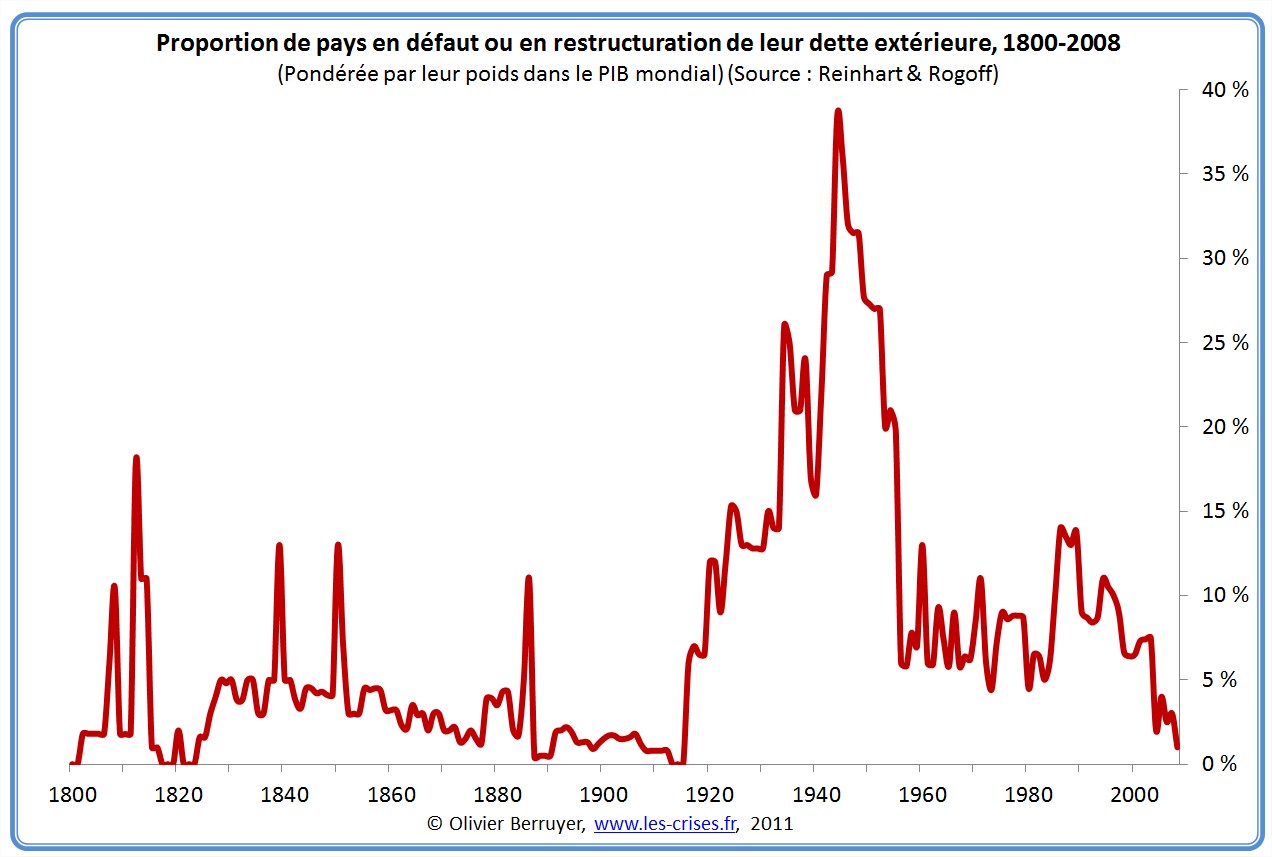

C’est ce qui arrive en permanence aux États, depuis des siècles : une dette en croissance et un beau jour, un krach : l’État fait défaut, soit « officiellement » (il informe qu’il ne remboursera pas), soit par hyperinflation (il rembourse avec de la monnaie de singe), ce qui ne change pas grand-chose pour le prêteur.

Seule une méconnaissance crasse de l’histoire économique fait dire aux néo-conservateurs qu’il n’y pas de problème avec la dette car « un État peut toujours rembourser car il a le pouvoir de lever tous les impôts nécessaires ». La seconde partie est vraie : la dette publique est bien largement inférieure au patrimoine du pays, et donc, tel Pierre Dac / Sâr Rabindranath Duval : OUI, IL PEUT LE FAIRE.

Il y a juste un problème : il ne le fait JAMAIS ! Car au stade où il devrait le faire, il a le choix entre appauvrir une poignée de créanciers ou appauvrir toute sa population, et comme en Démocratie :

« Tous les Citoyens ont le droit de constater, par eux-mêmes ou par leurs Représentants, la nécessité de la contribution publique, de la consentir librement, d’en suivre l’emploi et d’en déterminer la quotité, l’assiette, le recouvrement et la durée. » [Article XIV de la Déclaration des Droits de l’Homme et du Citoyen de 1789]

il préfère faire perdre de l’argent à ses créanciers.

Les défauts d’État sont permanents (70 dans les 35 dernières années !), comme nous l’avons vu dans ce billet :

« On nous rassure constamment sur le fait que les gouvernements ne manqueront pas à leurs engagements concernant la dette. Dans les faits, cependant, les gouvernements un peu partout dans le monde font défaut à leurs engagements avec une incroyable régularité soit directement soit par le biais de l’inflation ; ce qui fut le cas pour les États-Unis dans les années 70 mais aussi dans les années 30 lorsqu’ils ont procédé à la dévalorisation de l’or par rapport au dollar de 20 dollars à 34 dollars l’once. » [Kenneth Rogoff, Project Syndicate, 2009]

Et encore, c’est un progrès, rappelons que Philippe le Bel les a expulsés ou brûlés – autre manière d’éteindre ses dettes…

Jacques de Molay, grand maître des Templiers mort sur le bûcher le 18 mars 1314, à l’origine de la légende des rois maudits

Ainsi, un État ne fait jamais défaut car il ne PEUT véritablement plus lever des impôts, il fait défaut car il ne VEUT plus rembourser, car il a plus d’avantages à cesser de rembourser qu’à continuer. C’est sans doute cynique, c’est la « raison d’État », et tout un chacun a le droit de trouver cela malsain. C’est pour cela que je suis contre la dette publique.

MAIS on n’a pas le droit de jeter des monceaux d’anathèmes sur les États : c’est la règle du jeu, elle est fixée depuis des siècles – que dis-je, plusieurs millénaires – aux prêteurs de faire attention et d’être prudents. Je trouve lassant cette ritournelle contre les États « impécunieux » (qui se sont simplement endettés pour payer des intérêts aux plus riches, soit-dit en passant), sans JAMAIS parler de la responsabilité des prêteurs.

Car oui, pour moi les fautifs sont essentiellement les prêteurs – parfois à leur corps défendant, c’est vrai. Mais il est dans la NATURE HUMAINE, des politiques, des États, de préférer faire de la dette que d’être rigoureux. Comme pour un ménage. Si les prêteurs jouent le jeu de le dette, comme un simple « COFITELEM » endettant à outrance des smicards, et bien qu’ils prennent leurs pertes au moment du défaut. Ne me dites pas que le prêteurs à la Grèce en 2007 ne pouvaient pas savoir qu’elle truquait ses comptes, n’appelait pas les impôts nécessaires ou n’avait pas de cadastre, je me rappelle des débats à ce sujet au moment de son entrée dans l’euro en 1999… Je ne me serrerai pas la ceinture pour eux, à chacun d’assumer les conséquences de ses choix…

« Ils ont joué, ils ont perdu, c’est la règle du jeu, la vie continue… » [Thomas Sankara, à propos des défauts face aux prêteurs à l’Afrique surendettée, 29 juillet 1987, à lire, que dis-je, savourer, dans ce billet]

Je rappelle au passage que tout le monde nous serine sur le côté « sans risque » des obligations publiques, alors que le taux sans risque doit être proche de l’inflation. Quand on est rémunéré 4 ou 5 % par an pour un prêt à la France depuis des années, OUI, il y a un risque, évidemment compté dans le taux ! Et on ne peut vouloir toucher la prime de risque et refuser de prendre ses pertes au moment de l’inéluctable défaut…

IV. La notation des États

Ainsi, fort logiquement, l’investisseur souhaite avoir une vision de la situation des finances publiques d’un État lorsqu’il lui prête de l’argent. C’est un besoin plus que rationnel.

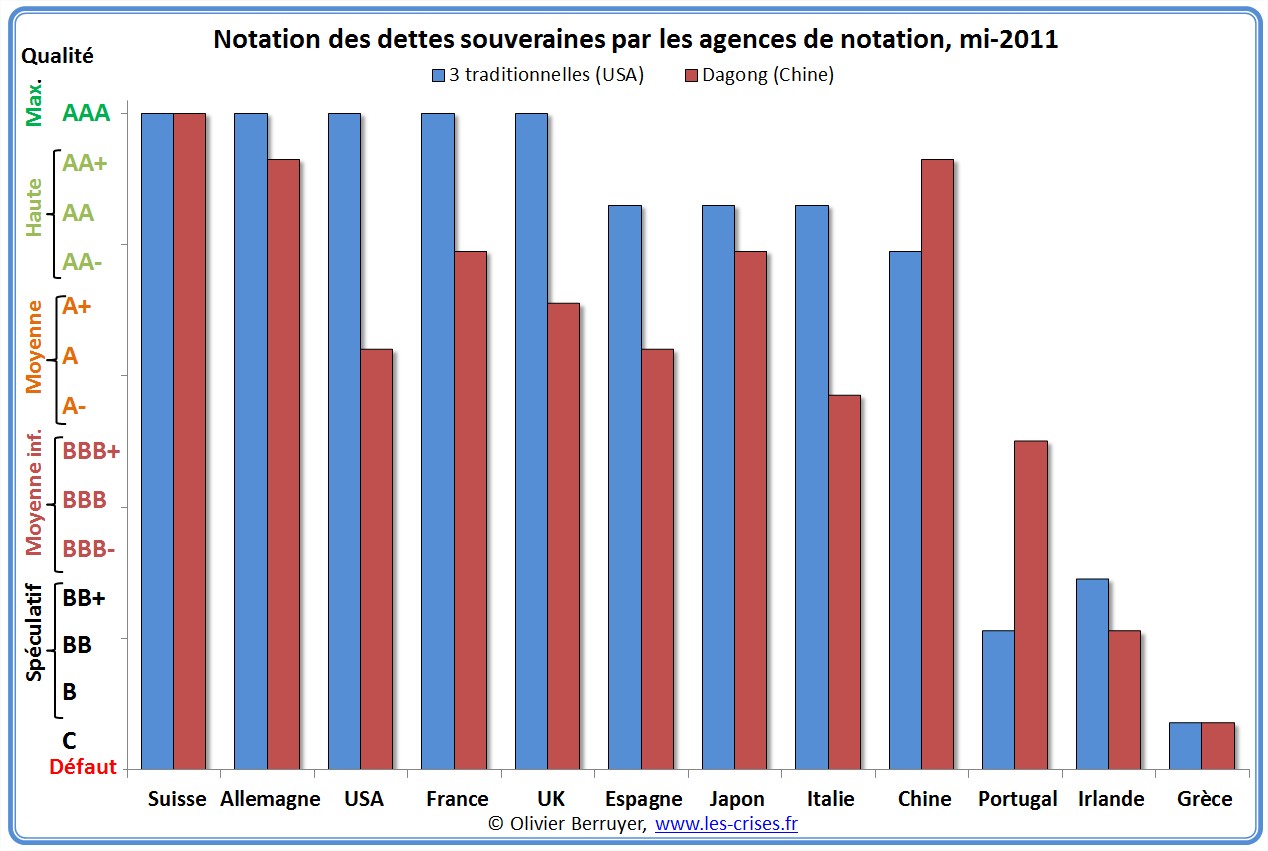

C’est là qu’interviennent les agences de notation. À l’origine, elles notaient surtout les entreprises, pour que les investisseurs aient une vision assez juste de leur situation. La notation n’est d’ailleurs qu’une OPINION de l’agence de notation. Les trois plus grandes sont américaines : Moody’s, Standard&Poor’s et Fitch.

Elles se sont mises au fil du temps à noter les États. La difficulté est que, si le besoin est le même, la technique est forcément bien plus sujette à caution. Car une entreprise n’a JAMAIS le choix : elle doit toujours payer, et même « elle paye ou elle meurt ». Pour noter une entreprise, il « suffit » donc de savoir si elle est au bord du dépôt de bilan ou pas, ce qui peut s’analyser assez « facilement » quand même, en général.

Mais pour un État c’est autre chose, puisque le fond n’est pas tant sa CAPACITÉ à payer que sa VOLONTÉ. Et là, c’est très subjectif, évidemment.

Et pire, il y a un cercle vicieux, non pas dans la notation, mais dans l’appréciation des marchés : moins les marchés auront confiance, plus les taux demandés seront hauts, donc plus le coût de l’endettement sera cher pour l’État : ce cercle vicieux déséquilibrera les finances publiques, puis diminuera la confiance des marchés, ce qui augmentera les taux, etc. Ces marchés ont donc un pouvoir énorme.

« Autrefois, j’aurais aimé être réincarné en président des États-Unis, en pape ou en champion de base-ball, mais désormais je voudrais revenir en marché obligataire. Comme ça, on peut intimider tout le monde. » [James Carville, ancien directeur de campagne de Bill Clinton, 1993]

On comprend donc l’importance FONDAMENTALE de disposer d’une notation assez JUSTE. Si cela marchait bien, la note baisserait avec le risque, et donc les taux monteraient graduellement, obligeant l’État à corriger ses budgets pour retrouver la voie de l’équilibre. C’est ce qu’avaient en tête les allemands dans les années 1990 d’ailleurs, se doutant que les États seraient tentés de ne pas respecter les critères de Maastricht et pensant que les marchés feraient la police.

Illusion – les marchés ne font pas la police, ils ne sont pas rationnels, ils visent à faire de l’argent rapidement, c’est tout.

Faire de la dette publique, c’est se mettre dans la main de marchés financiers irrationnels, c’est donc faire abdiquer la démocratie. Mais là encore, les marchés n’y sont pour rien, les responsables sont bien les élus qui ont décidé que les États ne devaient plus lever les impôts nécessaires, ceux qui ont voté 38 budgets de suite en déficit, et bien entendu ceux qui ont voté pour ces élus…

« Lorsqu’un gouvernement est dépendant des banquiers pour l’argent, ce sont ces derniers, et non les dirigeants du gouvernement qui contrôlent la situation, puisque la main qui donne est au-dessus de la main qui reçoit. […] L’argent n’a pas de patrie ; les financiers n’ont pas de patriotisme et n’ont pas de décence ; leur unique objectif est le gain. » [Napoléon Bonaparte]

Les attaques contre les agences sont ainsi véritablement navrantes et ridicules, cela revient en gros à blâmer son thermomètre pour sa grippe !

Ce qui détruit le libre choix démocratique, ce n’est pas Standard & Poor’s, c’est évidemment cela :

V. Notes et taux

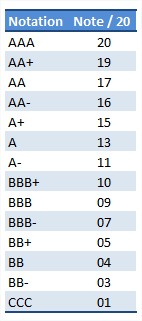

Rappelons que les agences utilisent un système un peu complexe de notation à base de A, B et C, doublés ou triplés, avec + ou -… Voici une synthèse, avec un essai de correspondance avec une note sur 20 de la sécurité de l’investissement :

Le souci est que les 3 agences ont été (et sont toujours) très complaisantes envers les États, et ne les ont pas dégradé quand il aurait fallu. Cela les a avantagés par le passé, en leur permettant de s’endetter pour « pas cher », mais maintenant, ils ont accumulé des monceaux de dette qu’ils ne peuvent pas rembourser, et dès que les taux vont monter, ils vont être précipités vers le défaut…

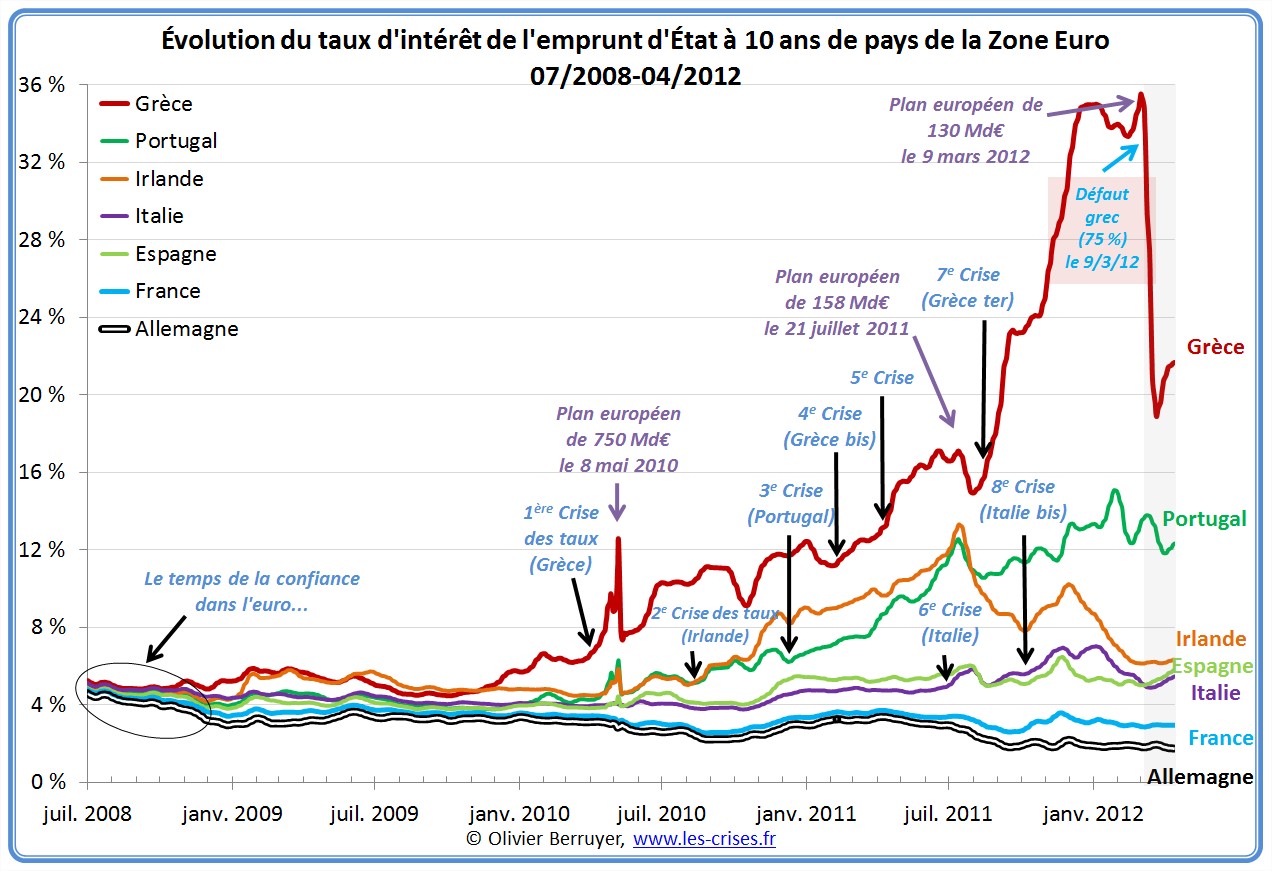

C’est pour cela que nous suivons de très près sur ce blog depuis un an et demi l’évolution des taux :

Pas besoin d’être grand clerc pour comprendre que cela va mal finir – évidemment, comme tout surendettement.

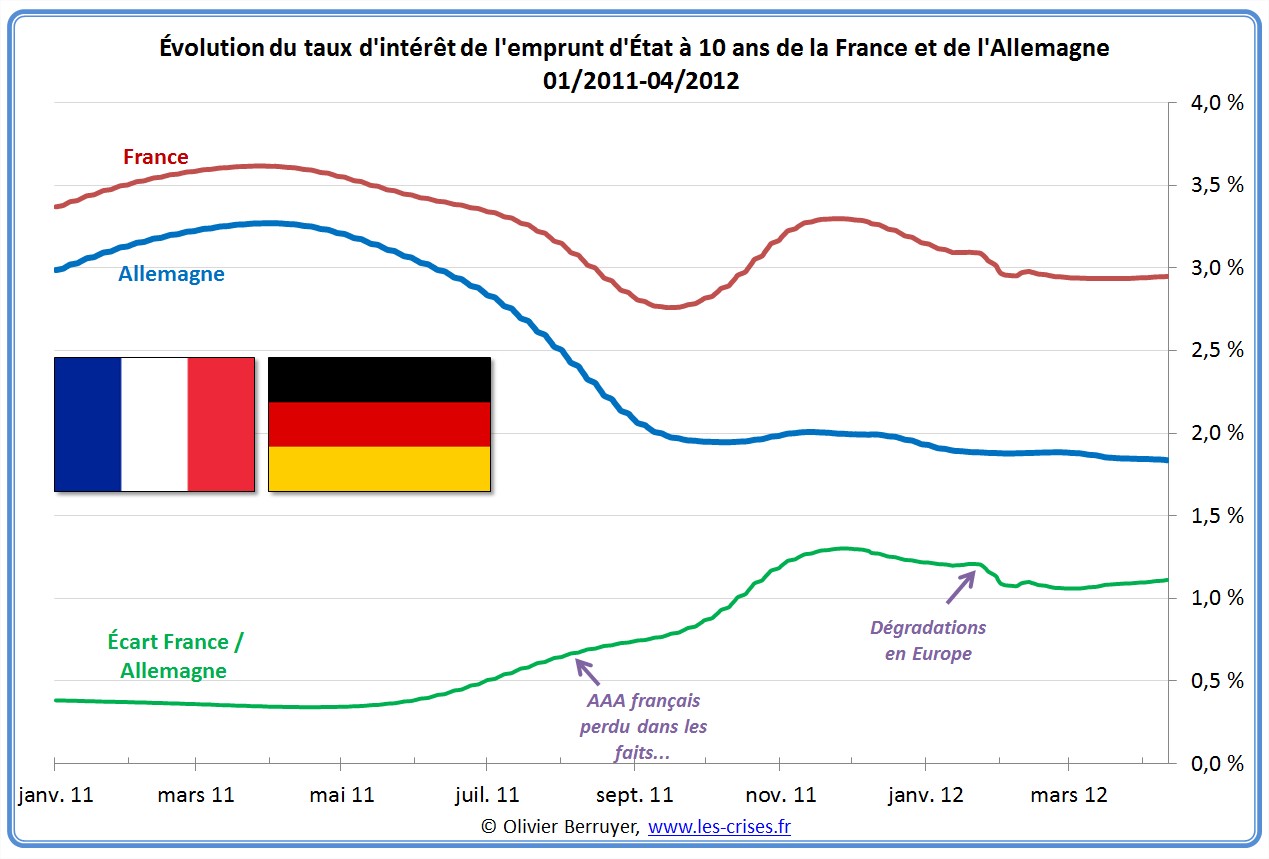

Pour la France, je rappelle que j’ai ici expliqué début novembre que, au vu de l’écart avec l’Allemagne, le Triple A avait été perdu dans les faits :

Il est donc NORMAL que les agences dégradent la France, car elles n’auront jamais raison contre les marchés. Bien plus, il faut dénoncer le fait qu’elles n’aient pas dégradé AVANT la hausse de l’écart cet automne, car c’est comme cela qu’il faudrait que cela se passe !

« Etre dégradé consiste, un peu comme au lycée, à passer d’un 20/20 à 19. Ça ne veut pas dire que vous allez louper le bac. Ensuite, il n’y a pas de corrélation systématique entre la note d’un pays et les taux d’intérêt réclamés par les investisseurs. Nous avons dégradé les États-Unis cet été et leurs taux ont diminué. De même, le Japon noté AA- se finance aussi à des taux très bas. D’ailleurs, malgré son triple A, les investisseurs traitent aujourd’hui la France comme si elle était notée triple B. » [Jean-Michel Six, chef économiste pour l’Europe de Standard & Poor’s, 6 janvier 2012]

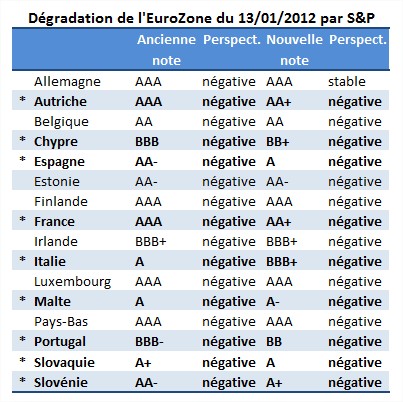

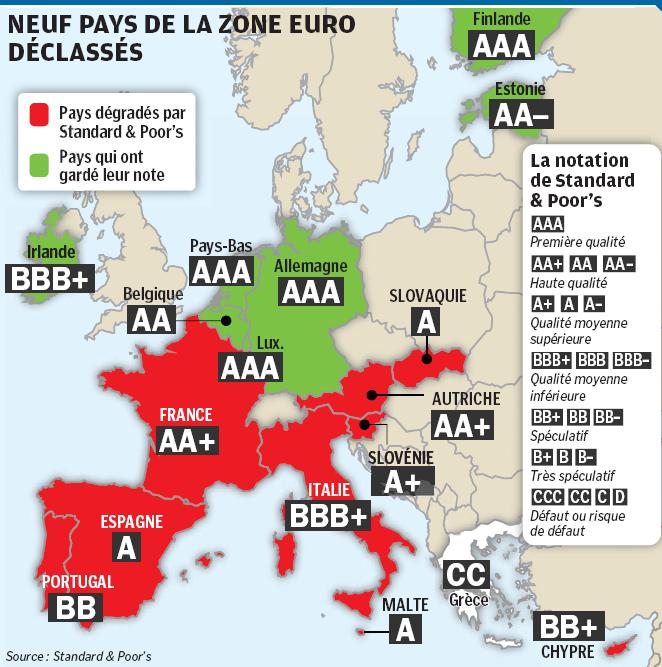

VI. La dégradation du 13 janvier 2012

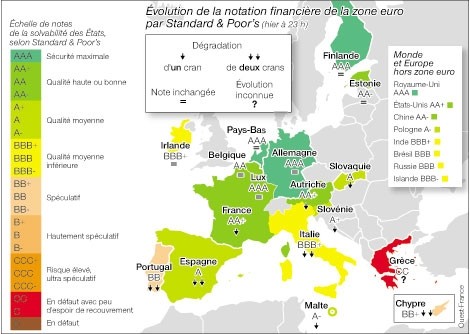

Ainsi, après les États-Unis le 6 août 2011, Standard & Poor’s a (enfin !) commencé à dégrader 9 pays de l’EuroZone le vendredi 13 janvier 2012, dont la France :

Et plus visuellement :

Rappelons-bien : la dégradation que nous venons de subir est historique car symbolique, mais elle est aussi ridicule : cela revient à passer de 20/20 à 19/20 ! Il faudrait baisser beaucoup plus pour être en phase avec la réalité ! Cela revient à voler en avion de nuit avec un altimètre bloqué à 10 000 pieds – crash assuré !

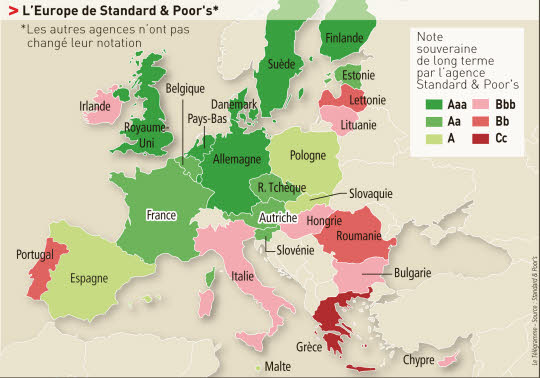

Voici l’État à ce jour des notations publiques :

Là encore, pas besoin d’être un génie pour percevoir le trend de dégradation, et anticiper la tendance des prochains mois. Comme le jeu cessera rapidement dès que les grands États passeront au niveau simple A, et les moyens au triple B, on voit bien que la vérité devrait éclater au grand jour en 2012 – ou qu’une solution miracle sera trouvée cette année. Les choses ne pourront probablement pas continuer ainsi jusqu’en 2013…

On constate également des anomalies dans la notation de S&P :

- les États-Unis devraient être dégradés d’au moins 2 crans – ils ne semblent pas pouvoir voter la moindre mesure pour réduire sérieusement leurs déficits ;

- l’Angleterre devrait être dégradée d’au moins 2 crans – la situation y empire fortement ;

- l’Allemagne ne devrait pas avoir été passée en perspective stable vu la récession en 2012…

La note de S&P est disponible ici, son commentaire général est là et celui sur la France ici.

Contreinfo a eu la bonne idée de traduire des extraits sur l’opinion sur la France :

L’abaissement [de la note française] reflète notre opinion quant à l’impact de l’aggravation des problèmes politiques, financiers et monétaires dans la zone euro.

Les résultats du sommet de l’UE du 9 décembre 2011, et les déclarations ultérieures de la part des responsables, nous amènent à penser que l’accord conclu n’a pas produit une avancée de portée et d’ampleur suffisantes pour traiter entièrement les problèmes financiers de la zone euro.

À notre avis, cet accord politique ne procure pas suffisamment de ressources supplémentaires ou de souplesse opérationnelle qui permettraient de renforcer les opérations de sauvetage européennes, et d’accroître suffisamment le soutien aux Etats de la zone euro qui sont soumis à des pressions plus fortes des marchés.

Nous estimons également que l’accord est fondé uniquement sur une compréhension partielle des causes de la crise, selon laquelle la crise financière actuelle découlerait principalement de la prodigalité budgétaire [des nations] de la périphérie de la zone euro.

Cependant, à notre avis, les problèmes financiers auxquels fait face la zone euro sont autant une conséquence de déséquilibres extérieurs croissants, et de divergences de compétitivité entre le noyau de la zone euro et ce qu’on appelle la « périphérie ».

Dans cette mesure, nous pensons qu’un processus de réforme reposant seulement sur le pilier de l’austérité budgétaire risque de devenir auto-destructeur, avec une demande intérieure déclinant parallèlement à la montée des inquiétudes des consommateurs au sujet de la sécurité de l’emploi et du revenu disponible, érodant ainsi les recettes fiscales des nations.

En conséquence, en accord avec nos critères publics d’évaluation des Etats, nous avons révisé à la baisse la note politique que nous attribuons à la France. Ceci reflète notre point de vue sur l’efficacité, la stabilité et la prévisibilité de la politique de l’Europe et de ses institutions politiques (avec laquelle la France est étroitement intégrée) qui n’ont pas été aussi fortes que ce que nous pensons nécessaire face à la la gravité de ce que nous voyons comme une crise financière de l’eurozone qui s’étend et s’aggrave.

Les notes attribuées à la France continuent de refléter notre point de vue sur son économie prospère, vigoureuse et riche et diversifiée, et sa main-d’œuvre hautement qualifiée et productive.

Nous jugeons que ces forces sont partiellement contrebalancées par un niveau relativement élevé de dette publique en France, ainsi que ses rigidités du marché du travail.

Nous prenons note que le gouvernement s’attaque à ces deux questions par une stratégie de consolidation de son budget et des réformes structurelles.

Enfin, pour bien percevoir la complaisance, voici d’ailleurs la note de la France attribuée par différentes agences :

L’agence chinoise et la petite agence américaine sont nettement plus proches de la réalité. Honte à Fitch…

VII. Conséquences

Je n’aime pas trop jouer les pythies, surtout que les faits m’auront peut-être donné tort quand vous lirez ces lignes…

Nous avons vu que les taux de la France ont augmenté depuis 3 mois, bien avant la dégradation de vendredi, qui est bien tardive. En théorie, il ne devrait guère y avoir d’effet sur les taux à court terme.

La pratique risque d’être différente, car ce sont 9 pays qui ont été dégradés, et restent en perspective négative, ce qui ne devrait pas rassurer les marchés. D’un autre coté, la BCE a ouvert les vannes de liquidités, ce qui pourrait compenser.

Je suis plus inquiet de la suspension des négociations entre la Grèce et ses créanciers de vendredi, qui pourrait avoir un effet beaucoup plus important, la Grèce se rapprochant de son défaut – qui devient lassant à force d’être attendu…

Enfin, les impacts géopolitiques (stabilité de l’Allemagne, baisse de la France, forte baisse de l’Espagne et de l’Italie) seront sans doute importants.

Bref, semaine sans doute tendue à venir. Jusqu’au sommet du 30 janvier, 14e « sommet de la toute dernière chance », qui calmera peut être les choses 15 jours, etc. Jusqu’à ce que le point de rupture finisse par être atteint :

« Il n’y a aucune linéarité dans le comportement des investisseurs vis-à-vis d’une dette publique. Vous empruntez longtemps avec des taux d’intérêt bas, rien ne se passe… et soudain vous touchez votre plafond de dette, et tout bascule. On ne sait jamais quand cela se produit, si ce sera quand la dette atteint 90, 100 ou 150% du PIB, mais tous les pays ont un plafond. Au-delà, la situation n’est plus maitrisable. » [Kenneth Rogoff, NouvelObs.com, septembre 2010]

À suivre en 2012…

P.S. : APPEL À L’ENTRAIDE – je lance, au hasard on ne sait jamais, un appel pour un coup de main très ponctuel aux parisiens. Quelqu’un serait-il volontaire pour aller récupérer pour moi des données sur l’historique des budgets de l’État dans un service d’archives (j’ai les références), à Savigny le Temple (77) ou à la Bibliothèque Nationale ? Me contacter. Merci d’avance…

113 réactions et commentaires

Juste pour craner un peu : je suis quand même un des rares a avoir annoncé il y a plus d’un an la perte du AAA Français sur mon blog alors qu’on était en plein « la crise est finie officiellement » : http://yoananda.wordpress.com/2010/10/01/quand-la-france-perdra-son-aaa/

Suite a une analyse de l’économie Française : http://yoananda.wordpress.com/2010/09/23/la-france-en-ruine/

Bon OK je me suis peut-être trompé sur le rapport Pebereau, mais pas trop sur le reste.

+0

AlerterExcellent !

Tout est dit !

Bonne journée à tous.

+0

AlerterLa dette, la dette, la dette! disent-ils tous en sautant comme des cabris sur leurs chaises.

La dette peut être juste, elle peut être odieuse, dans tous les cas c’est par décision politique qu’elle est contracté et c’est par décision politique qu’elle est répudié le cas échéant.

Les créanciers en sont alors pour leur frais, tout ou parti, il n’y a pas de quoi pleurer sur leur sort.

Les intérêts du peuples passent avant les intérêts des préteurs.

Quand à dire que ce faisant les préteurs n’y reviendrons pas, c’est une grosse erreur, ils seront toujours là quand on leur proposera de gagner de l’argent en prêtant. C’est leur nature même.

Quand De Gaulle disait en 1940, » le combat continue et nous vaincrons » d’autres disaient: composons avec l’ennemi cela évitera le pire.

Nous savons la suite…

+0

AlerterJe vous décerne un BBB pour la référence à la « deux fois 3 voies de la Corrèze ». Tout est dit…

+0

AlerterExcellent résumé de la situation. A faire figurer dans les billets remarquables du blog

+0

AlerterCher Olivier,

Tout à fait d’accord avec votre billet, mais il appelle deux questions.

1. Il existe une analyse de la dette en relation avec la création monétaire : recours à partir des années 70 à la création monétaire scripturale par le crédit, explosion parallèle de la dette (publique mais aussi privée, comme vous le montrez dans d’autres billets).

Cette interprétation ne contredit en rien ce que vous écrivez plus haut. Elle rajoute seulement un lien entre besoins monétaires et endettement, créant en quelque sorte une « fatalité » de la dette. Dans ce cas, la résolution du problème ne passe pas seulement par un rééquilibrage de l’imposition, mais aussi par une réforme monétaire. J’aimerais avoir votre avis là dessus.

2. Je suis entièrement d’accord avec votre vision de « l’impôt à l’envers ». En même temps, il me semble que la dette française est détenue pour les 2/3 à l’étranger. Dans ce cas, l’endettement public ne correspond-il pas à un prélèvement à ‘envers internationalisé ? Un transfert des ménages les plus modestes vers les ménages les plus aisés qui échappe par nature à l’exercice du contrôle démocratique national ? Ce qui pose un problème de principe, bien sûr, mais aussi des problèmes géopolitiques qui rendent toute tentative de correction beaucoup plus difficile ?

Là-dessus aussi, votre avis m’intéresserait.

+0

AlerterSi j’ai bien compris, lorsque j’achète un fonds en euros chargé d’emprunts d’état, je prends de l’argent aux pauvres…. Bigre !

Je vais donc battre ma coulpe et investir en actions et m’enrichir pour être de plus en plus imposable et de plus en plus moral.

+0

Alerterou alors, vous continuez à investir dans des emprunt d’un état en déficit et vous l’aurez profond quand celui ci enverra promener ses créanciers.

+0

AlerterComme évoqué ce n’est pas la notation que je reproche mais au fait que les agences ne font pas ou plus depuis longtemps leur travail d’alerte comme vous l’indiquiez ce sont des sapeurs qui jettent de l’huile sur le feu.

Lors de l’affaire des subprimes leur complicité, dans la valorisation de ces investissements qui a favorisé leur création et leur développement auraient dû leur valoir une mise définitive à l’index pour tromperie (ci ce n’est pire) car même si la loi américaine autorise la liberté de parole, je pense qu’il y a eu escroquerie sur la marchandise ( 🙁 ).

Le plus triste c’est d’entendre certains politiciens qui croient malin de devoir attendre l’assentiment de ces agences pour faire des programmes. Je sais que c’est cité est recité mais pour parler du Général de Gaulle que vous citez dans votre livre « la politique de la France ne se fait pas à la corbeille » hélas si d’après certains maintenant c’est le cas.

Ce qui prouve le manque de programme des politiciens français (au contraire des allemands, des chinois, …) sur le long terme, qui ne se basent que sur des indicateurs (qui ne valent plus rien dire) et axés sur maximum sur l’année en cours, ils ne sont plus sur le projet pour la France mais sur la réactivité qui tient plus de la gesticulation sans suite.

+0

AlerterGeab et maintenant du M. Piketty …

Il va falloir nous mettre du http://www.insolent.fr/2011/12/bien-finir-pour-bien-recommencer.html pour rééquilibrer tout cela.

« Dans les semaines à venir je finirai donc de répondre à tout ce délire, opposant à la « Révolution fiscale » théorisée par M. Piketty, l’idée d’une « Libération fiscale » (3)⇓ , où « plus léger sera notre tribut ». »

+0

Alerterj’ai un petit bémol à ajouter concernant le chapitre II.

je pense que la notion d' »impôt à l’envers » n’est valable (et elle l’est dans ce cas, j’en suis bien d’accord) que pour la seule fraction de la dette qui est détenue par les résidents français. Je ne pense pas que l’état français diminue en quoi que ce soit les impôts payés par les non résidents dans leur pays d’origine …

en illustration de mon propos, la pseudo décôte des oblig grecques appliquée (ou du moins essayé) aux créditeurs étrangers …

+0

AlerterQuelle richesse d’information, merci. Je pense que Dagong est proche de la réalité de l’état des dettes , ni biais positif, ni biais négatif. Pas de catastrophisme non plus, un juste calcul du risque en prenant en compte les données connues actuelles.

+0

AlerterExcellente analyse.

Un bémol de taille hélas : pour compléter cette analyse et la rendre plus juste et plus fine, vous ne pouvez pas faire l’économie de parler de la loi n°73-7 du 3 janvier 1973 sur la Banque de France : http://fr.wikipedia.org/wiki/Loi_n%C2%B073-7_du_3_janvier_1973_sur_la_Banque_de_France

+0

Alerter« Plutôt que de lever les impôts correspondant à leurs dépenses, ils ont systématiquement dépensé plus que leurs recettes »

Non, Olivier, c’est prendre le problème à l’envers. Le niveau d’imposition étant déjà très élevé, il ne fallait pas augmenter les impôts pour couvrir les dépenses, mais réduire les dépenses au niveau des recettes. De même que la dette qui monte jusqu’au ciel est impossible, de même les impôts qui montent au ciel le sont également. Il faut sortir de cette logique socialiste du toujours plus.

« les États émettent des Obligations (les fameux Bons du Trésor), évidemment rémunérées par un taux d’intérêt »

Ce n’est évident que depuis que les états ont emprunté sur les marchés internationaux et non plus auprès de leur banque centrale nationale. Auparavant cela se faisait sans intérêt.

Ceci dit, je préfère l’impôt à la dette, car la dette ne se voit pas alors que l’impôt se voit. La dette a des effets catastrophiques à long terme, alors que l’impôt a des effets quasi immédiats sur le porte-monnaie, ce qui permet au peuple de réagir en cas d’abus.

Pour le reste, leraisonnement est implacable et tes conclusions sans appel.

Donc, pour se libérer de la dette, il faut détruire le capital qui est, nous dit Olivier, possédé par les 10% les plus riches. Sauf que, les plus riches ont eu le temps de se mettre à l’abri. Ils possèdent des oeuvres d’art, planquées dans des coffres à l’étranger, de l’or et des métaux précieux, planqués à l’étranger, des bijoux, des diamants, des appartements à Manhattan, à Hong Kong ou à Singapour, des maisons à Los Angeles, des terrains au Brésil, des capitaux dans les hedges funds et que sais-je encore. Je ne m’inquiette pas trop pour eux. Ceux qui souffriront le plus du défaut des états, ce sont les classes moyennes qui elles, n’ont pas leur patrimoine à l’étranger, qui possèdent une résidence principale, peut-être une résidence secondaire et une assurance vie (les plus avisés ont d’ailleurs déjà liquidé leur assurance-vie). Voilà pourquoi je ne crois pas que ce sont les riches qui vont payés. C’est la classe moyenne qui va disparaître puisqu’elle deviendra aussi pauvre que les pauvres. Nous sommes bien dans l’idéologie socialiste qui conduit à l’égalité de tous dans la pauvreté.

Maintenant j’en reviens à la perte du triple A. Celui-ci serait lié au niveau de dette publique. C’est trop simple comme explication. Le RU, hyper endetté est bien noté (AAA), l’Estonie, très peu endetté (6,6% du PIB), est mal noté (AA-). La différence est que l’Estonie est dans la zone euro et que le RU n’y est pas. Cela montre bien qu’il s’agit, avant tout, d’un problème monétaire et politique, et que les agences de notation font de la prospective monétaire et politique. Roulant pour la finance internationale, qui est leur client principal, elles ont compris qu’il n’y aurait pas de gouvernement économique en Euroland, contrairement à ce que pense le GEAB, et que l’ensemble de la zone euro est à risque du fait que certains états feront défaut. C’est donc un message clair envoyé aux prêteurs : fuyez la zone euro à risques de défauts, peut-être en série, et prêtez plutôt au RU et aux US, qui eux, paieront leurs créanciers, car ils sont maîtres de leur monnaie. Les prêteurs préfèrent être payés en monnaie de singe que pas du tout.

+0

AlerterEffectivement, … je n’aurais de mots assez durs pour qualifier ces gens qui nous gouvernent depuis une 30taine d’années, la France … terre d’espoir pour beaucoup, terre de beaucoup d’atouts, conduite au bord du gouffre par lâcheté politique. Je peux le dire simplement … ça fout les boules de voir se détruire une œuvre d’art d’une certaine manière, ça fout les boules d’avoir eu tellement de cartes en main et de voir se profiler un désastre.

Le sentiment d’un gâchis immense ……….

Quand je lis que seul 4% du budget de l’état était de l’investissement … on se demande à quoi a servit pendant des décennies les 96% restants ?

Comme toujours ds les régimes socialistes ou assimilés, c’est ce manque d’intégrité quant à la gestion de l’argent publique. C’est fou la facilité de claquer le fric des autres .. bien sur il faut de l’aide sociale, c’est indispensable.

Trop d’impôts en France, trop de fonctionnaires, une échelle des richesses exagérément ouverte vers le haut, l’argent publique mal contrôlé, mal dépensé, une lourdeur administrative complètement dingue à tous les niveaux, des hommes politiques lâches, incompétents (surtout en économie), … et ceal vous donne la France version 2012, ah j’oubliais trop de grèves.

Mais pour répondre à JPS1827 un peu plus bas, comment se fait-il que l’Allemagne avec une population plus importante et plus vieillissante que nous arrive à rendre un service publique de meilleure qualité que nous avec bien moins de fonctionnaires ? Avez vous une idée du surcout d’1 million de fonctionnaires en surnombre sur 30 ou 40 ans ? Lisez le livre de Zoe Shepard.

+0

AlerterBonjour,

Très intéressant. Je me pose une question concernant notre différence avec l’Allemagne. Je ne connais pas ce pays mais pourrait il y avoir des différences notables dans la répartition de la population sur le territoire. Notre répartition au sein de 36 000 communes avec de fait des services publics à travers tout le pays et plusieurs niveaux administratifs (commune, communauté de commune, dépt, région,…) n’est elle pas un goufre?

Si qqn a un début de réponse d’une comparaison avec l’Allemagne..

+0

Alertercerte il y a trops d’échelons en france mais cela est en train de changer , la différence avec l’allemagne c’est les DOM TOM (ce sont nos grecs à l’échelon de l’Europe)

+0

Alertertout à fait. L’étalement géographique est moindre en allemagne, il y a surtout un droit plus « simple ». La population allemande est moindre aussi, avec une natalité plus faible et donc moins de services pour l’enfance. Le merveilleux modèle allemand dont on nous tartine la tête est aussi celui d’une génération qui vieillit entrainant son pays avec. Beau programme.

+0

AlerterC’est vrai que la natalité est un problème en Allemagne, cependant je ne peux pas croire que le gente féminine enfante moins juste parce qu’il y a manque de crèches (par exemple), je n’y crois pas, les raisons sont ailleurs je pense.

+0

Alerterha non la gente féminine enfante moins car elle est plus présurée (l’austérité pensant sur les classes moyennes a été plus forte en allemagne qu’en france). Conséquence, les femmes doivent bosser pour subvenir aux besoin de la famille ET elles n’ont pas des facilités pour s’occuper de leurs gamins donc elles ne font pas de gamins.

Après il fait aussi plus froid en allemagne ?

L’absence de projection dans l’avenir (c’est ça ne pas avoir de gamins) montre bien le stress de la classe moyenne. D’où effectivement le fait que ce soit LE modèle à suivre…

+0

Alerter« Comme toujours ds les régimes socialistes ou assimilés, c’est ce manque d’intégrité quant à la gestion de l’argent publique. C’est fou la facilité de claquer le fric des autres ». C’est vraiment de l’idéologie pure et simple, ce ne sont pas les socialistes qui ont creusé le déficit comme jamais depuis 5 ans ! Et qu’on ne me réponde pas que Sarkozy n’a pas eu de chance avec la crise, ce n’est sûrement pas ce qu’on dirait aujourd’hui de Ségolène si elle avait été élue

+0

AlerterMême remarque qu’en bas, que vous ne sachiez pas différencier socialisme et clientélisme résume bien votre vision des choses. L’individualisme est le ciment de l’ultralibéralisme qui nous fait crever actuellement. Car les classes moyennes ne profitent jamais de la libéralisation. Cela fait 30 ans qu’on … les classes moyennes avec, visiblement y ‘en a qui en redemandent.

+0

Alertermais Step, la France n’est pas un pays libéral !

+0

AlerterEffectivement. D’ailleurs il n’y a aucun pays libéral car ce modèle se transformerai en dystopie façon mad max instantanément. Tous les pays actuels c’est du libéralisme pour les pauvres (plus ou moins caché par de l’endettement) et du communisme pour les riches.

+0

Alerter« L’individualisme est le ciment de l’ultralibéralisme »

Oulà ! L’homme est, par nature, individualiste : charité bien ordonnée commence par soi-même. L’homme s’organise en société que parce qu’il y trouve un intérêt. Sinon, pourquoi le ferait-il ? Le corrolaire, c’est la liberté. Là où il n’y a pas de liberté individuelle, il y a l’esclavage où la coertition des états totalitaires.

Je ne sais pas ce que c’est que l’ultralibéralisme. La France n’est pas libérale, elle ne l’a d’ailleurs jamais été, sauf dans l’esprit des révolutionnaires de 1789, qui ont écrit une remarquable déclaration des droits de l’homme et du citoyen, qui n’a pas pris une ride. Elle a été écrite selon des principes libéraux, inspirés les philosophes des lumières. La liberté et la propriété privée sont au coeur de cette déclaration. Hélas, 4 ans plus tard, une autre vague de révolutionnaires, en 1793, ont tout foutu par terre. La liberté était remplacée par la Terreur, dont le but ultime était de faire un homme nouveau. C’est malheureusement cette vision du monde qui a prévalu, et qui ont engendré les monstres communistes et nazis, dont les avatars n’ont pas tardé à se multiplier.

Bien sur, en France, l’on n’est pas dans une dictature totalitaire. Les hommes politiques ont appris à mettre de la vaseline. Néanmoins, la liberté, qu’elle soit économique ou politique, diminuent progressivement. L’esprit de 1793 est toujours là. L’homme nouveau est l’homme orwélien ; fiché, suivi à la trace, policé. La liberté d’opinion et d’expression est encadrée (récent exemple avec cette loi interdisant de contester les génocides, qui s’ajoute aux lois Pleven et Gayssot – tiens, un communiste), la pensée, non seulement unique, mais obligatoire, s’impose. Ceux qui la transgressent, même involontairement sont poursuivis par une horde d’associations liberticides (Halde, Crif, Sos Racisme, Mrap, Licra). Sur le plan économique, la spoliation de la propriété privée est la règle (droits de succession, de mutation, impôts fonciers).

Comment ne pas ressentir que nous vivons dans une société répressivve et coercitive. Et tu la trouves ultralibérale ?

+0

Alerterallez hop, faisons sauter tout ces carcans régaliens qui nous empêche de nous exprimez totalement. L’encadrement que vous dénoncez est si horrible, que c’est sur, c’était mieux avant (en fait ça n’a jamais tenu l’ultralibéralisme tellement ce n’est pas viable )…

Et effectivement, c’est bienvenu dans Mad Max!

Plus sérieusement, tt la difficulté est de placer le curseur entre égoïsme et altruisme (comprendre liberté et solidarité), et ce, pour le bien de tous… Mais il serait très naïf de croire que tous les hommes comprennent la nécessité de sacrifier un peu de leur liberté, d’où la nécessité d’un état démocrate, et malgré tout ses défauts… Et oui, on peut être libéral et social…

+0

Alerteréconomiquement ultralibérale, le reste est fascisant. Mais c’est le modèle à la mode actuellement.En résumé :

« Le fric c’est sacré, je veux tout pour MOI !, par contre le mec qui me regarde de travers là … fichez le, il en veut à ma propriété ».

Qui a dit que le libéralisme économique était le vers démocratique dans les états. Bien sûr que l’homme est orwellien car il vénère un faux dieu: l’argent.

Après tu mélanges dans tes posts le libéralisme individuel, c’est à dire le droit de choisir ses valeurs et le libéralisme économique c’est à dire la sanctuarisation de la propriété privée, deux choses qui n’ont… rien à voir. (D’ailleurs elles sont incompatibles car si tu sanctuarise la propriété c’est que tu interdis à la majorité de décider que c’est n’est plus le cas :-). A ce propos, en 1793 c’était la guerre, avec des armées étrangères sur notre territoire, qui en voulait à notre modèle politique « libéral ». Mais bon effectivement, il y avait beaucoup de « bourgeois » qui se sont dit que c’était le moment de planquer les sous, voir de spéculer sur la misère de la guerre. Effectivement, entre l’éthique et le libéralisme économique, il faut choisir. Je pense que c’est assez clair dans ce que je dis, je préfère l’éthique que le dieu argent.

+0

AlerterComme d’habitude raisonnement bancal. Ce n’est pas (je ne vois pas ce que fait le mot socialiste là dedans, la plupart des partis « clientélistes » faisant pareil, quelque soit leur côté) « toujours plus » le problème mais « toujours plus pour toujours moins ». C’est cet effet de cisaillement entre une volonté décomplexée de ne pas contribuer à l’impôt, et une volonté de bénéficier des meilleurs services. Car enfin, ne voit tu pas que ce sont les mêmes qui planquent leurs sous dès qu’il s’agit de payer qui protestent pour avoir des dossiers administratifs traités plus rapidement, des hôpitaux et des écoles plus proches, des gares dans leur ville (oui mais sans le bruit)… C’est un comportement d’enfant gâté. Que tu martèle ton opinion politique en déformant la définition du socialisme ne fait que brouiller un raisonnement qui n’est pas sans fondement.

+0

AlerterBillet très intéressant comme toujours.

Une question cependant: quel a été l’origine de la mesure du déficit rapporté au PIB?? En effet, déja celui ci varie, et ne me semble être qu’un point de comparaison plus ou moins arbitraire.

Est ce que la situation ne gagnerait pas (en clarté tout du moins, cela ferait sans doute peur) a être exposé en logique financière de Bilan et P&L? Avec un P&L 2011 formidable de Produits = 200Md€ et Charges = 290Md€ ==> Déficit = 90Md€

Ca fait nettement plus peur, mais semble nettement plus réaliste…. Sauriez vous pourquoi le « thermomètre officiel » est le point de PIB (à part pour se rapprocher d’un ratio Dette/EBIT?)

+0

AlerterHum, il y a un peu vrai et bcp de de fantasmes là. Il faut bien définir ce que vous appelez « les riches », « les plus riches », et « la classe moyenne ».

Ceux qui « ce sont mis à l’abri » comme vous le décrivez représentent une infime portion des riches.

http://www.les-crises.fr/les-inegalites-de-patrimoine-en-france-1/

http://www.les-crises.fr/les-inegalites-de-patrimoine-en-france-2/

c’est les 0.01 %… Pour ceux là effectivement, à moins d’arriver à la guillotine, (ce que je ne souhaite pas), ils leurs restera tjrs un gros patrimoine après un défaut. Mais après tout, je trouve ça assez normal, contrairement à ce que vous insinuez, il ne s’agit pas d’aplanir vers le bas mais de limiter les inégalités.

Par contre pour votre définition de la classe moyenne:

Vous exagérez, les classes moyenne, c’est pas uniquement le 8ème décile! C’est du 3ème au 8ème. Et les personnes du 3ème décile, je peux vous assurer qu’ils sont heureux lorsqu’ils ont finis de rembourser leur emprunt!

Donc votre raisonnement final ne tient plus.

Faux, ce sont les 2 derniers déciles qui seraient touchés en cas de défaut partiel (à 60-70%) et les classes moyennes ne seraient pas ou très peu impactées.

+0

AlerterUn petit rappel : en 2006 est sorti le livre « Le jour où la France a fait faillite » par Philippe Jaffré (disparu depuis) et Philippe Riès, à l’évidence destiné à faire peur à ceux qui se préparaient à voter pour le PS en 2007. En effet, Sarkozy y est présenté comme élu en 2012, avec Laurence Parisot comme premier ministre, le PS élu en 2007 ayant laissé les finances dans un état catastrophique, et apprenant que Standard et Poors s’apprête à dégrader le AAA français. Il s’ensuit un certain nombre de péripéties (politique fiction) aboutissant à une récession majeure, une aggravation de la pauvreté etc. Feuilleter ce livre aujourd’hui est assez réjouissant, et donne une idée de ce qu’on dirait aujourd’hui si le AAA avait été dégradé sous un gouvernement socialiste.

Les vieilles lunes qu’on entend ressasser jusqu’à la nausée (diminuer le nombre de fonctionnaires, augmenter le temps de travail, supprimer le smic, améliorer la compétitivité, pour obtenir le retour de la croissance) font la preuve de leur inefficacité opératoire depuis plusieurs années.

Je voudrais juste poser une question à Patrick-Louis Vincent : supprimons un million de fonctionnaires, pouvez vous me garantir que cela diminuera tellement des charges des entreprises qu’elles pourront embaucher ce million de personnes ? non, bien sûr. On aura donc en contrepartie un certain nombre de chômeurs en plus et de consommateurs en moins.

Il me paraît évident qu’il est désormais nécessaire de penser autrement, de réfléchir à une prospérité à croissance faible ou nulle pour nous, forte pour les pays émergents (il est normal qu’ils atteignent progressivement notre niveau de confort), et de réfléchir au traitement de la pauvreté dans son ensemble (cf les remarquables travaux d’Esther Duflo sur la pauvreté).

Enfin une question qui m’intéresse depuis un moment : indépendamment des « enfumages » et idéologies habituelles, que se passerait-il si l’Italie disait (avec Monti ça n’arrivera pas, rassurez-vous) : « nous ne somme pas en déficit primaire et n’avons pas besoin d’emprunter tous les mois pour fonctionner, nous suspendons le paiement de notre dette et restons ouverts à toutes les propositions de nos créanciers » ? pas la peine de me dire que je suis irresponsable, je pose la question.

+0

AlerterComment se fait-il que l’Allemagne avec une population plus importante et plus vieillissante que nous arrive à rendre un service publique de meilleure qualité que nous avec bien moins de fonctionnaires ? Avez vous une idée du surcout d’1 million de fonctionnaires en surnombre sur 30 ou 40 ans ? Lisez le livre de Zoe Shepard, cela donne une idée nauséabonde, de ce que l’on fait de nos impôts.

Pour info, les dépenses des administrations publiques en France représentaient 56,6 % du PIB en 2010 contre 47,9 % en Allemagne d’après Eurostat.

tenez vous bien … le jour (il y a quelques années de cela), le gouvernement annonçait « créer votre eurl à 1 euro dans la journée » … le gag intégral ! j’ai passé 23 coups de téléphone dans la journée aux heures de bureau en pure perte, aucune réponse, ou bien que des incompétents au bout du fil, .. finalement je me suis déplaçé … le téléphone de l’accueil du service compétent sonnait dans le vide pendant que les employés de l’état papotait autour de la machine à café .. pour créer son entreprise dans la journée .. il vaut mieux s’y prendre à l’avance.

+0

AlerterVous pouvez le prouver autrement que par des préjugés?

+0

AlerterCher bizbee, Je ne vous sert pas des préjugés, déjà pour commencer j’ai vécu/travaillé entre autres plusieurs années en Allemagne, je peux comparer au quotidien, pour ce qui est des chiffres macro-économqiues, donner moi qques jours pour les retrouver, je suis en mode …nomade .. disont actuellement, pas trop le temps de me poser.

Mes sources de base sont sur Eurostat, que j’estime digne de confiance.

Je retourne encore régulièrement an Allemagne et pour ce qui est du coût de la vie, c’est franchement pas en notre faveur. J’ai pu observer que sur tous les parkings des supermarchés des villes frontalières France / Allemagne, les voitures sont à 70 % françaises, beaucoup de caissières parlent Français, … j’ai lu qque part récemment (je me demande si j’ai pas rêvé !? tellement ca parait invraisemblable en France) que les gouvernants sont d’une certaine manière (si qqqu’un a l’info Merci) responsanble en partie sur leurs deniers perso au regard de leurs décisions politiques et leurs effets .. ai je rêvé ? (je vais essayer de retrouver l’info, donner moi qques jours).

+0

AlerterConcernant l’Allemagne, on parle également de « plus de 6,55 millions de personnes en Allemagne touchent moins de 10 euros brut de l’heure » dont « 2 millions de salariés à moins de 6€ de l’heure ». Wahouah ! Un modèle qui fait vraiment rêver !!!

+0

Alerter« Pour info, les dépenses des administrations publiques en France représentaient 56,6 % du PIB en 2010 contre 47,9 % en Allemagne d’après Eurostat »

Et 34% en Suisse

+0

AlerterEt qu’est ce qui vous permet d’assurer que le service publique est de meilleure qualité en Allemagne?

http://www.inegalites.fr/spip.php?article388

+0

Alerter« supprimons un million de fonctionnaires, pouvez vous me garantir que cela diminuera tellement des charges des entreprises qu’elles pourront embaucher ce million de personnes ? »

Ce n’est pas une mesure destinée à relancer l’économie, mais une mesure, parmi d’autres, destinée à réduire les dépenses de l’état. C’est tout à fait faisable. Je ne vois pas pourquoi il faudrait que la France ait 30% de fonctionnaires de plus que l’Allemagne qui a 20 millions de citoyens de plus que nous. Ou, pourquoi il faudrait en France 10 fois plus de fonctionnaires au ministère des finances, pour 100 habitants, que la Suède. Il y a là des économies substancielles à faire.

Pour la relance de l’activité des entreprises, la première mesure serait d’ordre fiscal. Comme il n’y a pas d’Europe unie, et que c’est pas pour demain, cela veut dire que nous sommes tous en concurrence. Il existe du dumping fiscal en Irlande ou en Slovaquie. Et bien, nous devons en tirer les leçons. Comme nous ne pouvons pas faire la guerre à L’Irlande et la Slovaquie pour les obliger à supprimer le dumping fiscal, nous devons faire de même. L’impôt sur les bénéfices ne doit pas être supérieur à 15%. C’est par des mesures de ce genre que nous ferons revenir les capitaux, français et étrangers, sur notre territoire. Et Français et étrangers le feront d’autant plus facilement que la France a une bien meilleure position géostratégique que l’Irlande et la Slovaquie, et que sa main d’oeuvre est qualifiée.

+0

AlerterJe vous propose d’étudier la corrélation entre les prélèvements obligatoires

http://www.les-crises.fr/prelevements-obligatoires-2/

et l’indice GINI

http://www.les-crises.fr/inegalites-dans-le-monde-2/

Déduisez en le système le plus viable à long terme…

+0

AlerterTout à fait d’accord avec ce que suggère bizbee. Le dumping fiscal s’apparente à une concurrence déloyale, financée d’ailleurs en bonne partie par de la dette. Si nous faisons tous de la concurrence déloyale pesant sur nos populations, la concurrence deviendra loyale de fait et les entreprises repartiront. Je ne pense pas que les chinois aient envie que nous devenions comme eux, ils préfèreraient devenir comme nous. Ce ne sont pas les populations qui doivent être au service des entreprises et de l’économie, c’est l’inverse.

+0

AlerterLa question n’est pas de savoir ce qui est bien, en théorie, sur le long terme, mais de répondre à une situation présente. Actuellement, l’impôt sur le capital, en France, est tel (un des plus élevé d’Europe), que les capitaux étrangers nous fuient comme la peste. 300 milliards ont quitté les banques françaises.

Que faire pour attirer, à nouveau, les capitaux étrangers ? Dans un monde idéal, les européens aligneraient leurs fiscalités. Mais nous ne sommes pas dans un monde idéal. Dans le monde réel, les investisseurs vont là où leurs capitaux sont les moins chargés de taxes (en Irlande, en Slovaquie, en Tchéquie, en Pologne). C’est vrai pour les étrangers, c’est vrai aussi pour les entreprises françaises (Peugeot a délocalisé à Bratislava). L’Europe, en tant que pays, n’existe pas. Nous sommes tous en concurrence. Alors, ou bien l’on fait l’Europe unie, ou bien l’on se bat pour être les meilleurs, les plus productifs, les moins gourmands en taxes, etc…

En France, nous sommes trop théoriciens et moralisateurs (pour les autres, moins pour nous-mêmes). A l’est et au Nord de la France, l’on est beaucoup plus réaliste. Regardez la Pologne et sa croissance continue :

http://www.gecodia.fr/PIB-Pologne–Taux-de-croissance-PIB-Pologne–Croissance-economique-Pologne_a509.html

En pleine crise, la Pologne s’en tire fort bien, en autre parce qu’elle a compris que nous étions tous en concurrence, et qu’elle a adapté sa fiscalité de manière à attirer les capitaux vers elle.

Je ne suis pas contre, a priori, une Europe unie. Mais je constate qu’elle n’existe pas, que les peuples n’en veulent pas et que les dirigeants politiques, même les plus européens (Merkel en tête) regardent toujours et d’abord leurs intérêts nationaux. Les Allemands pratiquent la réal-politik. Nous devons faire de même.

D’ailleurs, l’on ne peut négocier convenablement que lorsque les rapports de force sont équilibrés. Faisons du dumping fiscal (je parle ici de la fiscalité des capitaux), les effets se feront vite sentir. Les capitaux reviendront en France, car, à fiscalité égale, la France à d’autres atouts que les pays sus cités n’ont pas : une position géographique centrale, des infrastructures de qualité, une bonne productivité de la main d’oeuvre. C’est de la plus haute importance. Car, sans capitaux, pas d’investissements, et sans investissements, pas d’emplois.

+0

AlerterMoi je vais vous dire d’où vient cette forte croissance:

1) Savez vous combien l’UE injecte dans la Pologne chaque année depuis sa libération de l’emprise communiste?

2) Connaissez vous le montant des dettes en franc suisse et la similarité de sa situation avec la Hongrie?

3) Vous savez d’où ils partent et où ils en sont en terme de niveau de vie??

–> rien à voir avec une adaptation de la fiscalité, c’est juste qu’ils sont partit de très bas et qu’ils ne sont pas tombé dans le piège de la grèce en montant salaires et aides trop rapidement avec les fonds de l’UE. Mais ils en sont encore bien bas: un ingénieur touche 500e qd il débute (sauf dans le btp où c’est plutôt 1000), un médecin 300e à 1000e en fin de carrière…

Ils ont eu l’intelligence de ne pas mettre la charrue avant les boeufs, mais ils sont qd mm très endettés.

Pour le reste, je suis bien d’accord qu’il faut libérer les entrepreneurs et tous les preneurs d’initiatives qui créent de la richesse (richesse qui n’est pas uniquement financière) mais il ne faut pas les confondre avec des investisseurs sans état d’âme ou des rentiers d’entreprise (à ce propos, vivement un nettoyage au carcher de certain syndicat qui se nourrisse sur le dos de la classe moyenne grâce à leur position de monopole (RATP…)).

Mais je garde l’idée qu’avec des taux de prélèvement obligatoire trop faibles, les inégalités ne peuvent être contenues et finissent par faire exploser tout la pyramide.

PS: ma femme est polonaise, du coup je ne vous rejoins pas sur :

+0

AlerterAu centre de ? ?? la terre est ronde et l’europe n’est plus le centre du monde depuis la deuxième guerre mondiale. Oups j’ai encore cassé un dogme; Quand au lien absence de capitaux absence d’emploi, il reste à prouver. C’est du mantra neoconservateur, qui ne pense qu’à l’emploi « marchand ». Personnellement, il y aura toujours du travail pour tous les courageux, le cadre d’emploi est une variable anecdotique.

+0

Alerterah c’est sûr rendons les riches plus riches, cela marchera mieux… comme aux US ! oups…

+0

Alerter@ JPS 1827

La reponse sur le defaut italien a été mise plus loin par erreur .Désolé

+0

AlerterBravo pour le site ,

Mais il y a une erreur fondamentale dans le raisonnement de Piketty (comme le font remarquer les commentaires de Parnaud et Valebreak) .72% des emprunts sont souscrit par les non résidents.Il n’y a donc pas transfert aux 10% des français les plus riches, mais à l’étranger. Ce qui en plus est déflationniste. C’est de l’argent qui n’est même pas dépensé en France, et entraine donc des emplois en moins ! Les français rémunèrent l’étranger. C’est bien pire, on ne pourra jamais le récupérer, même en augmentant les impôts des riches français .

Le raisonnement sur la récupération devient complètement faux. Ce qui n’a pas été fait dans le passé est définitivement perdu. Il faut le passer dans les pertes de tous les français et apurer les comptes.

Par contre je suis d’accord sur le coté malsain de la dette publique et ce manque de courage des politiques à faire payer comptant leurs excès. Ce qui les aurait limités.

Le commentaire de PL Vincent est très pertinent .Si les comptes avaient été équilibrés, on n’aurait jamais dépensé autant .Il faut voir les effets des dépenses publiques immédiatement .Les reporter à long terme sanctionne uniquement la classe moyenne qui ne peut pas se défendre, car elle est moins mobile.

+0

AlerterNon , car en 2 clics d’ordinateur la dette étrangère possédée par les français peut partir à l’étranger .Par exemple entre le premier tour et le 2eme tour des élections. L’Union européeen garantit la libre circulation des capitaux .Mais pas une fiscalité harmonisée. C’est là où est le problème.

+0

AlerterEn même temps vous parlez de perte vers l’étranger due aux intérêts de la dette; si demain il y a defaut, on garde (enfin rembourse pas) le capital initial, qui est substantiel par rapport aux intérêts à moyen terme..

+0

AlerterAujourd’hui la réalité est que le premier poste budgétaire, « les intérêts de la dette » finance pour 40 Mds les non résidents, plus hors budget 200Mds de remboursement du « capital de la dette » aux non résidents. Cet argent est ponctionné sur les français et les étrangers qui veulent encore bien prêter. Etonnez vous vous qu’on ne créée pas d’emploi en France, surtout si la participation étrangère à la dette diminue, les français doivent compenser.

Si on fait défaut, il faudra faire défaut pour les français comme pour les étrangers. Les règles européennes l’imposent . Là l’économie s’arrête net .Moins de recette sur les dividendes, plus values,IS,IR…..et l’état doit équilibrer tout seul ses comptes. L’ensemble des français devra alors réduire son train de vie de plus de 10%

+0

AlerterRéponse à JPS 1827 sur l’Italie.

La question sur l’Italie est intéressante. L’Italie a besoin des non résidents pour 50% de ses emprunts .Même avec un déficit zéro, elle doit faire rouler sa dette qui arrive à maturité, c’est-à-dire emprunter 120% du PIB reparti sur 7 ans, soit 17% de son PIB chaque année. Qu’il faudra rembourser encore dans 7 ans, par de nouveaux emprunts, sauf à dégager des excédents importants. (Je ne parle même pas des taux d’intérêts, mais uniquement du remboursement du capital)

C’est vous dire la rigueur qui attend les pays déficitaires, même quand ils redeviendront vertueux. L’équilibre ne suffit pas .Il faut être très excédentaire, 15% pour l’Italie, pour ne plus dépendre des prêts étrangers dans 7 ans. On voit que les agences de notation ont été particulièrement gentilles, de ne pas sanctionner plus tôt. On peut mêmes dire qu’elles n’ont pas fait leur boulot.

Va arriver un moment où l e gouvernement italien dira qu’il ne peut pas rembourser l’intégralité de la dette, mais seulement la moitié. C’est inévitable.

Vous êtes prêteur, une caisse de retraite japonaise, par exemple. Avez vous confiance ? La seule question à la quelle je ne sais pas répondre c’est : qui dit le premier que le « le roi est nu », et quand ? Le gouvernement italien ou la caisse de retraite ?

Pour la France c’est pareil avec notre dette de 85%. Il faudrait dégager un excédent de 9%…si on veut s’en sortir dans 7 ans. C’est impossible à rembourser sans inflation.

Pour que le système survive, il va tous falloir y mettre du sien. Et pas que les riches. C’est au moins 10 % en moins pour tous. C’est la réalité que personne ne veut dire .et surtout pas M Piketty qui veut faire croire qu’on peut s’en tirer, en reprenant aux riches, ce qu’ils auraient du payer. Il va falloir reprendre à tous ,ce qu’ils ont dépensé à crédit, depuis 30 ans .La cagnotte des riches est totalement insuffisante

+0

AlerterVous la sous-estimez!!

Je vous invite à relire cet article du blog:

http://www.les-crises.fr/defaut-asi/

+0

AlerterOn parle de défaut de paiement de l’Etat et de liquidité des ménages disponible immédiatement sur le territoire national. Croire que le patrimoine des ménages riches va surseoir à la liquidité de l’état fait preuve d’une myopie importante. Les 2/3 des avoirs sont l’immobilier, avec une grande partie, la résidence principale. Peu liquide. Faire écrouler le marché immobilier n’est certainement pas la meilleure stratégie pour renflouer les caisses publiques (écroulement immédiat des taxes sur les loyers, sur les transactions.,et de la construction .). Quant aux avoirs financiers à l’étranger .ils sont déjà par principe à l’étranger, Leur transfert de propriété ne pose pas beaucoup de problèmes de délai. Quant aux entreprises, il suffit d’une AG de quinze minutes pour changer le siège social du pays. Donc la déception risque d’être grande. Arretez l’approche comptable et ayez une approche économique.

La France est un des pays qui a le plus d’avoirs à l’étranger 29% de son PIB. Le défaut de paiement sera donc payé par les non résidents détenteurs d’obligations (caisse de retraites étrangères), et les classes moyennes (IR, taxation immobilier)…avec une récession encore plus grande

+0

AlerterJe me demande qui est le plus myope:

1er graphique:

http://www.les-crises.fr/deconnexion-eco-financiere/#comment-8176

Mais pourquoi vous obstinez vous à croire que les classes moyennes soient touchés par un défaut de 2/3 de la dette publique?????

Ce ne sont pas les classes moyenne entre le 3ème et 8ème décile qui seraient touchée, tous simplement parce que leurs détention d’oblig sont ridicules en comparaison du top 5% !!!!!

Un haircut ne toucherait quasiment uniquement le patrimoine financier du top 10%, et pas son patrimoine immobilier; vous vous leurrez. Un défaut sur les dettes publiques, ça ne veut pas dire un prélèvement, ça veut dire un effacement des créances (obligation souveraine, rien à voir avec l’immobilier), que vient faire l’IR là dedans!!?

Après il faudrait aussi que vous compreniez comment les revenus de la rente assèchent les revenus du travail mais je crois que vous en êtes loin.

Je vous invite à relire encore une fois http://www.les-crises.fr/defaut-asi/

+0

AlerterBizbee, en cas de défauts, surtout en chaîne, il y aura de nombreuses faillites de banques et d’assurances, c’est-à-dire des institutions qui détiennent les assurances-vie. En cas de disparition des banques, l’état ne pourra indemniser tous les Français. Il n’y aura pas de ligne Maginot. Tout le monde sera touché.

En revanche, pour l’immobilier, je suis plus optimiste. La pierre reste. La valeur des biens baissera, sans aucun doute, puisque nous avons atteint une crête, mais, sur le long terme, le capital est préservé.

+0

AlerterC’est pour cela que les banques seraient nationalisées dans un premier temps, et c’est pour celà que le curseur du défaut doit être placé très intelligemment; on pourrait laissé 50 à 60% du PIB de dettes dans un premier temps, le temps de retourner à l’équilibre budgétaire (primaire).

Évidemment, que tt le monde serait touché, mais c’est normal vu que tt le monde est responsable. Mais il faut le faire suffisamment finement pour ne pas exploser tout le système en ménageant la classe moyenne en en évitant de monétiser.

+0

AlerterOn est d’accord sur le défaut proprement dit : seuls les caisses de retraite et les détenteurs d’assurance vie supporteront la perte. Il y a probablement plus de revenus moyens que vous le pensez, parmi eux.

J’ai été un peu vite sur la suite du défaut et je m’en excuse, si j e n’ai pas été clair. Mais la vie continue après le défaut. L’Etat qui a fait défaut doit trouver des liquidités, pour payer ses hôpitaux et ses fonctionnaires. Il faut donc bien qu’ils émette plus d’impôts, puisque plus personne ne lui prête. Il ne peut prendre que l’argent « captif » sur le territoire ; donc les classes moyennes .Les appartements à Washington et les tableaux de valeur ne seront pas concernés .

+0

AlerterTout à fait, il faut équilibrer le budget. Mais heureusement notre déficit primaire n’est pas si abyssal (http://leblogalupus.com/2012/01/13/le-deficit-public-italien-au-plus-bas-depuis-2008/) et on s’en sortira en se serrant un peu la ceinture. C’est qd mm le moins pire des scénario il me semble. Par contre, je plains les anglo-saxon qui ne peuvent que monétiser au vu de leur déficit primaire..

+0

Alerter<blockquote>Mais pourquoi vous obstinez vous à croire que les classes moyennes soient touchés par un défaut de 2/3 de la dette publique?????</blockquote>

Mais pourquoi vous obstinez vous à croire, malgré huit siècles d’historique sur les défauts souverains dans des pays aussi divers que variés, que ce sont les plus riches qui subissent le plus les conséquences de tels défauts?

Vous semblez croire, d’une part, que les conséquences d’un défaut souverain s’arrêtent aux seuls détenteurs de ces mêmes obligations. Alors que cela a aussi des conséquences économiques et monétaires qui dépassent très largement ces seuls détenteurs. Pour commencer car un défaut de 2/3 des dettes publiques de la zone euro entraînera automatiquement une destruction de la masse monétaire (je parle ici de monnaie scripturale, donc tout ce qui traine sur les comptes en banque sous forme de dépôts à vue, à terme, sur livrets et dont la répartition est très loin de se limiter au plus riche décile) considérable, autrement dit une crise déflationniste dont les effets ne se limiteront pas aux seuls détenteurs de ces obligations..

Vous semblez croire, d’autre part, que la répartition des obligations publiques entre les différents déciles de richesse reste statique au fur et à mesure que le défaut souverain s’approche, alors que justement, ce qui précipite le défaut souverain c’est le fait que les plus riches s’en dégagent le plus rapidement… il n’y a qu’à voir ce qui se passe en Grèce et dites moi, franchement, si vous croyez qu’il y a encore beaucoup de riches grecs qui détiennent des portefeuilles importants d’obligations publiques grecques? Le fameux « 70% des dettes publiques sont détenues par les 10% des ménages les plus riches » d’olivier Berruyer n’est valable que quand personne ne parle de défaut (c’est à dire en zone euro avant mi 2009). Plus un pays se rapproche du défaut, moins cette proportion est vraie et fini par s’inverser. Aujourd’hui en Grèce, se ne sont plus 70% des dettes publiques qui sont détenus par les 10% les plus riches mais plutôt 0%. Et le même phénomène est en train d’avoir lieu, doucement mais surement, dans tous les pays de la zone euro (sauf l’Allemagne).

<blockquote>(obligation souveraine, rien à voir avec l’immobilier)</blockquote>

Il faut vous faire un dessin pour voir le lien entre obligations souveraines et l’immobilier? Pourquoi croyez vous que les taux hypothécaires (taux fixes) suivent ceux des obligations souveraines?

Il ne faut pas se leurrer, faire en sorte qu’un défaut souverain aussi énorme que celui que vous suggérez (et surtout, sa phase préalable) épargne les classes moyennes et les plus démunis demandera l’intervention d’un gouvernement particulièrement « musclé » (c’est à dire capable de devancer les réactions des marchés financiers, les actions des plus riches et tout contrôler) : en bref, tout ce qu’on n’a pas aujourd’hui!

+0

AlerterC’est pas compliqué soit on monétise, soit on prélève, soit c’est le défaut. La deuxième solution est évidemment la meilleure mais impossible à mettre en œuvre, comme vous le soulignez. La première solution aurait des conséquences bien plus grave que la dernière (http://www.les-crises.fr/contre-la-monetisation/). Et dans le cas de la dernière, oui, ce sont ceux qui ont des oblig qui vont le plus morfler…

non, vous avez raison; avec les deux plus riches déciles ont a que 45% du patrimoine…(http://www.les-crises.fr/les-inegalites-de-patrimoine-en-france-1/)

ça je ne le nie pas, on va tous morfler plus ou moins… mais c’est pas moi qui ai voté le budget de l’état pendant 40 ans

Je suis d’accord sur l’existence de ce phénomène de fuite, mais là vous l’exagérez… Et vu que plus personne n’achète des oblig américaine (http://auxinfosdunain.blogspot.com/2012/01/du-cote-des-usa.html) si toute l’europe vend ses oblig, où vont les capitaux? en allemagne…?

Il ne vous a pas échappé que l’immo va prendre -10% en 2012…

On est d’accord, cela n’arrivera probablement pas, dommage. On va avoir droit; soit à de la monétisation, soit un défaut incontrôlé (le plus probable).

Je vous renvoie à des prévisions d’olivier du 21 novembre:

http://www.les-crises.fr/ca-sent-le-sapin/

+0

Alerter@PLV mais savez vous le montant en assurance vie et même plus généralement en dépôt des 60% les plus pauvres de la population ? RIEN. Alors arrêtez d’agiter le spectre de rien, c’est ridicule !

+0

Alerter« …Parce que les jolis discours s’effacent lorsque les gens prennent conscience que la banque risque de leur étouffer leur salaire du mois parce que la Grèce ne rembourse plus.

Ainsi, une banque ne fait jamais défaut car elle PEUT véritablement toujours étouffer l’argent de ses clients, elle fait défaut car elle ne VEUT plus rembourser, car elle a plus d’avantages à cesser de rembourser qu’à continuer. C’est sans doute cynique, c’est le Business, et tout un chacun a le droit de trouver cela malsain.

MAIS on n’a pas le droit de jeter des monceaux d’anathèmes sur les Banques.

C’est la règle du jeu, elle est fixée depuis des siècles – que dis-je, plusieurs millénaires – aux client prêteurs de faire attention et d’être prudents. Je trouve lassant cette ritournelle contre les Banques imprudente (qui se sont simplement endettés pour pouvoir rembourser les dépôts de leur clients, soit-dit en passant), sans JAMAIS parler de la responsabilité des clients.

Car oui, pour moi les fautifs sont essentiellement les clients des banques – parfois à leur corps défendant, c’est vrai. Mais c’est le Business. »

… Tiens, c’est marrant, ça marche aussi bien qu’avec l’Etat.

+0

AlerterEXCELLENT article, clair, un brin d’humour clairement caustique et bien placé. Merci pour vos éclaircissements !! Tout prof de science éco qui se respecte devait l’utiliser. Je diffuse sur FB et GG+.

+0

AlerterOn peut théoriser, mais la peur des conséquences est devant nous, elle tétanise les acteurs économiques, or c’est de leurs anticipations que proviennent les effets vicieux OU VERTUEUX de la crise. L’histoire doit nous apprendre quelque chose, non? Comment ont fait la GB et les USA après la guerre et un endettement dépassant les 100 %? Comment ont fait les suédois après leur grande crise ? Ils n’ont pas fait défaut mais ils ont mobilisé tous les moyens macto économiques disponibles (Banque centrale, Taux de change, politiques industrielles ou sectorielles): la question est qu’il faut que les taux d’intérêt payés soit inférieur au taux de croissance, la macro économie ce n’est pas qu’un mécanisme comptable, tout en reconnaissant sa valeur. Mais quand même!

C’est l’architecture européenne qui ne peut pas fonctionner tel quelle. La question de fond c’est la divergence des économies et principalement leur balance commerciale, et balance de paiements. C’est plus important comme indice que le déficit.

+0

AlerterComment ont fait les USA après la guerre ? 2 ans d’inflation à 20% autour de 1947. L’inflation, ça vous étouffe une dette bien plus vite que la croissance.

« la question est qu’il faut que les taux d’intérêt payés soit inférieur au taux de croissance »

=> non, il faut aussi prendre en compte l’inflation. Regardez les graphiques d’Olivier sur le niveau de la dette de l’état français, ou relisez des livres d’histoire. A un certain point de dette publique, seuls quatre moyens sont réellement efficaces pour la neutraliser : l’inflation, la création monétaire, le défaut, la violence (guerres, expropriations). Parfois, un mélange de plusieurs de ces ingrédients.

+0

AlerterNon mais je rêve… pas plutôt parti vendredi après-midi que S&P dégrade la France.

Absent cet aprèm, je rentre et mon père me dit hilare : « Moody’s maintient le AAA de la France »…

Je ne sors plus ! LOL

Bonne soirée à tous.

+0

AlerterLundi 16 janvier 2012 :

FESF : Standard and Poor’s abaisse d’un cran la note à AA+, n’exclut pas de la relever.

L’agence d’évaluation financière Standard and Poor’s a abaissé lundi d’un cran à AA+ la note du Fonds de soutien européen (FESF), mais n’exclut pas de la relever à AAA si des garanties supplémentaires devaient lui être accordées, selon un communiqué.

Cette décision est la conséquence de l’abaissement de la note de la France et de l’Autriche, qui faisaient partie des Etats notés AAA et permettaient au Fonds, par leurs garanties, de bénéficier de la note optimale de SP.

(©AFP / 16 janvier 2012 19h34)

En zone euro, quatre Etats sont notés AAA.

Ces quatre Etats AAA sont des Etats du nord de l’Europe : l’Allemagne, les Pays-Bas, le Luxembourg, la Finlande.

Dans les mois qui viennent, ces quatre Etats AAA accepteront-ils d’apporter des garanties supplémentaires au FESF pour aider les autres Etats de la zone euro ?

+0

AlerterLundi 16 janvier 2012 :

Mario Draghi (BCE) : « Sans triple A, le FESF doit être renfloué. »

Strasbourg (Parlement européen) – Le président de la Banque centrale européenne (BCE) Mario Draghi a estimé lundi que le Fonds de secours européen FESF, privé de sa note AAA par Standard and Poor’s, devrait être renfloué pour garder sa force de frappe en l’état.

Il faut des contributions supplémentaires des pays encore notés AAA pour que le FESF conserve la même capacité ou puisse prêter au même taux, même après une dégradation, a-t-il dit lors d’une audition devant le Parlement européen.

(©AFP / 16 janvier 2012 20h33)

En zone euro, quatre Etats sont notés AAA.

Ces quatre Etats AAA sont des Etats du nord de l’Europe : l’Allemagne, les Pays-Bas, le Luxembourg, la Finlande.

Dans les mois qui viennent, ces quatre Etats AAA accepteront-ils de payer des contributions supplémentaires au FESF pour aider les autres Etats de la zone euro ?

+0

AlerterC’est bien mal parti puisque les ministres des finances français et allemand ont déclaré qu' »il n’était pas nécessaire d’agir sur le FESF ». Autrement dit, il n’y aura pas de garantie supplémentaire. Si l’Espagne ou l’Italie ont besoins de fonds, ce n’est pas par le FESF qu’elles les trouveront, mais par le FMI.

+0

Alerterle FESF est mort né, inutile d’épiloguer sur ce bébé enfumeur.

+0

AlerterJe tiens a mettre en relief deux choses : a) la partie internationale de la dette française et b) le bas taux de rémunétatio de ce financement extérieur.

a)la partie internationale de la dette n’a pas été considérée ni dans le billet d’Olivier ni dans les observatiosn des participants du Blog. On sait que 70% de la dette interne sont détenus par des résidents hors-Zone Euro. On ne connait pas les détenteurs, mais on sait – d’après la réponse apportée officiellement à la question écrite d’un député Ps à l’Assemblée nationale – que ces non-résidents sont , en partie, des fonds souverains des pays de l’OPEP. Donc, il s’agit bel et bien d’une dette extérieure ;

b)la France paye un taux d’intérêt moyen de 2,7% pour ses emprunts de 10 ans.

A la lumière de l’expérience historique de l’endettement international, la France est d’une certaine façon privilégiée en ne rémunérant les capitaux étrangers à un très bas taux, en particulier quand on sait que les pays d’Amérique Latine, dans les années 80, payaient des taux extrêmement élevés : le Brésil a payé un taux d’intérêt moyen de 20% dans les années 81/82 et le Méxique et l’Argentine, 15-16%. Ces taux représentaient des transferts internationaux (vers le centre) de plus de 12%, en moyenne , de leur PIB. C’est dire que l’Euro a permit à la France de se financer par l’extérieur à un bas cout !!!!

Amicalement…

+0

AlerterJ’aime bien vos articles en général, mais là c’est n’importe quoi, et c’est même quasiment une faute professionnelle, car il y a pas moins de 3 fautes lourdes, et encore je me suis arrêté au « II »